Contabilidade e Tributos Federais Contabilidade

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraDEDUTIBILIDADE – Perda no Recebimento de Crédito

ROTEIRO

1. INTRODUÇÃO

2. CRÉDITOS SEM GARANTIA

2.1 Vencidos até 06/04/2014

2.2 Vencidos a partir de 07/10/2014

3. CRÉDITOS COM GARANTIA

3.1 Vencidos até 06/10/2014

3.2 Vencidos a partir de 07/10/2014

4. OUTRAS SITUAÇÕES

4.1 Reversão da dedutibilidade

5. ADIANTAMENTO PARA FUTURO AUMENTO DE CAPITAL – Sem Devolução

6. ADIANTAMENTO PARA FUTURO AUMENTO DE CAPITAL – Com Devolução

7. CONSIDERAÇÕES FINAIS

1. INTRODUÇÃO

O objetivo do referido trabalho é trazer de forma simplificada e clara a contabilização quanto à dedutibilidade relacionada na perda no recebimento de crédito.

A Resolução CFC nº 1.159/2009, traz a disposição relacionada ao Patrimônio Líquido das entidades quanto ao princípio da essência sobre a forma, o registro contábil.

As regras fiscais que tratam dessa dedução têm como característica principal a sua objetividade. A lei 9.430/96 prevê critérios claros e específicos para que as perdas no recebimento de créditos sejam dedutíveis, variando conforme o vencimento do crédito, a existência ou não de garantia, o valor e a existência de procedimentos administrativos (extrajudiciais) ou judiciais de cobrança.

São dedutíveis as perdas nas seguintes condições:

2. CRÉDITOS SEM GARANTIA

2.1 Vencidos até 06/04/2014

(i) se o crédito tiver valor até R$ 5.000,00, por operação, independentemente de iniciados os procedimentos judiciais para o seu recebimento;

(ii) caso o valor do crédito esteja entre R$ 5.000,00 e R$ 30.000,00, por operação, independentemente de iniciados os procedimentos judiciais para o seu recebimento, mas desde que seja mantida a cobrança administrativa (extrajudicial) por 5 anos, sendo necessário, nesse caso, controle e arquivamento dos documentos que comprovem essa condição;

(iii) se o crédito tiver valor superior a R$ 30.000,00, por operação, desde que os procedimentos judiciais para o seu recebimento tenham sido iniciados e sejam mantidos por 5 anos.

2.2 Vencidos a partir de 07/10/2014

Já para as perdas de créditos também sem garantia, mas vencidos a partir de 07/10/2014, serão dedutíveis aquelas:

(i) cujos créditos estejam vencidos há mais de 6 meses e tenham valor até R$ 15.000,00, por operação, independentemente de iniciados os procedimentos judiciais para o seu recebimento;

(ii) cujos créditos estejam vencidos há mais de 1 ano, com valor entre R$ 15.000,00 e R$ 100.000,00, por operação, independentemente de iniciados os procedimentos judiciais para o seu recebimento, desde que seja mantida a cobrança administrativa (extrajudicial) por 5 anos, sendo necessário, nesse caso, controle e arquivamento dos documentos que comprovem essa condição;

(iii) cujos créditos estejam vencidos há mais de 1 ano, com valor superior a R$ 100.000,00, por operação, desde que procedimentos judiciais para o seu recebimento tenham sido iniciados e sejam mantidos por 5 anos.

3. CRÉDITOS COM GARANTIA

3.1 Vencidos até 06/10/2014

A perda decorrente do não recebimento de créditos que possuem garantia, vencidos até 06/10/2014, serão dedutíveis desde que estes estejam vencidos há mais de 2 anos e os procedimentos judiciais para o seu recebimento tenham sido iniciados e mantidos por 5 anos, independentemente do valor do crédito.

3.2 Vencidos a partir de 07/10/2014

Por sua vez, a perda no recebimento de créditos que possuem garantia, e cujo vencimento se deu a partir de 07/10/2014, somente será dedutível:

(i) se o crédito tiver valor de até R$50.000,00 e esteja vencido há mais de 2 anos, independentemente de iniciados os procedimentos judiciais para o seu recebimento ou o arresto das garantias;

(ii) se o crédito tiver valor superior a R$50.000,00, vencido há mais de 2 anos e cujo procedimento judicial para o seu recebimento (ou o arresto das garantias) tenha sido iniciado e seja mantido por 5 anos.

4. OUTRAS SITUAÇÕES

Pode haver, ainda, condições diferenciadas para dedutibilidade de perdas em outras situações, tais como a insolvência do devedor, devedor declarado falido ou em recuperação judicial e créditos com pessoas ligadas.

4.1 Reversão da dedutibilidade

Destaca-se as situações de reversão da dedutibilidade, nas quais haverá o estorno da perda registrada e o valor deverá ser adicionado ao lucro líquido do período correspondente. São elas

(i) a desistência da cobrança judicial ou administrativa do crédito nas situações em que esta cobrança é exigida para fins de dedutibilidade; e

(ii) a recuperação dos créditos que tenham sido considerados como perda em período anterior.

5. ADIANTAMENTO PARA FUTURO AUMENTO DE CAPITAL – Sem Devolução

A Resolução CFC 1.159/2009, que aprova o Comunicado Técnico CT 01 – estipula que os adiantamentos para futuros aumentos de capital realizados, sem que haja a possibilidade de sua devolução, devem ser registrados no Patrimônio Líquido, após a conta de capital social.

Os adiantamentos para futuros aumentos de capital realizados, sem que haja a possibilidade de sua devolução, devem ser registrados no Patrimônio Líquido, após a conta de capital social.

No Balanço:

Patrimônio Líquido

Capital Social Subscrito e Integralizado

Capital Subscrito

(-) Capital a Integralizar

(-) Sócio A

(-) Sócio B

Adiantamento para Futuro Aumento de Capital

Os valores recebidos será contabilmente registrados:

D- Caixa ou Banco c/ movimento (AC)

C- Adiantamento para Futuro Aumento de Capital (PL)

6. ADIANTAMENTO PARA FUTURO AUMENTO DE CAPITAL – Com Devolução

Existindo qualquer possibilidade de sua devolução, devem ser registrados no Passivo Não Circulante.

D- Caixa ou Banco c/ movimento (AC)

C- Adiantamento para Futuro Aumento de Capital (PNC)

7. CONSIDERAÇÕES FINAIS

Embora o AFAC ser uma prática comum nas sociedades, em especial nas sociedades de grande porte, não há no ordenamento jurídico societário matéria tratando sobre o assunto.

O registro contábil do AFAC será dentro do patrimônio líquido, após a conta de capital social, sob a rubrica “Adiantamento para Futuro Aumento de Capital”. Caso os sócios tiverem a intenção de receber os valores aportados, o tratamento será como mútuo, devendo ser contabilizado no passivo não circulante.

O AFAC deverá ser celebrado por instrumento para futuro aumento de capital, contendo cláusula de irreversibilidade e intenção dos sócios de capitalização dos recursos aportados.

O aumento de capital através da incorporação do AFAC deverá ser deliberado pelos sócios em reunião ou assembleia e após aprovado deverá ser efetuada a modificação do contrato social com o respectivo registro no órgão competente.

Com base no Parecer Normativo CST n.º 17/1984 a Receita Federal entende que a sociedade deverá definir um prazo máximo para capitalização dos recursos adiantados, admitindo como razoável que ocorra na primeira alteração contratual após o ingresso dos recursos ou em até 120 dias a partir do período base em que a sociedade tenha recebido os valores, sob pena de descaraterização do AFAC, atribuindo a operação como mútuo, consequentemente cobrando o recolhimento do IOF. É oportuno consignar que os pareceres normativos nada mais são que o entendimento do fisco sobre determinada matéria, com o intuito de clarear a interpretação e nortear os auditores fiscais da receita, não vinculando o fisco e tampouco o contribuinte, pois ambos devem obedecer apenas a lei.

Fundamentos Legais: Resolução CFC n° 1.159/2009, itens 68 e 69 e demais citados no texto.

| Autora: | Débora Alves Kisperque |

| Data da Elaboração: | 08/04/2013 |

| Responsável pela Atualização: | Juliana Dias Goyer |

| Última Atualização em: | 27/07/2020 |

FIQUE POR DENTRO

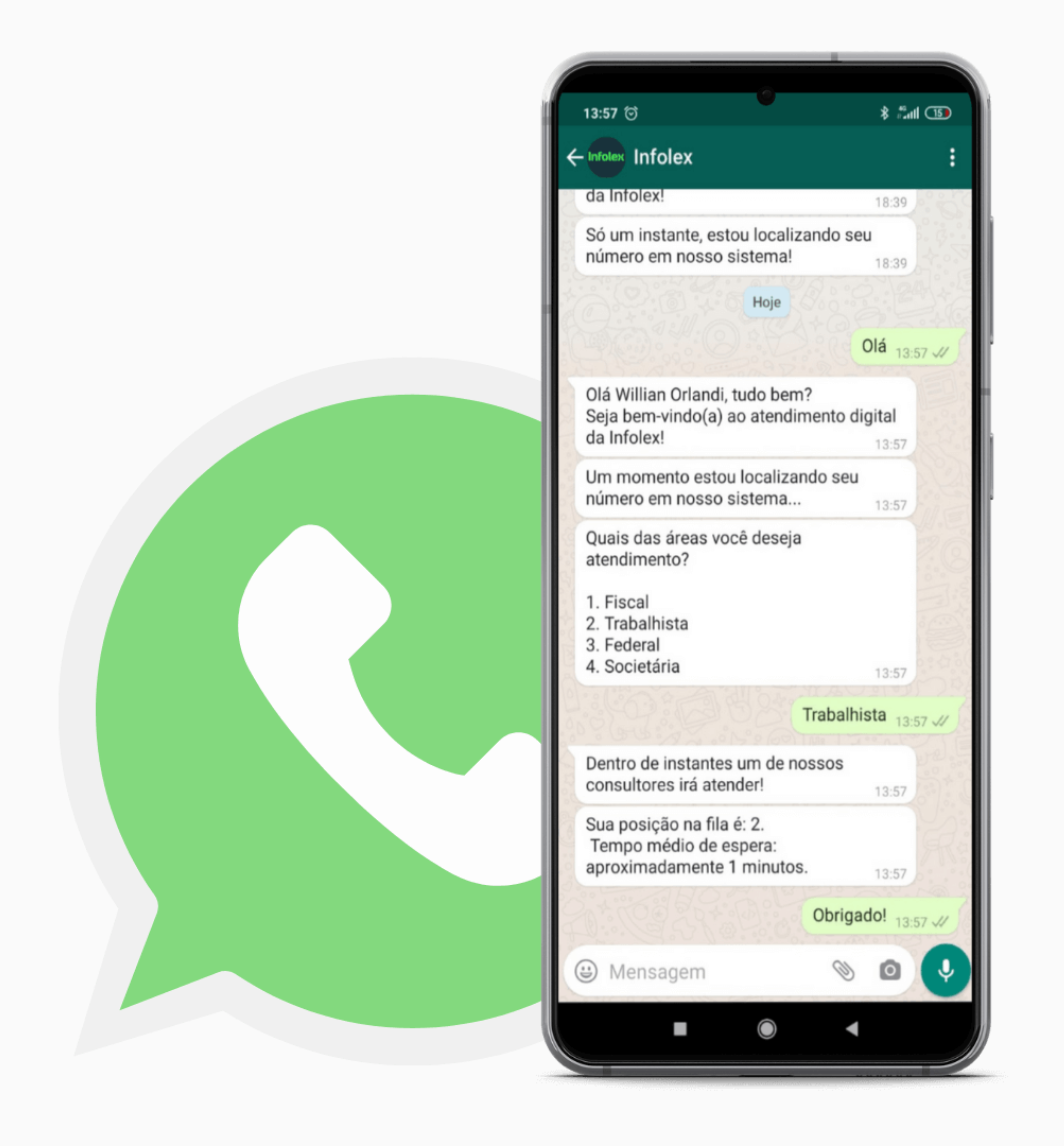

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado