Contabilidade e Tributos Federais IPI

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraIPI – Isenções

Elaborado em 29/12/2015

Roteiro:

1. INTRODUÇÃO

2. IPI – Incidência

3. IPI – Isenções

3.1 Isenção condicionada à destinação do produto – Regras e procedimentos quando a destinação não for concretizada

3.2 Produtos desembaração como bagagem

4. PRODUTOS ISENTOS DE IPI

5. CONCESSÃO DE OUTRAS ISENÇÕES

1. INTRODUÇÃO

O IPI – Imposto sobre Produto Industrializado está regulamentado pelo Decreto nº 7.212/2010 e tem como fato gerador a circulação de produtos industrializados, nacionais e estrangeiros, obedecidas as especificações constantes da Tabela de Incidência do Imposto sobre Produtos Industrializados – TIPI.

Na presente matéria iremos explicar sobre a isenção deste imposto de competência federal, referente aos produtos industrializados e/ou importados conforme disposto no Regulamento do IPI, conforme Decreto mencionado acima.

2. IPI – Incidência

Conforme informado no início desta matéria, o IPI incide sobre produtos industrializados, nacionais e estrangeiros, obedecidas as especificações constantes da Tabela de Incidência do Imposto sobre Produtos Industrializados – TIPI.

O campo de incidência do imposto abrange todos os produtos com alíquota, ainda que zero, relacionados na TIPI, observadas as disposições contidas nas respectivas notas complementares, excluídos aqueles a que corresponde a notação “NT” (não tributado).

3. IPI – Isenções

As isenções do IPI referem-se ao produto e não ao contribuinte ou adquirente.

A isenção do IPI de caráter subjetivo só exclui o crédito tributário quando o seu titular estiver na situação de contribuinte ou de responsável.

Ressalte-se que o titular da isenção poderá renunciar ao benefício, obrigando-se a comunicar a renúncia à unidade da Secretaria da Receita Federal do Brasil de sua jurisdição.

3.1 Isenção condicionada à destinação do produto – Regras e procedimentos quando a destinação não for concretizada

Se a isenção estiver condicionada à destinação do produto e a este for dado destino diverso do previsto, estará o responsável pelo fato sujeito ao pagamento do imposto e da penalidade cabível, como se a isenção não existisse.

Nota: Salvo comprovado intuito de fraude, o imposto será devido, sem multa, se recolhido espontaneamente, antes do fato modificador da destinação, se esta se der após um ano da ocorrência do fato gerador, não sendo exigível após o decurso de três anos.

Ressalte-se que nos casos abaixo não será devido o imposto se a mudança se verificar depois de um ano da ocorrência do fato gerador:

- produtos industrializados por instituições de educação ou de assistência social, quando se destinarem, exclusivamente, a uso próprio ou a distribuição gratuita a seus educandos ou assistidos, no cumprimento de suas finalidades;

- produtos industrializados por estabelecimentos públicos e autárquicos da União, dos Estados, do Distrito Federal e dos Municípios, que não se destinarem a comércio.

3.2 Produtos desembaração como bagagem

Haverá isenção do IPI para os produtos desembaraçados como bagagem, desde que estes não sejam depositados para fins comerciais ou expostos à venda, nem vendidos, do qual será devido o pagamento do imposto com acréscimos exigíveis.

4. PRODUTOS ISENTOS DE IPI

São isentos do pagamento do imposto:

– os produtos industrializados por instituições de educação ou de assistência social, quando se destinarem, exclusivamente, a uso próprio ou a distribuição gratuita a seus educandos ou assistidos, no cumprimento de suas finalidades;

– os produtos industrializados por estabelecimentos públicos e autárquicos da União, dos Estados, do Distrito Federal e dos Municípios, que não se destinarem a comércio;

– as amostras de produtos para distribuição gratuita, de diminuto ou nenhum valor comercial, assim considerados os fragmentos ou partes de qualquer mercadoria, em quantidade estritamente necessária a dar a conhecer a sua natureza, espécie e qualidade, atendidas as seguintes condições:

- indicação no produto e no seu envoltório da expressão “Amostra Grátis”, em caracteres com destaque;

- quantidade não excedente de vinte por cento do conteúdo ou do número de unidades da menor embalagem da apresentação comercial do mesmo produto, para venda ao consumidor; e

- distribuição exclusivamente a médicos, veterinários e dentistas, bem como a estabelecimentos hospitalares, quando se tratar de produtos da indústria farmacêutica;

– as amostras de tecidos de qualquer largura, e de comprimento até quarenta e cinco centímetros para os de algodão estampado, e até trinta centímetros para os demais, desde que contenham, em qualquer caso, impressa tipograficamente ou a carimbo, a expressão “Sem Valor Comercial”, dispensadas desta exigência as amostras cujo comprimento não exceda de vinte e cinco centímetros e de quinze centímetros nas hipóteses supra, respectivamente;

– os pés isolados de calçados, conduzidos por viajante do estabelecimento industrial, desde que tenham gravada, no solado, a expressão “Amostra para Viajante”;

– as aeronaves de uso militar e suas partes e peças, vendidas à União;

– os caixões funerários;

– o papel destinado à impressão de músicas;

– as panelas e outros artefatos semelhantes, de uso doméstico, de fabricação rústica, de pedra ou barro bruto, apenas umedecido e amassado, com ou sem vidramento de sal;

– os chapéus, roupas e proteção, de couro, próprios para tropeiros;

– o material bélico, de uso privativo das Forças Armadas, vendido à União, na forma das instruções expedidas pelo Secretário da Receita Federal do Brasil;

– o automóvel adquirido diretamente de fabricante nacional, pelas missões diplomáticas e pelas repartições consulares de caráter permanente, ou pelos seus integrantes, bem como pelas representações de órgãos internacionais ou regionais de que o Brasil seja membro, e pelos seus funcionários, peritos, técnicos e consultores, de nacionalidade estrangeira, que exerçam funções de caráter permanente, quando a aquisição se fizer em substituição da faculdade de importar o produto com idêntico;

– o veículo de fabricação nacional adquirido por funcionário das missões diplomáticas acreditadas junto ao Governo brasileiro, ao qual seja reconhecida a qualidade diplomática, que não seja de nacionalidade brasileira e nem tenha residência permanente no País, sem prejuízo dos direitos que lhe são assegurados no inciso XII, ressalvado o princípio da reciprocidade de tratamento;

– os produtos nacionais saídos do estabelecimento industrial, ou equiparado a industrial, diretamente para lojas francas, nos termos e condições estabelecidos pelo art. 15 do Decreto-Lei no 1.455/1976;

– os materiais e equipamentos saídos do estabelecimento industrial, ou equiparado a industrial, para a Itaipu Binacional, ou por esta importados, para utilização nos trabalhos de construção da central elétrica da mesma empresa, seus acessórios e obras complementares, ou para incorporação à referida central elétrica, observadas as condições previstas no art. XII do Tratado entre a República Federativa do Brasil e a República do Paraguai, concluído em Brasília a 26 de abril de 1973, promulgado pelo Decreto no 72.707/1973;

– os produtos importados diretamente por missões diplomáticas e repartições consulares de caráter permanente e pelos respectivos integrantes, e por representações, no País, de organismos internacionais de caráter permanente, inclusive os de âmbito regional, dos quais o Brasil seja membro, e pelos respectivos;

– a bagagem de passageiros desembaraçada com isenção do Imposto de Importação na forma da legislação pertinente;

– os bens de passageiros procedentes do exterior, desembaraçados com a qualificação de bagagem tributada, com o pagamento do Imposto de Importação, na forma da legislação pertinente;

– os bens contidos em remessas postais internacionais sujeitas ao regime de tributação simplificada para a cobrança do Imposto de Importação;

– as máquinas, equipamentos, aparelhos e instrumentos, bem como suas partes e peças de reposição, acessórios, matérias-primas e produtos intermediários, destinados à pesquisa científica e tecnológica, importados pelo Conselho Nacional de Desenvolvimento Científico e Tecnológico – CNPq, por cientistas, pesquisadores e entidades sem fins lucrativos ativas no fomento, na coordenação ou na execução de programas de pesquisa científica e tecnológica ou de ensino devidamente credenciadas pelo CNPq;

– os demais produtos de procedência estrangeira, nas hipóteses previstas pelo art. 2° da Lei no 8.032/1990, desde que satisfeitos os requisitos e condições exigidos para a concessão do benefício análogo relativo ao Imposto de Importação;

– os seguintes produtos de procedência estrangeira, nos termos, limites e condições estabelecidos em regulamento próprio:

- troféus, medalhas, placas, estatuetas, distintivos, flâmulas, bandeiras e outros objetos comemorativos recebidos em evento cultural, científico ou esportivo oficial realizado no exterior ou para serem distribuídos gratuitamente como premiação em evento esportivo realizado no País;

- bens dos tipos e em quantidades normalmente consumidos em evento esportivo oficial;

- material promocional, impressos, folhetos e outros bens com finalidade semelhante, a serem distribuídos gratuitamente ou utilizados em evento esportivo oficial, e;

- bens importados por desportistas, desde que tenham sido utilizados por estes em evento esportivo oficial e recebidos em doação de entidade de prática desportiva estrangeira ou da promotora ou patrocinadora do evento;

– os veículos automotores de qualquer natureza, máquinas, equipamentos, bem como suas partes e peças separadas, quando destinadas à utilização nas atividades dos Corpos de Bombeiros, em todo o território nacional, nas saídas de estabelecimento industrial ou equiparado a industrial;

– os produtos importados destinados a consumo no recinto de congressos, feiras e exposições internacionais, e eventos assemelhados, a título de promoção ou degustação, de montagem ou conservação de estandes, ou de demonstração de equipamentos em exposição, observado que a isenção:

- não se aplica a produtos destinados à montagem de estandes, susceptíveis de serem aproveitados após o evento;

- está condicionada a que nenhum pagamento, a qualquer título, seja efetuado ao exterior, com relação aos produtos objeto da isenção, e;

- está sujeita a limites de quantidades e valor, além de outros requisitos, estabelecidos pelo Ministro de Estado da Fazenda;

– os bens de informática destinados à coleta eletrônica de votos, fornecidos diretamente ao Tribunal Superior Eleitoral, bem como:

- as matérias-primas e os produtos intermediários importados para serem utilizados na industrialização desses bens e dos produtos classificados sob os Códigos 8471.60.52, 8471.60.61, 8473.30.49, 8504.40.21 e 8534.00.00 da TIPI a eles destinados, e;

- as matérias-primas, os produtos intermediários e os materiais de embalagem, de fabricação nacional, para serem utilizados na industrialização desses bens;

– os materiais, equipamentos, máquinas, aparelhos e instrumentos, importados ou de fabricação nacional, bem como os respectivos acessórios, sobressalentes e ferramentas, que os acompanhem, destinados à construção do Gasoduto Brasil – Bolívia, adquiridos pelo executor do projeto, diretamente ou por intermédio de empresa por ele contratada especialmente para a sua execução nos termos dos arts. 1° e 3° do Acordo celebrado entre o Governo da República Federativa do Brasil e o Governo da República da Bolívia, promulgado pelo Decreto no 2.142/1997, observados as normas e os requisitos estabelecidos em ato conjunto dos Ministros de Estado da Fazenda, do Desenvolvimento, Indústria, e Comércio Exterior e de Minas e Energia e o disposto abaixo:

Nota: A isenção referida acima aplica-se somente às saídas efetuadas até 30 de junho de 2003, tendo em vista o disposto no art. 3° do Acordo celebrado entre o Governo da República Federativa do Brasil e o Governo da República da Bolívia, promulgado pelo Decreto no 2.142/1997.

– as partes, peças e componentes importados destinados ao emprego na conservação, modernização e conversão de embarcações registradas no REB, instituído pela Lei no 9.432/1997, desde que realizadas em estaleiros navais brasileiros, e;

– os aparelhos transmissores e receptores de radiotelefonia e radiotelegrafia, os veículos para patrulhamento policial, as armas e munições, quando adquiridos pelos órgãos de segurança pública da União, dos Estados e do Distrito Federal.

5. CONCESSÃO DE OUTRAS ISENÇÕES

As entidades beneficentes de assistência social, certificadas na forma do inciso IV do art. 18 da Lei no 8.742/1993, reconhecidas como de utilidade pública, na forma da Lei no 91/1935, ficam autorizadas a vender em feiras, bazares e eventos semelhantes, com isenção do imposto incidente na importação, produtos estrangeiros recebidos em doação de representações diplomáticas estrangeiras sediadas no País, nos termos e condições estabelecidos pelo Ministro de Estado da Fazenda.

O produto líquido da venda terá como destinação exclusiva o desenvolvimento de atividades beneficentes no País.

Autora: Viviane Katiele

Fundamentação Legal: Arts. 54 ao 60 do RIPI – Decreto nº 7.212/2010.

FIQUE POR DENTRO

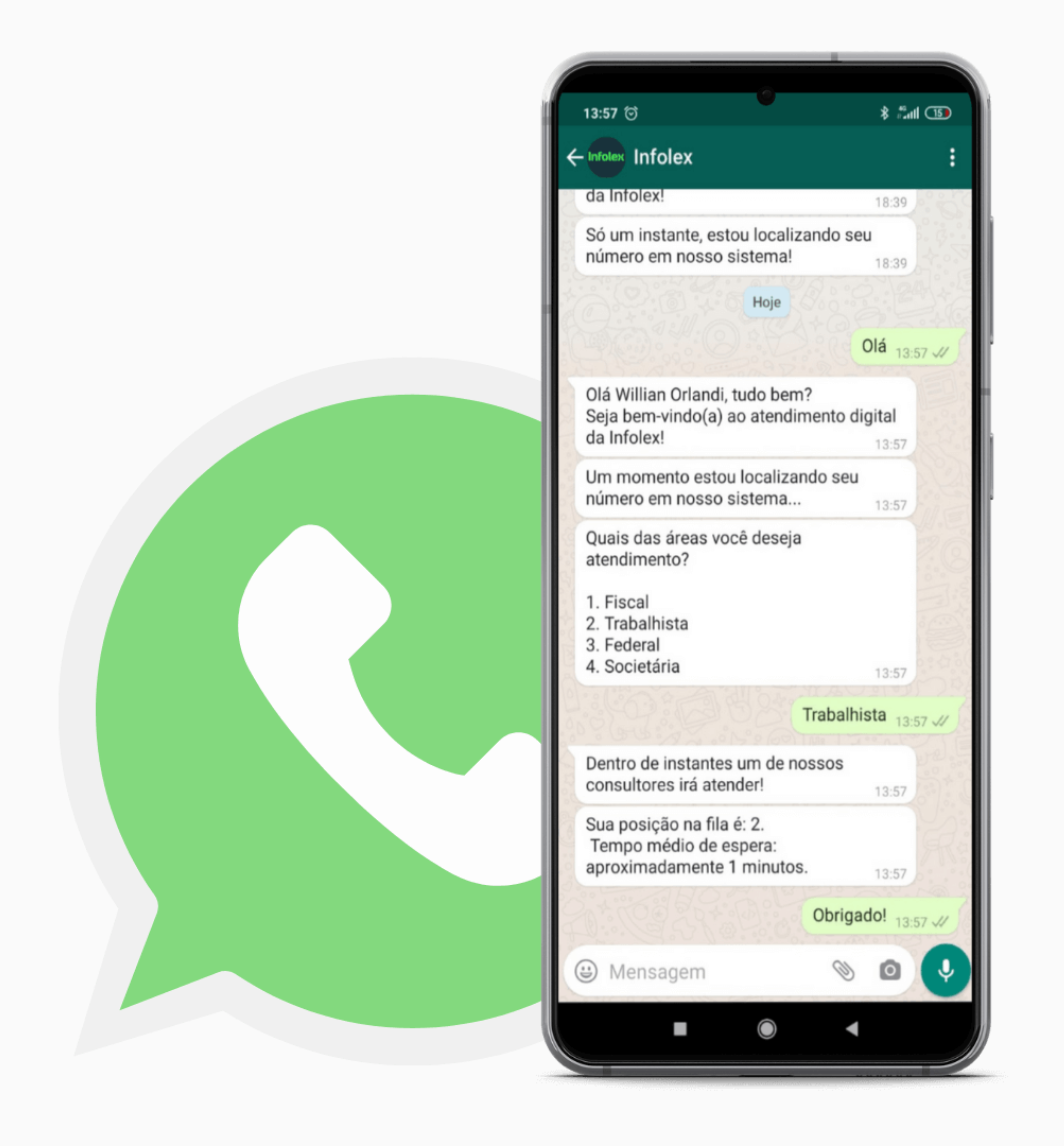

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado