Contabilidade e Tributos Federais IRPJ

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraCOMPROVANTE DE RENDIMENTOS – Retenção na Fonte

Veja os detalhes da pessoa física ou jurídica que houver pago a pessoa física rendimentos com retenção do imposto sobre a renda na fonte durante o ano-calendário, ainda que em um único mês, fornecer-lhe-á o Comprovante de Rendimentos Pagos e de Imposto sobre a Renda Retido na Fonte.

ROTEIRO

1. INTRODUÇÃO

2. COMPROVANTE

3.SERVIÇOS MÉDICOS E DE SAÚDE

3.1. Serviços de Saúde

4. PRAZO PARA ENTREGA DOS COMPROVANTES

5. PREENCHIMENTO DOS COMPROVANTES

6. FALSIDADE DE INFORMAÇÕES

7. MODELO

1. INTRODUÇÃO

A pessoa física ou jurídica que houver pago a pessoa física rendimentos com retenção do imposto sobre a renda na fonte durante o ano-calendário, ainda que em um único mês, fornecer-lhe-á o Comprovante de Rendimentos Pagos e de Imposto sobre a Renda Retido na Fonte.

A fonte pagadora deverá emitir, por meio de processamento eletrônico de dados, o comprovante cujo leiaute deverá conter todas as informações nele previstas, dispensada assinatura eletrônica.

A instituição financeira que houver pago a pessoa física rendimentos em cumprimento de decisões da Justiça Federal ou do Trabalho, também, poderá lhe fornecer o comprovante.( IN RFB 1.215/2011)

2. COMPROVANTE

O comprovante de rendimentos pagos e de imposto de renda retido na fonte é o documento comprobatório que a fonte pagadora (pessoa física ou jurídica) emite e entrega para seus fornecedores (pessoa física), que indicará os rendimentos pagos com a retenção do imposto sobre a renda na fonte efetuada durante o ano-calendário, ainda que tenha ocorrido em um único mês, conforme artigo 2º da IN RFB 1.215/2011.

2.1. Meio impresso

O comprovante poderá ser emitido por meio impresso, podendo até ser comercializado sem a necessidade de autorização do fisco conforme artigo 2º, § 2º da IN RFB 1.215/2011.

O comprovante que for destinado à comercialização deverá ser impresso na cor preta, em papel branco, no formato A4, com dimensões de 210 mm de largura por 297 mm de comprimento, com as características do modelo constante do anexo I da IN RFB 1.215/2011, e conter, no rodapé, o nome e o número de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ) da empresa que realizar a sua impressão conforme artigo 2º, § 1º da IN RFB 1.215/2011.

2.2. Meio eletrônico

De outra forma, a fonte pagadora poderá por opção, emitir o comprovante de rendimentos por meio de processamento eletrônico, com utilização e auxílio de sistema operacional que esteja parametrizado para a respectiva finalidade.

O artigo 2º, § 3 da IN RFB 1.215/2011 possibilita que nesta situação o layout do documento seja diferenciado daquele que discorremos no item 2.1, porém, observa-se que deverá conter todas as informações que são exigidas, de forma que não precisa ser assinatura digital e chancela mecânica.

3. SERVIÇOS MÉDICOS E DE SAÚDE

A pessoa jurídica ou equiparada nos termos da legislação do imposto sobre a renda que houver recebido de pessoa física pagamentos decorrentes de serviços de saúde e planos privados de assistência à saúde durante o ano-calendário, ainda que em um único mês, poderá lhe fornecer o Comprovante Eletrônico de Pagamentos de Serviços Médicos e de Saúde.

A pessoa jurídica ou equiparada deverá emitir, por meio de processamento eletrônico de dados, o comprovante cujo leiaute deverá conter todas as informações nele previstas, dispensada a assinatura eletrônica.( IN RFB 1.416/2013)

3.1. Serviços de Saúde

São considerados serviços de saúde:

a) os prestados por psicólogos, fisioterapeutas, terapeutas ocupacionais, fonoaudiólogos, dentistas, hospitais, laboratórios e clínicas médicas de qualquer especialidade;

b) os serviços radiológicos, de próteses ortopédicas e dentárias;

c) os prestados por estabelecimento geriátrico, desde que classificado como hospital pelo Ministério da Saúde; e;

d) os prestados por entidades de ensino destinadas à instrução de deficiente físico ou mental.

Nota: São planos privados de assistência à saúde os operados por pessoas jurídicas de direito privado, constituídas sob a modalidade de sociedade civil ou comercial, cooperativa, administradora de benefícios ou entidade de autogestão, desde que autorizadas pela Agência Nacional de Saúde Suplementar a operar esses planos. (IN RFB 1.416/2013).

4. PRAZO PARA ENTREGA DOS COMPROVANTES

Os comprovantes deverão ser emitidos e fornecidos até o último dia útil do mês de fevereiro do ano-calendário seguinte ao que ocorreu o pagamento dos rendimentos.

Quando ocorre a rescisão de contrato, o mesmo deverá ser entregue no momento em que aconteceu a referida quebra.

Mesmo sendo um comprovante de rendimentos pagos e de imposto de renda retido na fonte, o beneficiário poderá solicitá-lo para a fonte pagadora até o dia 15 de janeiro do ano subsequente a percepção dos rendimentos, que terá o prazo normal para o fornecimento do comprovante..

No caso de extinção da pessoa jurídica por cisão total, encerramento da liquidação, fusão ou incorporação, o comprovante deverá ser fornecido até o último dia útil do mês subsequente ao da ocorrência do evento, se este ocorrer antes do último dia útil do mês de fevereiro do ano-calendário seguinte ao que ocorreu o pagamento. (IN RFB 1.215/2011 e IN RFB 1.416/2013).

5. PREENCHIMENTO DOS COMPROVANTES

O comprovante será fornecido com a discriminação da natureza e dos valores totais, expressos em reais, dos rendimentos, das deduções e do Imposto sobre a Renda Retida na Fonte, relativamente ao respectivo ano-calendário, bem como de informações complementares,

O comprovante será fornecido com a discriminação da natureza e dos valores totais, expressos em reais, dos pagamentos de serviços de saúde e planos privados de assistência à saúde, relativamente ao respectivo ano-calendário, bem como de informações complementares.(IN RFB 1.416/2013)

6. FALSIDADE DE INFORMAÇÕES

À fonte pagadora dos rendimentos que prestar informação falsa sobre rendimentos pagos, deduções ou valor do Imposto sobre a Renda Retido na Fonte, bem como à pessoa jurídica ou equiparada recebedora dos pagamentos que prestar informação falsa sobre pagamentos recebidos, será aplicada a multa de 300% sobre o montante que for indevidamente utilizado para reduzir o imposto a pagar ou aumentar o imposto a restituir ou a compensar, independentemente de outras penalidades administrativas ou criminais.

Na mesma penalidade incorrerá aquele que se beneficiar da informação, sabendo ou devendo saber ser falsa. (IN RFB 1.215/2011; IN RFB 1.416/2013)

7. MODELO

ANEXO I

COMPROVANTE DE RENDIMENTOS PAGOS E DE IMPOSTO SOBRE A RENDA RETIDO

NA FONTE

ANEXO II

INSTRUÇÕES PARA PREENCHIMENTO DO COMPROVANTE DE RENDIMENTOS PAGOS E DE IMPOSTO SOBRE A RENDA RETIDO NA FONTE

Quadro 3: Nesse quadro devem ser informados:

Linha 1: todos os rendimentos tributáveis, exceto os de que trata o inciso V do Quadro 7, na fonte e na Declaração de Ajuste Anual, inclusive:

a) o valor pago a título de férias, correspondente ao salário do período de férias acrescido de 1/3 (um terço) do salário (terço constitucional);

b) 10% (dez por cento) do rendimento decorrente do transporte de carga e de serviços com trator, máquina de terraplenagem, colheitadeira e assemelhados;

c) 60% (sessenta por cento) do rendimento decorrente do transporte de passageiros;

d) o valor pago a título de aluguel, diminuído dos seguintes encargos pagos pelo locatário, desde que o ônus tenha sido exclusivamente do locador:

- impostos, taxas e emolumentos incidentes sobre o bem que tenha produzido o rendimento;

- aluguel pago pela locação de imóvel sublocado;

- despesas pagas para cobrança ou recebimento do rendimento;

- despesas de condomínio;

e) a parcela dos proventos de aposentadoria, pensão, transferência para a reserva remunerada ou reforma, pagos pela Previdência Social da União, dos estados, do Distrito Federal e dos municípios, por qualquer pessoa jurídica de direito público interno ou por entidade de previdência complementar, a partir do mês em que o contribuinte completar 65 (sessenta e cinco) anos, excedente ao valor correspondente à soma dos limites mensais de isenção de até: R$ R$ 1.903,98 (um mil, novecentos e três reais e noventa e oito centavos)para o ano-calendário de 2017;

f) 25% (vinte e cinco por cento) dos rendimentos do trabalho assalariado recebidos, em moeda estrangeira, por servidores de autarquias ou repartições do governo brasileiro situado no exterior, no caso de residentes no Brasil, convertidos em reais mediante a utilização do valor do dólar dos Estados Unidos da América fixado, para compra, pelo Banco Central do Brasil e divulgado pela Secretaria da Receita Federal do Brasil, para o último dia útil da 1ª (primeira) quinzena do mês anterior ao do pagamento do rendimento;

g) os rendimentos pagos a sócios ou titular de microempresa ou empresa de pequeno porte optante pelo Simples Nacional, a título de remuneração pela prestação de serviços, pró-labore e aluguéis;

h) os rendimentos pagos a sócios, acionistas ou titular de pessoa jurídica tributada com base no lucro real, presumido ou arbitrado, a título de lucros ou dividendos excedentes ao valor apurado no ano-calendário com base na escrituração, se caracterizada a insuficiência de lucros acumulados ou reservas de lucros de exercícios anteriores;

i) os rendimentos pagos a sócios, acionistas ou titular de pessoa jurídica tributada com base no lucro real, presumido ou arbitrado, a título de remuneração pela prestação de serviços ou quaisquer outros pagamentos que não se refiram à distribuição de lucros, tais como pró-labore e aluguéis, bem como os lucros ou dividendos que não tenham sido apurados em balanço;

j) o valor excedente a 5 (cinco) salários mínimos por mês pago a título de benefícios indiretos e reembolsos de despesas recebido por voluntário da Fédération Internationale de Football Association (Fifa), da Subsidiária Fifa no Brasil ou do Comitê Organizador Brasileiro Ltda. (LOC);

Linha 2: o total das contribuições para a Previdência Oficial;

Linha 3: o total das contribuições para as entidades de previdência complementar domiciliadas no Brasil, das contribuições para Fundo de Aposentadoria Programada Individual (Fapi), cujo ônus tenha sido do contribuinte, desde que destinadas a custear benefícios complementares assemelhados aos da Previdência Social, e das contribuições para as entidades de previdência complementar de que trata a Lei n° 12.618, de 30 de abril de 2012;

Linha 4: o total pago a título de pensão alimentícia em face das normas do Direito de Família quando em cumprimento de decisão judicial, inclusive a prestação de alimentos provisionais, de acordo homologado judicialmente ou de escritura pública relativa à separação ou ao divórcio consensual;

Linha 5: o total do Imposto sobre a Renda Retido na Fonte (IRRF) sobre os rendimentos informados na linha 1;

Quadro 4: Nesse quadro devem ser informados:

Linha 1: a soma dos valores relativos à parcela isenta dos proventos de aposentadoria, reserva remunerada, reforma e pensão pagos pela Previdência Social da União, dos estados, do Distrito Federal e dos municípios, por qualquer pessoa jurídica de direito público interno ou por entidade de previdência complementar, bem como a parcela isenta referente ao décimo terceiro salário, não excedentes aos limites especificados na alínea “f” da linha 1 do Quadro 3:

a) recebidos em cada mês do ano-calendário, no caso de contribuinte que tenha completado 65 (sessenta e cinco) anos de idade anteriormente ao ano-calendário a que se referirem os rendimentos;

b) recebidos em cada mês do ano-calendário, a partir do mês do aniversário inclusive, no caso de contribuinte que tenha completado 65 (sessenta e cinco) anos de idade no ano-calendário a que se referirem os rendimentos;

Linha 2: o total das diárias destinadas ao pagamento de despesas de alimentação e pousada, por serviço eventual realizado em município diferente do da sede de trabalho, inclusive no exterior, e ajudas de custo pagas em caso de remoção de um município para outro, relativas às despesas de transporte, frete e locomoção do beneficiário e de seus familiares;

Linha 3: os rendimentos provenientes de aposentadoria ou reforma motivada por acidente em serviço e os pagos aos aposentados, reformados e pensionistas portadores de moléstia profissional, tuberculose ativa, alienação mental, esclerose múltipla, neoplasia maligna, cegueira, hanseníase, paralisia irreversível e incapacitante, cardiopatia grave, doença de Parkinson, espondiloartrose anquilosante, nefropatia grave, hepatopatia grave, estados avançados da doença de Paget (osteíte deformante), contaminação por radiação, síndrome da imunodeficiência adquirida (Aids) e fibrose cística (mucoviscidose), comprovada de acordo com a legislação vigente, ainda que a doença tenha sido contraída após a aposentadoria, reforma ou concessão da pensão;

Linha 4: os rendimentos correspondentes a lucros e dividendos apurados a partir de 1° de janeiro de 1996, distribuídos, no ano-calendário, a sócios, acionistas ou titular de pessoa jurídica tributada com base no lucro real, presumido ou arbitrado;

Linha 5: os valores pagos a titular ou sócio de microempresa ou de empresa de pequeno porte, optante pelo Simples Nacional, exceto pela prestação de serviços, pró-labore e aluguéis;

Linha 6: os valores pagos a título de indenização por despedida ou rescisão de contrato de trabalho assalariado, inclusive a título de incentivo à adesão a Programa de Desligamento Voluntário (PDV), e por acidente de trabalho;

Linha 7: os demais rendimentos isentos, não compreendidos nas linhas 01 a 06, inclusive o valor, até 5 (cinco) salários mínimos por mês, pago a título de benefícios indiretos e reembolsos de despesas recebido por voluntário da Fifa, da Subsidiária Fifa no Brasil ou do LOC que auxiliar na organização e realização dos Eventos, especificando-os, bem como os valores abatidos relativos às contribuições efetuadas exclusivamente pelo beneficiário no período de 1° de janeiro de 1989 a 31 de dezembro de 1995, de que trata o art. 2° da Instrução Normativa RFB n° 1.343, de 5 de abril de 2013, pagos ou creditados por entidade de previdência complementar;

Quadro 5: Nesse quadro serão informados:

Linha 1:

a) o valor líquido relativo ao décimo terceiro salário, exceto os de que trata o inciso V do Quadro 7, ou seja, o rendimento bruto menos as deduções de dependentes, pensão alimentícia e contribuição previdenciária oficial e complementar e para Fapi, se for o caso, utilizadas para reduzir a base de cálculo dessa gratificação, e o respectivo valor do IRRF;

b) no caso dos proventos de aposentadoria, reserva remunerada, reforma e pensão pagos pela Previdência Social da União, dos estados, do Distrito Federal e dos municípios, por qualquer pessoa jurídica de direito público interno ou por entidade de previdência complementar, a contribuintes com 65 (sessenta e cinco) anos de idade ou mais, o valor líquido relativo ao décimo terceiro salário, exceto os de que trata o inciso V do Quadro 7, ou seja, o rendimento bruto menos as deduções relativas a dependentes, pensão alimentícia, contribuição previdenciária oficial e complementar, se for o caso, utilizadas para reduzir a base de cálculo dessa gratificação, a parcela isenta não excedente aos limites especificados na alínea “f” da linha 1 do Quadro 3, referente ao décimo terceiro salário, e o respectivo valor do IRRF;

Linha 2: o total do Imposto sobre a Renda Retido na Fonte (IRRF) relativo aos rendimentos informados na linha 1;

Linha 3: o valor líquido dos demais rendimentos sujeitos à tributação exclusiva, tais como: prêmios em dinheiro, bens e serviços, obtidos em loterias, sorteios, concursos e corridas de cavalo, Participação nos Lucros ou Resultados das empresas (PLR) e juros pagos ou creditados a sócios, acionistas ou titular de pessoa jurídica, a título de remuneração do capital próprio;

Quadro 6: Nesse quadro serão informados:

6.1. Para cada espécie de rendimento recebido acumuladamente (RRA), o número do processo a que se refere, se for o caso, e a natureza do rendimento pago e, na “Quantidade de meses”, o número de meses referentes ao RRA, com uma casa decimal;

Linha 1: Os rendimentos tributáveis recebidos acumuladamente, relativos a anos-calendário anteriores ao do recebimento, inclusive o décimo terceiro salário, decorrentes de aposentadoria, pensão, transferência para a reserva remunerada ou reforma, pagos pela Previdência Social da União, dos estados, do Distrito Federal e dos municípios, e os provenientes do trabalho, bem como aqueles oriundos de decisões da Justiça do Trabalho, da Justiça Federal, das justiças estaduais e do Distrito Federal;

Linha 2: os valores das despesas com ação judicial pagas pelo contribuinte, sem indenização, inclusive os honorários a advogados, relativas aos rendimentos tributáveis;

Linha 3: o total das contribuições para a Previdência Oficial, relativas aos rendimentos tributáveis;

Linha 4: o total pago a título de pensão alimentícia em face das normas do Direito de Família quando em cumprimento de decisão judicial, inclusive a prestação de alimentos provisionais, de acordo homologado judicialmente ou de escritura pública relativa à separação ou ao divórcio consensual;

Linha 5: o total do IRRF sobre os rendimentos informados na linha 1;

Linha 6: os rendimentos isentos recebidos acumuladamente provenientes de aposentadoria ou reforma motivada por acidente em serviço e os pagos aos aposentados, reformados e pensionistas portadores de moléstia profissional, tuberculose ativa, alienação mental, esclerose múltipla, neoplasia Parkinson, espondiloartrose anquilosante, nefropatia grave, hepatopatia grave, estados avançados da doença de Paget (osteíte deformante), contaminação por radiação, síndrome da imunodeficiência adquirida (Aids) e fibrose cística (mucoviscidose), comprovada de acordo com a legislação vigente, ainda que a doença tenha sido contraída após a aposentadoria, reforma ou concessão da pensão;

Quadro 7: Nesse quadro devem ser informados, no caso de:

I – pagamentos a planos de saúde, relativos às importâncias descontadas mensalmente do empregado para cobertura de despesas com plano de assistência à saúde, contratado pela fonte pagadora em benefício de seus empregados, o número de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ) e o nome empresarial da operadora de plano de saúde contratada e o total anual descontado, detalhando, no caso de planos privados de assistência à saúde, contratados sob a modalidade coletivo empresarial, as parcelas correspondentes ao benefíciário titular e aos beneficiários dependentes do plano;

II – despesas médico-odonto-hospitalares, exceto planos de assistência à saúde relativos ao total anual dos valores descontados em folha de pagamento, para ressarcimento à fonte pagadora, de despesas efetuadas com médicos, dentistas, psicólogos, fisioterapeutas, fonoaudiólogos, terapeutas ocupacionais e hospitais, bem como as provenientes de exames laboratoriais, serviços radiológicos, aparelhos ortopédicos e próteses ortopédicas e dentárias, realizadas além da cobertura de planos de assistência à saúde:

a) as importâncias descontadas mensalmente do empregado para cobertura de despesas com hospitalização, assistência médica e dentária, deduzidas, se for o caso, as importâncias ressarcidas pela fonte pagadora;

b) o valor correspondente à diferença entre o que foi pago diretamente pelo empregado e o reembolsado pelo empregador, caso este retenha o comprovante de despesas médicas;

c) o valor reembolsado a esse título pelo empregado ao empregador, no caso deste manter convênio e pagar diretamente ao prestador de serviço;

III – contribuições para entidades de previdência complementar domiciliadas no Brasil, inclusive as contribuições para as entidades de previdência complementar de que trata a Lei n° 12.618, de 30 de abril de 2012, e para Fapi, destinadas a custear benefícios complementares assemelhados aos da Previdência Social, cujo ônus tenha sido do contribuinte (valor informado na linha 3 do Quadro 3), o nome empresarial e o número de inscrição no CNPJ da entidade de previdência complementar ou Fapi para a qual contribuiu;

IV – desconto de pensão alimentícia em face das normas do Direito de Família quando em cumprimento de decisão judicial, inclusive a prestação de alimentos provisionais, de acordo homologado judicialmente ou de escritura pública relativa à separação ou ao divórcio consensual, inclusive se descontada do RRA informado na linha 4 do Quadro 6, o nome e o número de inscrição no Cadastro de Pessoas Físicas (CPF) de todos os beneficiários dos rendimentos e o valor correspondente a cada um dos beneficiários, ainda que o pagamento seja efetuado pelo total a só um dos beneficiários ou ao responsável, informando separadamente o valor referente ao décimo terceiro salário;

V – a tributação estar com exigibilidade suspensa, em virtude de depósito judicial do imposto ou que, mediante a concessão de medida liminar em mandado de segurança ou a concessão de medida liminar ou de tutela antecipada, em outras espécies de ação judicial, nos termos do art. 151 da Lei n° 5.172, de 25 de outubro de 1966 – Códigos Tributário Nacional (CTN), não ter havido a retenção do IRRF:

a) os rendimentos tributáveis separadamente por natureza, bem como o respectivo valor do imposto retido e depositado judicialmente, se for o caso; e

b) na hipótese de rendimento assalariado, o valor líquido relativo ao décimo terceiro salário, bem como o respectivo valor do imposto retido e depositado judicialmente, se for o caso. Antes das informações a que se refere o item V, caso o imposto esteja com exigibilidade suspensa ou não tenha havido sua retenção por determinação judicial, deve constar a seguinte expressão:

“Os rendimentos e os impostos depositados judicialmente, se for o caso, a seguir discriminados, não foram adicionados às linhas 01 e 05 do Quadro 3 e linha 1 do Quadro 5, em razão de o imposto estar com exigibilidade suspensa ou não ter havido a sua retenção por determinação judicial.”

Devem ser informados, ainda, o número do processo judicial, a vara, a seção judiciária ou tribunal onde ele está em curso e a data da decisão judicial.

VI – PLR, o valor pago, precedido da seguinte expressão “O total informado na linha 03 do Quadro 5 já inclui o valor total pago a título de PLR correspondente a R$”.

VII – RRA, para cada processo, o(s) mês (es) de cada pagamento.

VIII – haver valores abatidos conforme previsto no art. 2° da Instrução Normativa RFB n° 1.343, de 5 de abril de 2013, relativos a contribuições efetuadas a título de previdência complementar no período compreendido entre 1° de janeiro de 1989 a 31 de dezembro de 1995, o valor que deixou de ser retido, precedido da seguinte expressão “O total informado na linha 07 do Quadro 4 já inclui o valor abatido de imposto sobre a renda relativo às contribuições efetuadas a título de previdência complementar no período compreendido entre 1° de janeiro de 1989 a 31 de dezembro de 1995, correspondente a R$”.(IN RFB 1.522/2014).

Fundamentos Legais: Os citados.

Atualizado por Daiana Ehms Lima em 17/06/2020.

FIQUE POR DENTRO

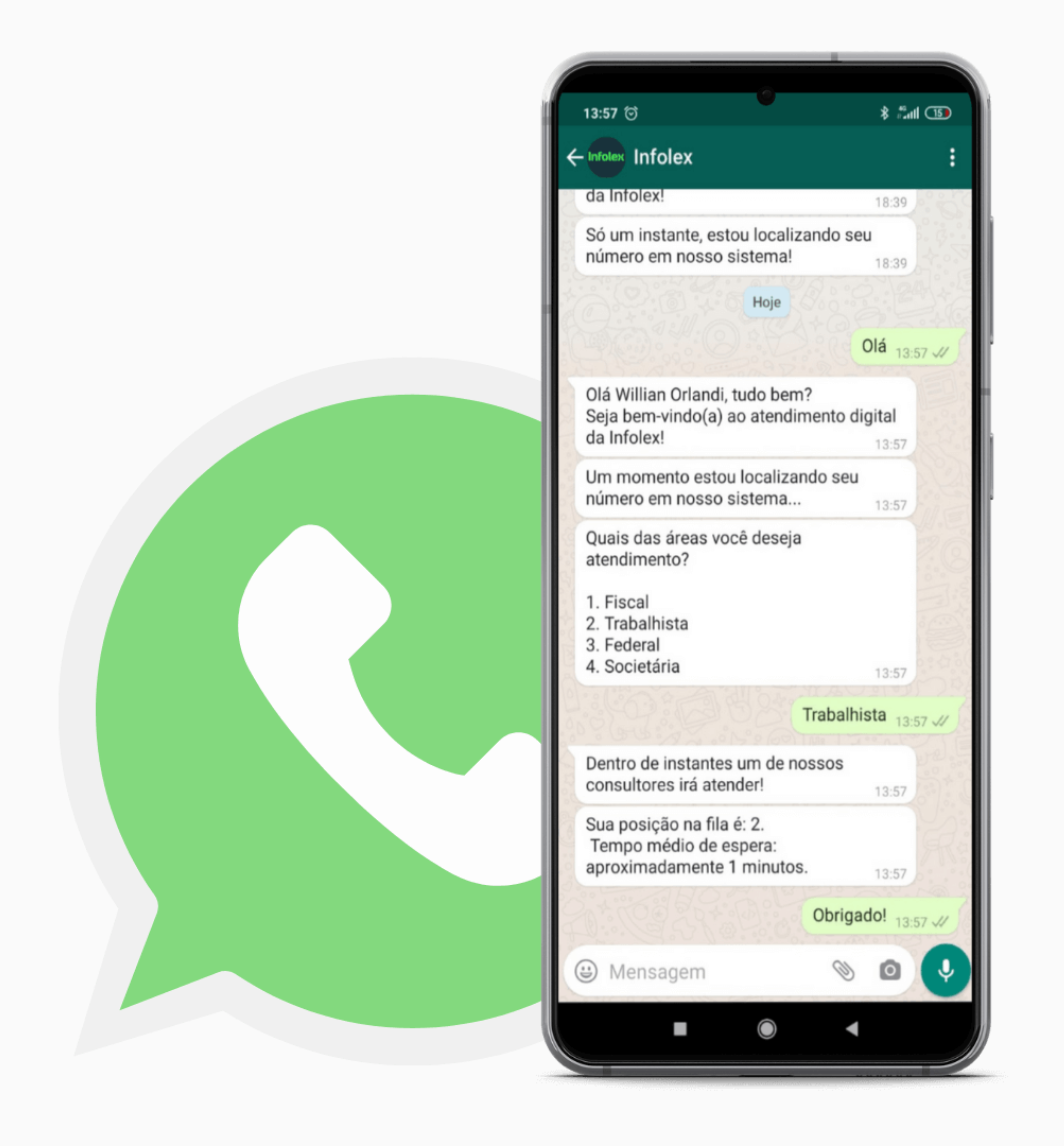

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado