Contabilidade e Tributos Federais IRPJ

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraLUCROS CESSANTES – Retenção na Fonte

ROTEIRO

1. INTRODUÇÃO

2. BENEFICIÁRIO DO RENDIMENTO

3. FATO GERADOR

4. BASE DE CÁLCULO / ALÍQUOTA

5. REGIME DE TRIBUTAÇÃO

6. RESPONSÁVEL PELO RECOLHIMENTO

7. RECOLHIMENTO

8. SOLUÇÃO DE CONSULTA RFB

1. INTRODUÇÃO

Relacionado aos juros e indenizações por lucros cessantes, consta no inciso VI do art. 55 do Decreto nº 3.000/99, como rendimento tributável.

É enumerado no artigo 39 do Decreto nº 3.000/99 as parcelas não tributáveis, porém em relação à indenização por lucros cessantes o § 1º do art. 46 da Lei nº 8.541/92 não se aplica ao caso, visto não se tratar de isenção ou não-tributação, porém da dispensa da “soma dos rendimentos pagos no mês, para aplicação da alíquota correspondente”, nos casos previstos em seus incisos, dentre eles o de “indenizações por lucros cessantes”.

2. BENEFICIÁRIO DO RENDIMENTO

É beneficiário aos juros e indenizações por lucros cessantes tanto pessoa física como pessoa jurídica.

3. FATO GERADOR

Tem-se como fato gerador relativo aos juros e indenizações por lucros cessantes, as importâncias pagas a título de juros e indenizações por lucros cessantes, decorrentes de sentença judicial. (art.639 e 680 do RIR/99)

4. BASE DE CÁLCULO / ALÍQUOTA

A alíquota da retenção na fonte relativa aos juros e indenizações por lucros cessantes será:

– Pessoa jurídica: 5%(cinco por cento) sobre a importância recebida por pessoa jurídica a título de juros e de indenização por lucros cessantes.

– Pessoa física: o imposto será calculado mediante a utilização da tabela progressiva mensal.

NOTA:

I – no caso de rendimentos recebidos acumuladamente, o imposto incidirá, no mês do recebimento ou crédito, sobre o total dos rendimentos, diminuídos do valor das despesas com ação judicial necessárias ao seu recebimento, inclusive de advogados, se tiverem sido pagas pelo contribuinte, sem indenização.

II – no caso de pagamentos à pessoa física, se no mês houver mais de um pagamento pela mesma fonte pagadora, o rendimento deve ser considerado individualmente.

III – tratando-se de beneficiário pessoa física, para efeito de determinação da base de cálculo sujeita à incidência do imposto na fonte, poderão ser deduzidas do rendimento bruto:

a) as importâncias pagas a título de pensão alimentícia em face das normas do direito de família quando em cumprimento de decisão judicial ou acordo homologado judicialmente, inclusive a prestação de alimentos provisionais;

b) a quantia de R$ 106,00 por dependente;

c) as contribuições para a Previdência Social da União, dos Estados, do Distrito Federal e dos Municípios;

d) as contribuições para as entidades de previdência privada domiciliadas no Brasil, no caso de rendimentos do trabalho, e as contribuições para o Fundo de Aposentadoria Programada Individual (Fapi), cujo ônus tenha sido do contribuinte, destinadas a custear benefícios complementares assemelhados aos da Previdência Social no caso de trabalhador com vínculo empregatício ou de administradores

IV – o imposto incidirá sobre o total dos rendimentos pagos, inclusive sobre o rendimento abonado pela instituição financeira depositária, no caso do pagamento ser efetuado mediante levantamento do depósito judicial. (arts. 620, 639, 640, 680 e 718 do RIR/99, art.3º IN SRF nº 15/01)

5. REGIME DE TRIBUTAÇÃO

A tributação quanto aos aos juros e rendimentos relativos aos lucros cessantes se dará da seguinte forma:

– Pessoa jurídica tributada com base no lucro real, presumido, ou arbitrado: o imposto retido será deduzido do apurado no encerramento do período de apuração trimestral ou anual.

– Pessoa jurídica imune, isenta ou optante pelo Simples: definitivo.

– Pessoa física: o imposto será considerado redução do devido na declaração de rendimentos. (parágrafo único dos arts. 639 e 680 do RIR/99)

6. RESPONSÁVEL PELO RECOLHIMENTO

A responsabilidade do recolhimento quanto ao imposto de renda devido será retido e recolhido pela pessoa física ou jurídica obrigada ao pagamento do rendimento em razão de decisão judicial, no momento em que, por qualquer forma, o rendimento se torne disponível para o beneficiário. (art. 718 do RIR/99, AD Cosar n°20/95)

7. RECOLHIMENTO

Terá como prazo de recolhimento da retenção na fonte quanto aos juros e indenizações por lucros cessantes:

– Até o terceiro dia útil da semana subseqüente à de ocorrência dos fatos geradores. (art.865, II do RIR/99)

8. SOLUÇÃO DE CONSULTA RFB

MINISTÉRIO DA FAZENDA

SECRETARIA DA RECEITA FEDERAL

SOLUÇÃO DE CONSULTA Nº 85 de 23 de Agosto de 2011

ASSUNTO: Imposto sobre a Renda de Pessoa Física – IRPF

EMENTA: INDENIZAÇÃO. RESCISÃO DE CONTRATO. TITULARIDADE. DANO EMERGENTE. LUCROS CESSANTES. O pagamento de valores a beneficiário pessoa física a título de reparação por dano causado a pessoa jurídica, da qual a pessoa física faz parte na condição de sócio, não caracteriza recebimento de indenização por rescisão contratual. Somente a parcela de indenização relativa à redução real verificada no patrimônio da pessoa lesada encontra-se abrangida pela norma legal que determina a não tributação do IR em caso de indenização por rescisão de contrato, uma vez que tal reparação não constitui acréscimo patrimonial. O recebimento de valores passiveis de enquadramento sob o título de “lucros cessantes” sujeita-se à tributação do Imposto de Renda, já que nessa hipótese a reposição destina-se a compensar a elevação patrimonial que presumivelmente ocorreria, não fosse o advento do ato lesivo.

Fundamentação Legal: Os citados.

| Autora: | Débora Alves Kisperque |

| Data de Elaboração: | 29/08/2013 |

| Responsável pela Revisão: | Juliana Dias Goyer |

| Última Revisão em: | 13/07/2020 |

FIQUE POR DENTRO

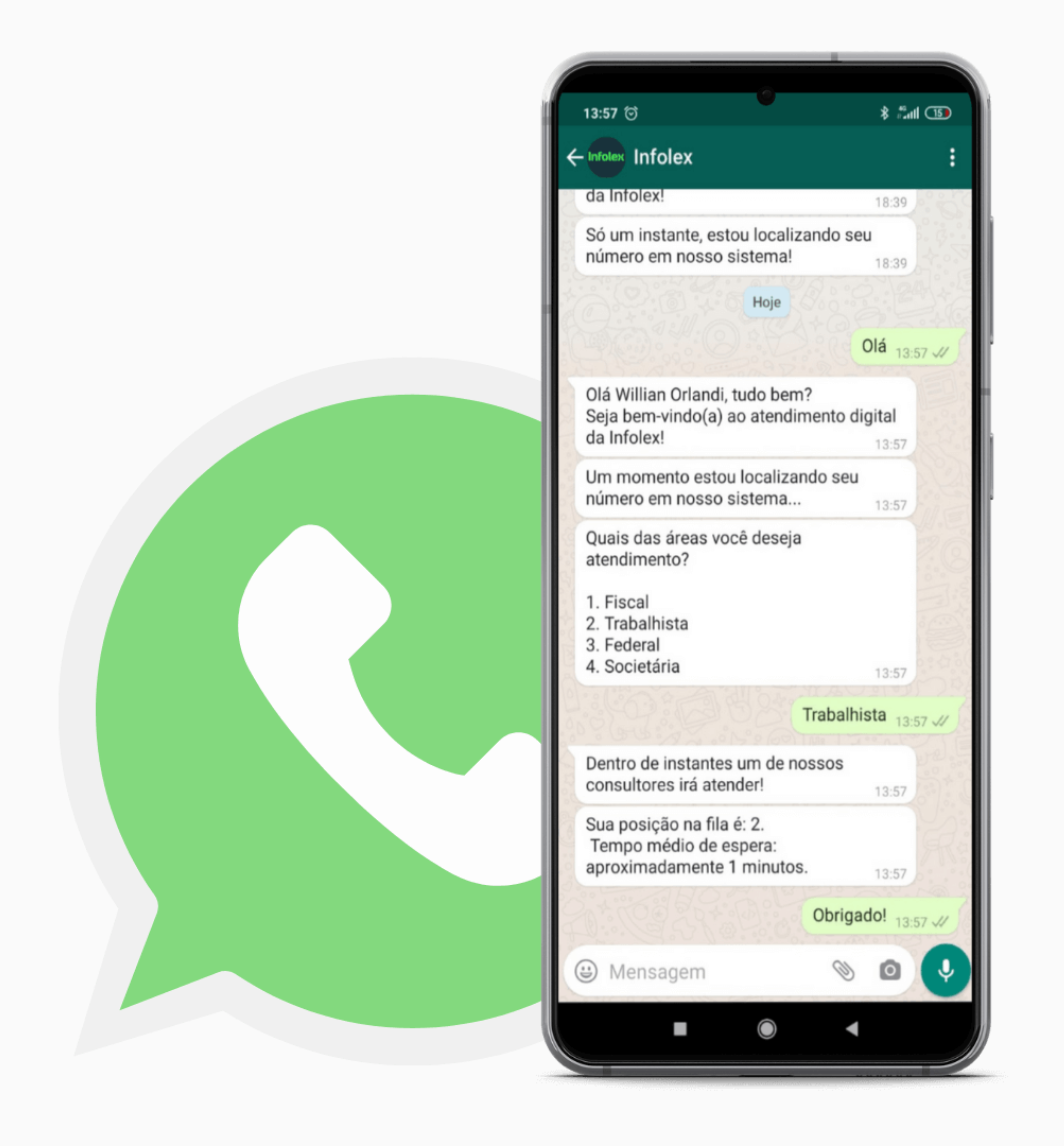

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado