Contabilidade e Tributos Federais SIMPLES / MEI

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraIMPUGNAÇÃO DE LANÇAMENTO – Disposições Gerais

ROTEIRO

1. INTRODUÇÃO

2. IMPUGNAÇÃO

2.1. Impugnação do Aviso de Cobrança Eletrônica

2.2. Pessoa Física

2.3. Pessoa Jurídica

3. ELEMENTOS

4. EFEITOS

5. PRAZOS

6. INTEMPESTIVIDADE

1. INTRODUÇÃO

A impugnação é o instrumento através do qual o contribuinte contesta lançamento efetuado em seu nome pela autoridade fiscal, do qual a pessoa física assim como a pessoa jurídica poderá requerer.

A omissão por parte do contribuinte de um item na impugnação, por si só caracteriza a concordância do sujeito passivo relativo à parte, a autoridade preparadora aplicará o Processo Administrativo Fiscal, considerar o item como matéria não impugnada.

A autoridade preparadora providenciará a formação dos autos apartados para a imediata cobrança da parte não contestada.

A parte contestada seguirá para julgamento.

2. IMPUGNAÇÃO

Um dos princípios reguladores do Processo Administrativo Fiscal é o Contraditório e Ampla Defesa.

Tange que o art. 5º , LV, da Constituição Federal/88, que tem a seguinte redação: aos litigantes, em Processo Judicial ou Administrativo e aos acusados em geral são assegurados o contraditório e ampla defesa, com os meios e recursos a ela inerentes.

O lançamento regularmente notificado ao sujeito passivo só pode ser alterado em virtude de ( Art. 145 do CTN ):

a) impugnação do sujeito passivo;

b) recurso de ofício;

c) iniciativa de ofício da autoridade administrativa, nos casos previstos no Art. 149 do CTN.

Formalizada a exigência, através da lavratura de auto de infração ou notificação de lançamento, três hipóteses são possíveis:

a) sujeito passivo cumprir a exigência através do pagamento ou pedido de parcelamento;

b) sujeito passivo impugnar a exigência;

c) revelia (ausência do contraditório; não comparecimento do sujeito passivo ao processo ).

2.1. Impugnação do Aviso de Cobrança Eletrônica

Não será admitida a impugnação do aviso de cobrança relativo a débitos em aberto nos sistemas da Secretaria da Receita Federal.

As intimações das cobranças do fiscalização Eletrônica-Fiscel, devem ser pessoais.

Nota: Não será considerado intempestivo o pedido de impugnação, cujo contribuinte ainda não tenha sido notificado do lançamento.

2.2. Pessoa Física

O próprio contribuinte pessoa física ou procurador legalmente habilitado.

No caso de falecido:

a) Com bens a inventariar: o inventariante ou procurador legalmente habilitado.

b) Com arrolamento de bens ou sem bens a inventariar: o cônjuge, o filho (a), pai, mãe ou procurador legalmente habilitado

2.3. Pessoa Jurídica

O titular de firma individual, o dirigente da sociedade, sócio gerente, representante legal ou procurador legalmente habilitado

3. ELEMENTOS

A impugnação mencionará:

a) A autoridade julgadora a quem é dirigida;

b) A qualificação do impugnante;

c) Os motivos de fato e de direito em que se fundamenta, os pontos de discordância e as razões e provas que possuir;

d) As diligências que o impugnante pretenda sejam efetuadas, expostos os motivos que as justifiquem, com a formulação de quesitos referentes aos exames desejados, assim como, no caso de perícia, o nome, o endereço e a qualificação profissional de seu perito.

Nota: Considerar-se-á não formulado o pedido de diligência ou perícia que deixar de atender aos requisitos acima.

4. EFEITOS

Os efeitos da Impugnação são:

a) instaura a fase litigiosa do procedimento;

b) suspende a exigibilidade do crédito tributário;

c) suspende a fluência do prazo prescricional para propositura, pela Fazenda Pública, da ação de execução fiscal.

O contribuinte poderá impugnar todos os itens, caso não concorde com o auto de infração ou a notificação de lançamento, apresentando as razões para cada item.

No caso em que o contribuinte concorde com parte do auto de infração ou notificação de lançamento, deverá pagar ou parcelar a parte concordante e apresentar impugnação para os outros itens. Na impugnação o contribuinte deverá mencionar o fato, anexando os comprovantes de recolhimento ou parcelamento.

5. PRAZOS

Tem –se como prazos para impugnação de lançamento em via de regra 30 dias do recebimento para contestar o lançamento.

A Regra Geral sobre contagem de prazos no processo administrativo fiscal é estabelecida pelo art. 5º , do decreto no. 70.235/72:

“Art. 5º Os prazos serão contínuos, excluindo-se, na sua contagem, o dia de início e incluindo-se o dia do vencimento.

Parágrafo único. Os prazos só se iniciam ou vencem no dia de expediente normal no órgão em que corra o processo ou deva ser praticado o ato.”

– Princípio da Continuidade: uma vez iniciada a contagem, incluem-se os finais de semana e feriados.

6. INTEMPESTIVIDADE

A intempestividade ocorre desde que tenha expirado o prazo para impugnação da exigência, deve ser declarada a revelia e iniciada cobrança amigável, sendo que eventual petição, apresentada fora do prazo:

a) não caracteriza impugnação;

b) não instaura a fase litigiosa do procedimento;

c) não suspende a exigibilidade do crédito tributário;

d) nem comporta julgamento de primeira instância, salvo se caracterizada ou suscitada a tempestividade, como preliminar.

Fundamentação Legal: Os citados

| Autora: | Débora Alves Kisperque |

| Data de Elaboração: | 27/06/2014 |

| Responsável pela Revisão: | Daiana Ehms Lima |

| Última Revisão em: | 21/07/2020 |

FIQUE POR DENTRO

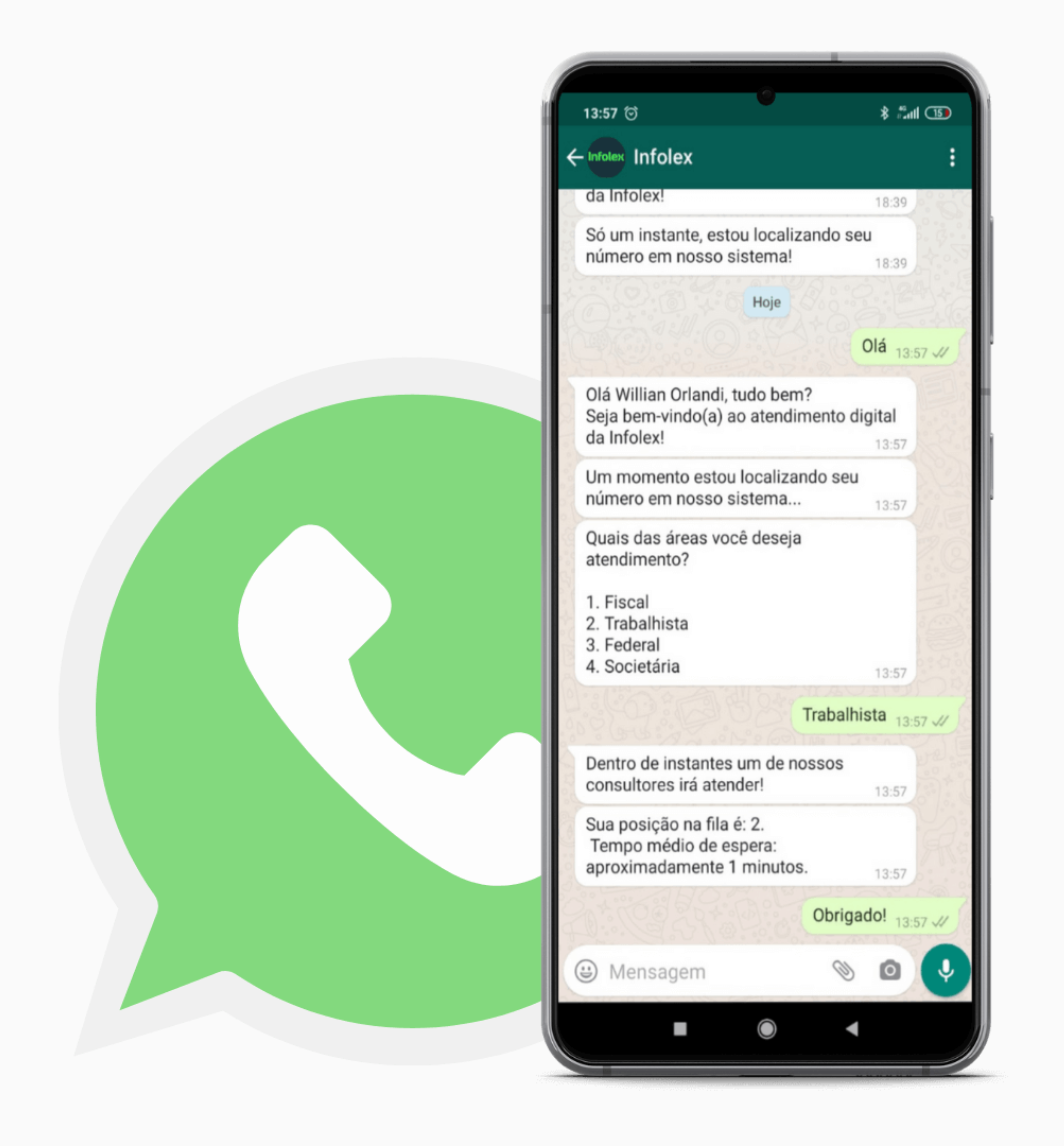

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado