Fiscal Espírito Santo

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraBONIFICAÇÃO DE MERCADORIAS Tratamento Fiscal

Elaborado em 29/04/2016

Atualizado 27/12/2017

BONIFICAÇÃO DE MERCADORIAS

Tratamento Fiscal

Roteiro:

1. INTRODUÇÃO

2. CONCEITO

3. FATO GERADOR

4. BASE DE CÁLCULO DO IMPOSTO

5. SUBSTITUIÇÃO TRIBUTÁRIA

6. DIFERENCIAL DE ALÍQUOTAS

7. TRATAMENTO AO SIMPLES NACIONAL

8. NOTA FISCAL

8.1 CFOP’s

8.2 Modelo de nota Fiscal

1. INTRODUÇÃO

Esta matéria tempo objetivo demonstrar o tratamento fiscal aplicados as operações denominadas como “bonificação de mercadorias” conforme determina o regulamento do ICMS do Estado do Espírito Santo.

2. CONCEITO

Consoante a obra Manual do ICMS Teoria e Prática, de Deonísio Koch, Auditor-Fiscal da Receita Estadual de Santa Catarina (Curitiba, Jaruá Editora, 2012), “entende-se por bonificação o ato de o vendedor agraciar o comprador de quantidade de mercadoria excedente àquela alcançada no negócio mercantil. É a hipótese por exemplo, em que o contrato de compra e venda tem por objetivo dez unidades de determinada mercadoria, mas o fornecimento de uma quantidade maior, sendo o excesso sobre a mesma espécie considerado como bonificação.”

3. FATO GERADOR

Considera-se ocorrido o fato gerador do imposto no momento da saída de mercadoria de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular, de acordo com o artigo 3º, inciso I, Título I do Regulamento do ICMS do Espírito Santo – Decreto nº 1.090-R/2002.

Salienta-se que a prática da operação em bonificação constitui circunstância caracterizadora da materialidade da incidência do imposto estadual, então denominado como ICMS.

Por fim, não menos importante o STF se posiciona à respeito do assunto:

“INCIDE O ICM SOBRE AS BONIFICAÇÕES EM MERCADORIAS NAS VENDAS DE PRODUTOS FARMACÊUTICOS, POIS, NA ESPÉCIE, OCORRE CIRCULAÇÃO DE MERCADORIA COM TRANSFERÊNCIA DE SUA PROPRIEDADE, E GRAVAME FISCAL PARA O CONSUMIDOR.”

STF-RE 89.692,j. em 06.03.1979, decisão publicada no DJ de 04.05.1979,p. 3.522.

4. BASE DE CÁLCULO DO IMPOSTO

A base de cálculo do ICMS na saída de mercadoria é o valor da operação, sendo que, na inexistência desse valor, no caso da operação de doação.

Conforme determinações do artigo 63, §1º do RICMS/ES, além do valor das mercadorias, a base de cálculo será composta por todas as importâncias recebidas ou debitadas pelo alienante ou pelo remetente, como frete, seguro, juros, acréscimo ou outras despesas, vantagem recebida, a qualquer título, pelo destinatário da mercadoria, salvo o desconto ou o abatimento que independam de condição, assim entendido o que não estiver subordinado a evento futuro ou incerto.

No tocante ao valor do frete relativo a transporte intramunicipal, intermunicipal ou interestadual, caso o transporte seja efetuado pelo próprio vendedor ou remetente ou por sua conta e ordem e seja cobrado em separado, também compõe a base de cálculo do ICMS.

Conforme disposições legais do inciso I, §2º do artigo 63 do RICMS/ES, também será considerando o Imposto sobre Produtos Industriais (IPI), quando a destinação da mercadoria for o uso a consumo ou o ativo fixo.

5. SUBSTITUIÇÃO TRIBUTÁRIA

A Constituição Federal em seu artigo 150, § 7º, determina como substituição tributária, o regime jurídico mediante o qual se atribui a determinado contribuinte a responsabilidade pelo recolhimento do imposto relativo a fato gerador praticado por terceiro.

Tendo em vista que a bonificação de mercadoria seja considerada como fato gerador do imposto propriamente dito, as regras de aplicação da substituição tributária serão aplicadas normalmente caso a operação seja entre contribuintes, com produto sujeito á substituição tributária e consequentemente com a finalidade específica de revenda.

6. DIFERENCIAL DE ALÍQUOTAS

O Estado do Espírito Santo determina em seu 3º, inciso I, Título I que haverá incidência do ICMS correspondente ao diferencial de alíquotas na entrada, no estabelecimento de contribuinte, de mercadoria oriunda de outra unidade da Federação, destinada a consumo ou a ativo fixo.

Importante ressaltar que quando o contribuinte não tiver uma base legal efetiva para o recolhimento do diferencial de alíquotas deverá considerar como base o valor total do documento fiscal.

Temos como disposição legal que o diferencial de alíquotas será devido pelo contribuinte quando ocorrer em seu estabelecimento entradas interestaduais, seja em virtude de aquisição de terceiros (compras, doações, bonificaçãoes, etc.), seja por aquisições provenientes de outro estabelecimento pertencente a mesma empresa, tais como as operações de transferências.

7. TRATAMENTO AO SIMPLES NACIONAL

No tocante as operações em bonificação realizadas por empresas optantes pelo regime especial do Simples Nacional, não haverá tributação do ICMS no PGDAS.

Em regra geral, as empresas do Simples Nacional somente terão tributação no PGDAS-D pelas receitas auferidas, e o contribuinte do Simples Nacional emitirá documento fiscal somente para acobertar a circulação utilizando-se o CFOP 5.910 / 6.910, juntamente com o CSOSN 400 – Não tributada pelo Simples Nacional.

| 400 | Não tributada pelo Simples Nacional Classificam-se neste código as operações praticadas por optantes pelo Simples Nacional não sujeitas à tributação pelo ICMS dentro do Simples Nacional. |

8. NOTA FISCAL

8.1 CFOP’s

| 1.910 | 2.910 | Entrada de bonificação, doação ou brinde Classificam-se neste código as entradas de mercadorias recebidas a título de bonificação, doação ou brinde. |

|

| 5.910 | 6.910 | Remessa em bonificação, doação ou brinde Classificam-se neste código as remessas de mercadorias a título de bonificação, doação ou brinde. |

8.2 Modelo de nota Fiscal

- Bonificação – Operação interna

Autora: Tatiane Cavalheiro Ribeiro

Fundamentação Legal: As citadas no texto.

FIQUE POR DENTRO

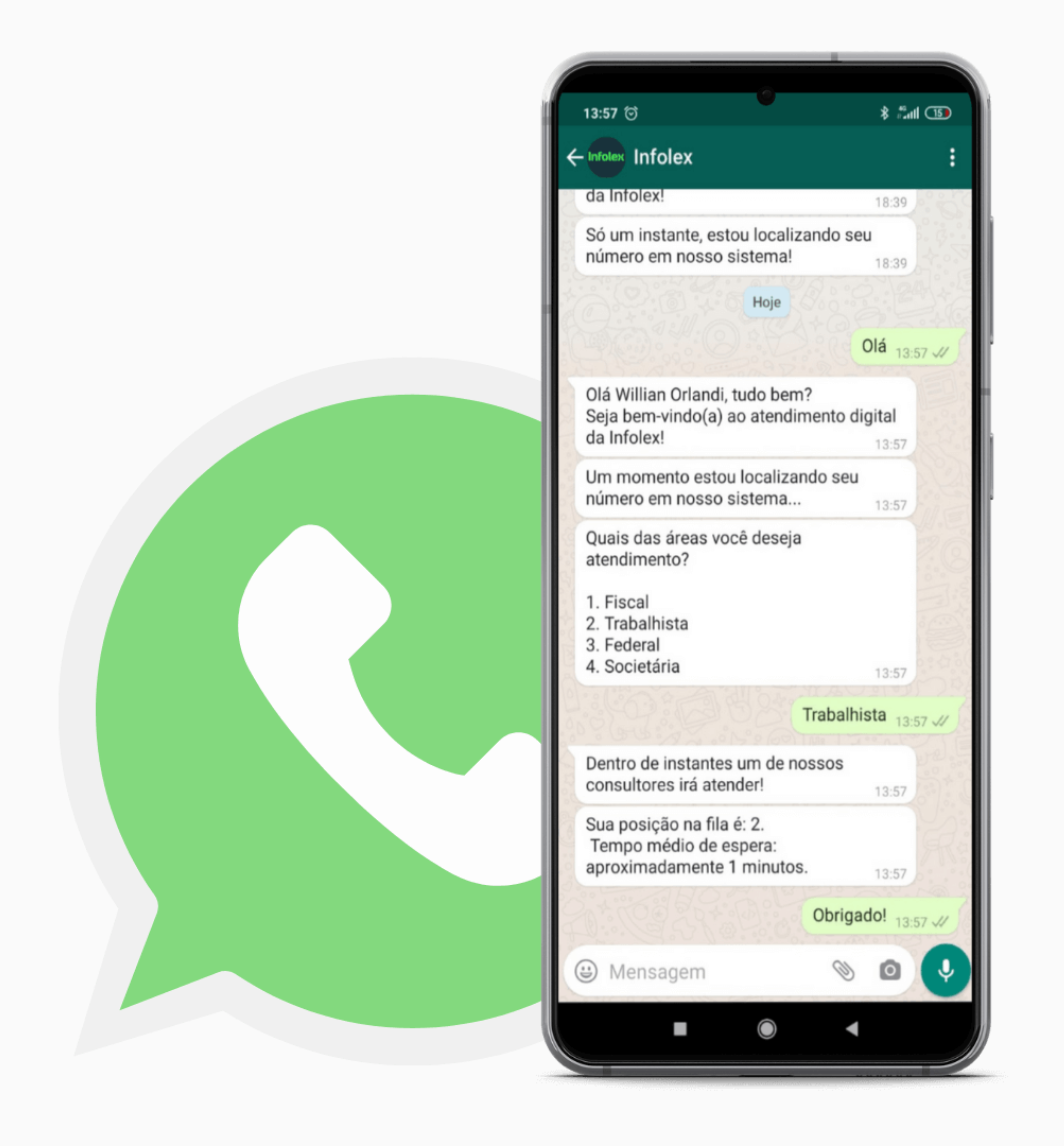

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado