Fiscal Espírito Santo

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraTRANSFERÊNCIA DE MERCADORIAS ENTRE ESTABELECIMENTOS – ROTEIRO DE PROCEDIMENTOS

- INTRODUÇÃO

- MOMENTO DE OCORRÊNCIA DO FATO GERADOR

- TRANSFERÊNCIAS DE MERCADORIAS EM OPERAÇÕES INTERNAS

3.1. Mercadorias sujeitas à substituição tributária

3.2. Base de cálculo

- TRANSFERÊNCIAS DE MERCADORIAS EM OPERAÇÕES INTERESTADUAIS

4.1. Mercadorias sujeitas à substituição tributária

4.2. Base de cálculo

- IPI

- TRANSFERÊNCIA DE MATERIAL DE USO OU CONSUMO OU ATIVO IMOBILIZADO

6.1. Transferência de ativo imobilizado

6.2. Transferência de uso e consumo

- TRANSFERÊNCIAS REALIZADAS POR CONTRIBUINTES DO REGIME DE TRIBUTAÇÃO SIMPLES NACIONAL

- INTRODUÇÃO

O presente roteiro de procedimentos tem por objetivo demonstrar o tratamento fiscal aplicado às operações de transferência com mercadorias entre estabelecimentos.

Transferência é a operação que decorre da saída de mercadoria ou bem de um estabelecimento com destino a outro pertencente ao mesmo titular, ou seja, mesma empresa. Ex.: a matriz transfere mercadorias para industrialização, comercialização, ativo imobilizado, uso ou consumo para a filial, entre filiais ou ainda da filial para a matriz.

- MOMENTO DE OCORRÊNCIA DO FATO GERADOR

Em conformidade com o disposto no artigo 3º, inciso I do RICMS/ES, o fato gerador do imposto ocorre na saída de mercadoria do estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular.

- TRANSFERÊNCIAS DE MERCADORIAS EM OPERAÇÕES INTERNAS

As transferências de mercadorias, destinadas à comercialização ou à industrialização, em operações internas, são tributadas pelo ICMS, conforme previsto no artigo 3º, inciso I do RICMS/ES, onde será aplicado a alíquota interna de cada produto, em conformidade com o disposto no artigo 71, inciso I, RICMS/ES.

Códigos fiscais de operações e prestações – CFOP aplicáveis nas operações internas:

| 5.151/1.151 | Transferência de produção do estabelecimento |

| 5.152/1.152 | Transferência de mercadoria adquirida ou recebida de terceiros |

| 5.155 | Transferência de produção do estabelecimento, que não deva por ele transitar. |

| 5.156 | Transferência de mercadoria adquirida ou recebida de terceiros, que não deva por ele transitar. |

3.1. Mercadorias sujeitas à substituição tributária

Em conformidade com o Convênio ICMS 142/2018, que dispõe sobre os regimes de substituição tributária e de antecipação de recolhimento do ICMS, com encerramento de tributação, relativos ao imposto devido pelas operações subsequentes, em sua cláusula nona, define que o regime de substituição tributária não se aplica às transferências interestaduais promovidas entre estabelecimentos do remetente, exceto quando o destinatário for estabelecimento varejista.

Na mesma linha, o fisco do Espírito Santo, define no artigo 180, inciso II, do RICMS/ES, que o regime de substituição tributária não se aplica às transferências para outro estabelecimento, exceto varejista, do sujeito passivo por substituição, hipótese em que a responsabilidade pela retenção e recolhimento do imposto recairá sobre o estabelecimento que promover a saída da mercadoria com destino a empresas diversas.

Ou seja, aplicar-se-á a sistemática da substituição tributária na transferência para estabelecimento varejista.

Códigos fiscais de operações e prestações – CFOP aplicáveis nas operações com substituição tributária em operações internas:

| 5.408/1.408 | Transferência de produção do estabelecimento em operação com produto sujeito ao regime de substituição tributária |

| 5.409/1.409 | Transferência de mercadoria adquirida ou recebida de terceiros em operação com mercadoria sujeita ao regime de substituição tributária |

3.2. Base de cálculo

Na operação de transferência de mercadoria com destino a outro estabelecimento pertencente ao mesmo titular, localizado no Estado do Espírito Santo, a base de cálculo do ICMS é o valor da operação, conforme artigo 63, inciso I do RICMS/ES.

Na falta do valor, a base de cálculo é, conforme prescrito artigo 65 do RICMS/ES:

I – o preço corrente da mercadoria, ou de seu similar, no mercado atacadista do local da operação ou, na sua falta, no mercado atacadista regional, caso o remetente seja produtor, extrator ou gerador, inclusive de energia;

II – o preço FOB, à vista, do estabelecimento industrial, caso o remetente seja industrial; ou

III – o preço FOB, à vista, do estabelecimento comercial, na venda a outros comerciantes ou industriais, caso o remetente seja comerciante.

- 1°Para aplicação dos incisos II e III do caput, adotar-se-á sucessivamente:

I – o preço efetivamente cobrado pelo estabelecimento remetente na operação mais recente; ou

II – caso o remetente não tenha efetuado venda de mercadoria, o preço corrente da mercadoria ou de seu similar no mercado atacadista do local da operação ou, na falta deste, no mercado atacadista regional.

- 2°Na hipótese dos incisos II e III do caput, se o estabelecimento remetente não efetuar vendas a outros comerciantes ou industriais ou, em qualquer caso, se não houver mercadoria similar, a base de cálculo será equivalente a setenta e cinco por cento do preço de venda corrente no varejo.

- TRANSFERÊNCIAS DE MERCADORIAS EM OPERAÇÕES INTERESTADUAIS

As transferências de mercadorias em operações interestaduais, entre estabelecimentos da mesma empresa, serão tributadas normalmente pelo ICMS, aplicando-se as alíquotas interestaduais previstas na Resolução do Senado Federal n° 22/89 e no artigo 71, II e 71-B do RICMS/ES.

A alíquota do ICMS nas operações interestaduais com mercadorias de origem nacional será de 12% e com bens e mercadorias importados e com conteúdo de importação superior a 40%, a alíquota do ICMS será de 4%, aplicável a todas as Unidades da Federação, conforme prescrito na Resolução do Senado Federal 13/2012.

Códigos fiscais de operações e prestações – CFOP aplicáveis nas operações interestaduais:

| 6.151/2.151 | Transferência de produção do estabelecimento |

| 6.152/2.152 | Transferência de mercadoria adquirida ou recebida de terceiros |

| 6.155 | Transferência de produção do estabelecimento, que não deva por ele transitar. |

| 6.156 | Transferência de mercadoria adquirida ou recebida de terceiros, que não deva por ele transitar. |

4.1. Mercadorias sujeitas à substituição tributária

De acordo com o Convênio ICMS 142/2018, o contribuinte remetente que promover operações interestaduais com bens e mercadorias especificadas em convênio ou protocolo que disponha sobre o regime de substituição tributária poderá ser o responsável, na condição de sujeito passivo por substituição, pela retenção e recolhimento do ICMS relativo às operações subsequentes devido à unidade federada de destino, mesmo que o imposto tenha sido retido anteriormente.

De acordo com a Lei Complementar nº 87/1996, nas transferências de mercadorias sujeitas ao regime de substituição tributária, o recolhimento do imposto será feito para o Estado de destino da mercadoria, através de GNRE, utilizando os códigos 100048 ICMS Substituição Tributária por Apuração ou 100099 ICMS Substituição Tributária por Operação.

Se a destinação da mercadoria for para estabelecimento industrial ou atacadista, não se aplica a sistemática da substituição tributária. A substituição tributária só se aplica nas transferências para estabelecimentos varejistas.

O contribuinte remetente deverá observar o que determina a legislação do Estado de destino da mercadoria, no que se refere à Margem de Valor Agregado e a alíquota interna do ICMS, bem como, se há protocolo ou convênio ICMS firmado entre a UF de origem e UF de destino.

Códigos fiscais de operações e prestações – CFOP aplicáveis nas operações com substituição tributária em operações interestaduais:

| 6.408/2.408 | Transferência de produção do estabelecimento em operação com produto sujeito ao regime de substituição tributária |

| 6.409/2.409 | Transferência de mercadoria adquirida ou recebida de terceiros em operação com mercadoria sujeita ao regime de substituição tributária |

4.2. Base de cálculo

Conforme disposto no artigo 63, § 3°, do RICMS/ES, para efeito de fixação da base de cálculo, na saída de mercadoria para estabelecimento localizado em outra unidade da Federação, pertencente ao mesmo titular, a base de cálculo do imposto é:

I – o valor correspondente à entrada mais recente da mercadoria;

II – o custo da mercadoria produzida, entendido como a soma do custo da matéria-prima, do material secundário, da mão-de-obra e do acondicionamento; ou

III – tratando-se de mercadorias não industrializadas, o seu preço corrente no mercado atacadista do estabelecimento remetente.

- IPI

Conforme disposto no artigo 43, inciso X do RIPI, poderão sair com suspensão do imposto os produtos remetidos, para industrialização ou comércio, de um estabelecimento industrial ou equiparado a industrial para outro da mesma firma.

Se a transferência for para um estabelecimento varejista, haverá a incidência do IPI.

- TRANSFERÊNCIA DE MATERIAL DE USO OU CONSUMO OU ATIVO IMOBILIZADO

6.1. Transferência de ativo imobilizado

Determina o artigo 5º, inciso XLI, do RICMS/ES, que há isenção do ICMS na saída interna, entre estabelecimentos de uma mesma empresa, de bens integrados ao ativo imobilizado.

Todavia, nas operações interestaduais, a transferência de ativo imobilizado é tributada, de acordo com as regras citadas anteriormente.

6.2. Transferência de uso e consumo

Define o artigo 5º, inciso LXXVIII, do RICMS/ES, que há isenção do ICMS em operação interna, entre estabelecimentos de uma mesma empresa, de material de uso e consumo.

Todavia, nas operações interestaduais, a transferência de material de uso e consumo é tributada, de acordo com as regras citadas anteriormente.

Códigos fiscais de operações e prestações – CFOP aplicáveis nas operações interestaduais e internas, bem como nas entradas de bem do ativo imobilizado e material de uso ou consumo:

| 5.552/1.552 6.552/2.552 | Transferência de bem do ativo imobilizado |

| 5.557/1.557 6.557/2.557 | Transferência de material de uso ou consumo |

- TRANSFERÊNCIAS REALIZADAS POR CONTRIBUINTES OPTANTES PELO SIMPLES NACIONAL

Conforme disposto no artigo 18, parágrafo 4º da Lei Complementar 123/2006, as empresas optantes pelo regime de tributação Simples Nacional, apenas oferecerão à tributação as receitas auferidas.

Diante disso, as operações de transferência de mercadorias entre estabelecimentos, tanto interna quanto interestadual, não haverá tributação no DAS.

Legislações: As normas citadas no texto.

Autor: Vanda Adriana Piazza – Consultora Fiscal de ICMS e IPI

FIQUE POR DENTRO

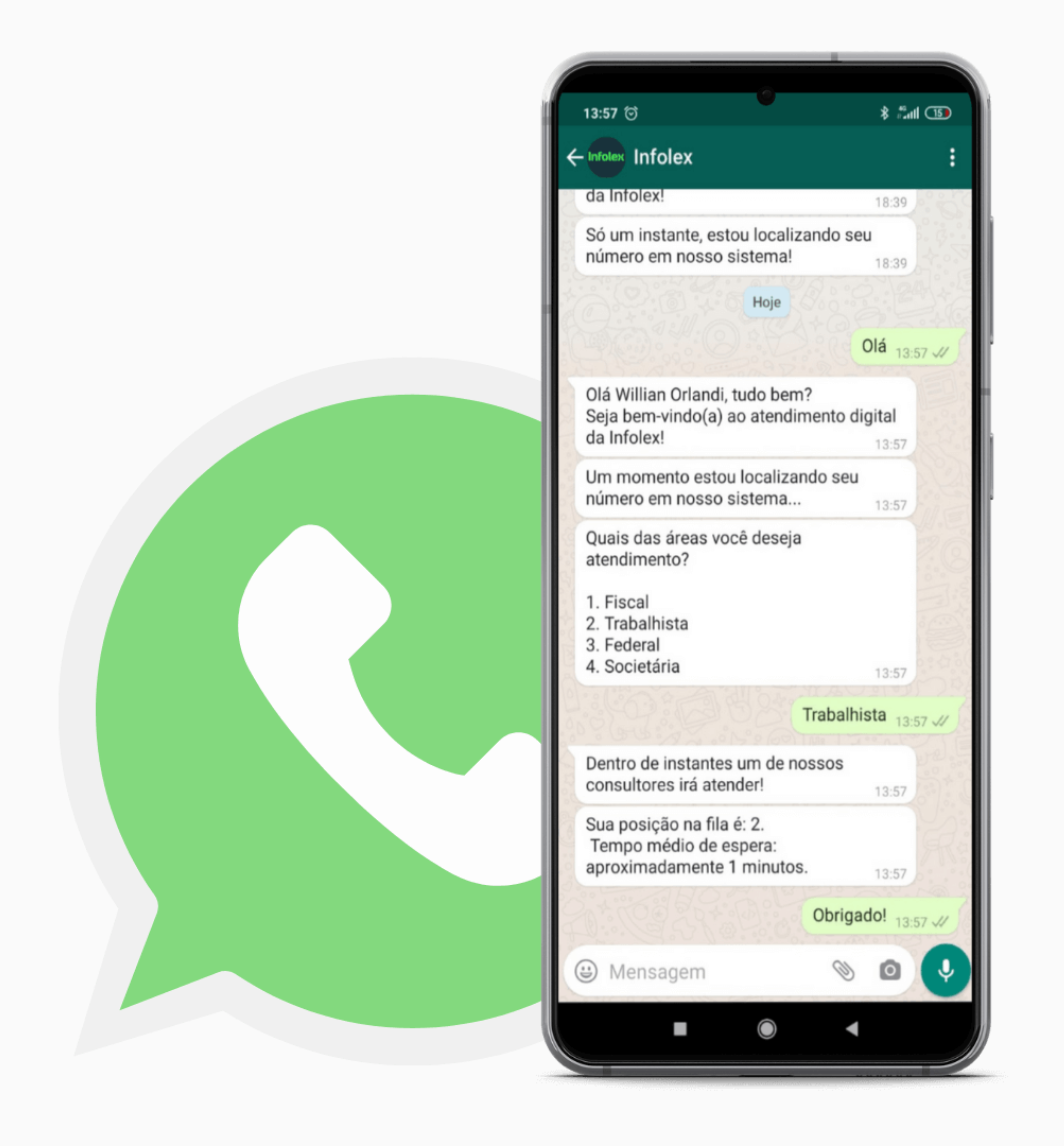

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado