Fiscal Mato Grosso do Sul

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraMS – VENDA PARA ENTREGA FUTURA

Elaborado em 29/09/2017

VENDA PARA ENTREGA FUTURA

Procedimentos Fiscais

Roteiro:

1. INTRODUÇÃO

2. CONCEITO

3. SIMPLES FATURAMENTO

4. ENTREGA DA MERCADORIA

5. OPERAÇÃO REALIZADA POR FORNECEDOR SIMPLES NACIONAL

6 . TRATAMENTO TRIBUTÁRIO AO ICMS GARANTIDO

7. NOTAS FISCAIS

7.1 Simples faturamento

7.1.1 CFOP

7.1.2 Modelo de Nota Fiscal

7.2 Entrega efetiva da mercadoria

7.2.1 CFOP

7.2.2 Modelo de Nota Fiscal

7.3 CFOP de Entradas

8. ESCRITURAÇÃO

8.1 Remetente

8.2 Destinatário

9. CANCELAMENTO DA OPERAÇÃO

1. INTRODUÇÃO

Nesta matéria abordaremos informações atinentes a operação de venda com tradição futura, também chamada com venda para entrega futura, bem como os procedimentos fiscais vislumbrando a legislação estadual do Mato Grosso do Sul.

Base Legal: artigo 62 do Anexo XV do RICMS/MS, aprovado pelo Decreto n° 9.203/98 e disciplinado pelo Ajuste SINIEF 01/1987.

2. CONCEITO

Em âmbito geral, o contrato de compra e venda não é capaz de, por si só, transferir o domínio da coisa vendida, pois a propriedade desta não se transfere pelo negocio jurídico antes da tradição.

No que tange ao assunto “tradição”, cite-se a forma consensual, quando a determinada “coisa” é colocada à disposição do comprador, todavia sua posse de fato permanece ao vendedor, neste caso, podemos intitular como “Venda para entrega futura”.

A operação caracteriza-se pelo fato de um estabelecimento vendedor seja industrial, fabricante, importador ou até mesmo revendedor, realizar operação com determinada mercadoria permanecendo com a posse da mesma até que sua posterior entrega em prazo previamente determinado entre as partes, podendo o pagamento ser efetuado antecipadamente conforme acordo comercial.

Por fim, depois da realização da transação comercial a empresa vendedora será considerada uma mera depositária, já que as mercadorias vendidas foram segregadas de seu estoque e não mais lhe pertencem, pois estão a disposição do cliente para retirada em momento oportuno para tal.

Base legal: Artigo 1.267 Código Civil.

“Seção IV

Da Tradição

Art. 1.267. A propriedade das coisas não se transfere pelos negócios jurídicos antes da tradição.

Parágrafo único. Subentende-se a tradição quando o transmitente continua a possuir pelo constituto possessório; quando cede ao adquirente o direito à restituição da coisa, que se encontra em poder de terceiro; ou quando o adquirente já está na posse da coisa, por ocasião do negócio jurídico.”

FONTE: http://www.planalto.gov.br/ccivil_03/leis/2002/L10406compilada.htm

3. SIMPLES FATURAMENTO

No que tange a operações em “Venda para entrega futura” permanece facultativa a emissão da Nota Fiscal relativa ao simples faturamento, sendo vedado o destaque do ICMS no momento do faturamento antecipado.

Em outras palavras, a operação de simples faturamento simboliza o compromisso firmado entre as partes da operação justificando-se pela ausência da mercadoria em estoque da empresa fornecedora conforme artigo 62, Anexo XV do RICMS/MS.

4. ENTREGA DA MERCADORIA

Baseando-se pelo artigo 62, §1º, Anexo XV do RICMS/MS em comum acordo com a cláusula primeira do Ajuste SINIEF 01/1987, a nota fiscal referente a entrega da mercadoria deve trazer descrita em campo “informações complementares” o número, série, se houver, e data da nota fiscal originária, bem como o valor dos produtos e o destaque do ICMS relativo à operação.

Desta forma nesta nota fiscal o adquirente poderá apropriar-se “conforme o caso” do ICMS por ventura destacado respectivamente à aquisição de fato do bem ou mercadoria em questão podendo realizar sua entrada.

5. OPERAÇÃO REALIZADA POR FORNECEDOR SIMPLES NACIONAL

Quanto às empresas optantes pelo Simples Nacional, que tributam sobre receita bruta acumulada aferida nos últimos 12 meses, deverão em tese considerar a tributação no nota fiscal de simples faturamento junto ao PGDAS.

Onde quando ocorrendo a circulação de fato da mercadoria e consequentemente a emissão da nota fiscal de entrega não oferecerá junto ao PGDAS uma nova tributação.

Não menos importante, salientamos que de acordo com artigo 16 da Resolução CGSN N° 94/2011, a base de cálculo para a determinação do valor devido mensalmente pelo Simples Nacional será a receita bruta total mensal auferida (Regime de Competência) ou recebida (Regime de Caixa), conforme opção feita pelo contribuinte.

NOTA: Existem alguns posicionamentos, que determinam que caso a empresa simples em operação de “venda para entrega futura” não obtenha o produto em estoque, poderia recolher o ICMS ora devido na nota de entrega do bem.

Salienta-se que trata-se de uma questão de entendimento sobre o assunto, devendo o contribuinte verificar o posicionamento do Fisco a cada estado.

6. TRATAMENTO TRIBUTÁRIO AO ICMS GARANTIDO

Conforme disciplinado pelo Decreto n° 11.930/2005, ao estado de MS temos a aplicabilidade sobre o regime especial de apuração e pagamento do imposto denominado ICMS Garantido, que consistente na cobrança antecipada de parte do imposto relativo às operações tributadas a serem realizadas neste Estado, pelos estabelecimentos inscritos no Cadastro de Contribuintes do Estado, com mercadorias oriundas de outras Unidades da Federação ou com produtos resultantes do processo de industrialização em que forem utilizadas, que combinarão com as regras estabelecidas de inaplicabilidade previstas no artigo 1°, § 2°, do Decreto n° 11.930/2005.

No que tange as operações interestaduais com tradição futura, temos como base o Decreto 11.930/2005, ao qual o contribuinte sul-mato-grossense deverá considerar que a cobrança antecipada restringe-se à operação subsequente à de que decorre a entrada das mercadorias no território deste Estado.

Referente aos débitos de ICMS junto ao Estado, o ICMS Garantido será cobrado à vista de cada operação de entrada com a exigência do seu pagamento no momento da entrada da mercadoria no território do Estado, do contrário a apuração do imposto pelo regime de que trata este decreto deve ser realizada por período mensal, compreendendo o período entre o dia 15 de cada mês e o dia 14 do mês subsequente, conforme artigo 8° do Decreto n° 11.930/2005 e artigo 4° do Decreto n° 11.930/2005.

7. NOTAS FISCAIS

Para amparo a operação serão emitidos os documentos discriminados nos tópicos à seguir:

7.1 Simples faturamento

- Entrega Futura – Faturamento – Indústria – Regime Normal – Operação Interna

- Entrega Futura – Faturamento – Comércio – Simples Nacional – Operação Interna

7.1.1 CFOP

| 5.922 | 6.922 | Lançamento efetuado a título de simples faturamento decorrente de venda para entrega futura |

Classificam-se neste código os registros efetuados a título de simples faturamento decorrente de venda para entrega futura.

7.1.2 Modelo de Nota Fiscal

- Entrega Futura – Remessa – Indústria – Regime Normal – Operação Interna

- Entrega Futura – Remessa – Comércio – Simples Nacional – Operação Interna

7.2 Entrega efetiva da mercadoria

7.2.1 CFOP

| 5.116 | 6.116 | Venda de produção do estabelecimento originada de encomenda para entrega futura |

Classificam-se neste código as vendas de produtos industrializados pelo estabelecimento, quando da saída real do produto, cujo faturamento tenha sido classificado no código “5.922 ou 6.922 – Lançamento efetuado a título de simples faturamento decorrente de venda para entrega futura”.5.1176.117Venda de mercadoria adquirida ou recebida de terceiros, originada de encomenda para entrega futura

Classifica-se neste código as vendas de mercadorias adquiridas ou recebidas de terceiros, que não tenham sido objeto de qualquer processo industrial no estabelecimento, quando da saída real da mercadoria, cujo faturamento tenha sido classificado no código “5.922 ou 6.922 – Lançamento efetuado a título de simples faturamento decorrente de venda para entrega futura”.

7.2.2 Modelo de Nota Fiscal

7.3 CFOP Entradas

| 1.922 | 2.922 | Lançamento efetuado a título de simples faturamento decorrente de compra para recebimento futuro |

Classificam-se neste código os registros efetuados a título de simples faturamento decorrente de compra para recebimento futuro.1.1162.116Compra para industrialização originada de encomenda para recebimento futuro

Classificam-se neste código as compras de mercadorias a serem utilizadas em processo de industrialização, quando da entrada real da mercadoria, cuja aquisição tenha sido classificada no código “1.922 ou 2.922 – Lançamento efetuado a título de simples faturamento decorrente de compra para recebimento futuro”.1.1172.117Compra para comercialização originada de encomenda para recebimento futuro

Classificam-se neste código as compras de mercadorias a serem comercializadas, quando da entrada real da mercadoria, cuja aquisição tenha sido classificada no código “1.922 ou 2.922 – Lançamento efetuado a título de simples faturamento decorrente de compra para recebimento futuro

8. ESCRITURAÇÃO

Os documentos devidamente emitidos serão escriturados da seguinte forma:

8.1 Remetente

Quanto a escrituração dos documentos fiscais pelo remetente:

– a nota fiscal relativa ao faturamento antecipado deverá ser escriturada normalmente no livro Registro de Saídas, nas colunas “Documento Fiscal”,”Valor Contábil” e “Outras”.

– a nota fiscal relativa à entrega efetiva da mercadoria será escriturada somente nas colunas próprias, com a indicação, na coluna “Observações”, do número, da série, se for o caso, e da data do documento fiscal relativos à nota fiscal de simples faturamento.

8.2 Destinatário

Quanto a escrituração dos documentos fiscais pelo adquirente:

– caso haja direito ao crédito do ICMS, o mesmo somente poderá ser apropriado quando da entrada efetiva da mercadoria no estabelecimento.

– a nota fiscal relativa ao faturamento antecipado deverá ser escriturada somente nas colunas “Valor Contábil” e “Observações”.

– a nota fiscal de entrada efetiva da mercadoria, será escriturada nas colunas próprias – “Documento Fiscal”, “Valor Contábil” e “ICMS – Valores Fiscais – Operações Com Crédito do Imposto”, caso o adquirente faça jus à apropriação do crédito do imposto, ou “Documento Fiscal”, “Valor Contábil” e “ICMS – Valores Fiscais – Operações Sem Crédito do Imposto – Outras”, caso o adquirente não faça jus à apropriação do crédito.

NOTA: Considerando que haja aproveitamento de crédito de ICMS por parte do adquirente, em regra, somente só será possível após a ocorrência do fato gerador que enseja seu destaque e recolhimento, ou seja, por ocasião do recebimento da Nota Fiscal correspondente à entrega efetiva das mercadorias.

9. CANCELAMENTO DA OPERAÇÃO

Muito comum no âmbito comercial, o desfazimento do negócio e o cancelamento da operação poderá ocorrer previamente ao fato gerador.

Deste modo, o adquirente apenas deverá fazer uma carta para o vendedor comunicando formalmente a desistência do negócio e solicitando a devolução do adiantamento financeiro, quando for o caso, não havendo necessidade de se emitir Nota Fiscal de devolução, haja visto que não houve uma saída efetiva de mercadorias, eis que é vedada a emissão de Nota Fiscal que não corresponda a uma efetiva saída ou entrada de mercadoria,

Base Legal: Artigo 28 e 159 do RICMS/MS.

Autora: Tatiane Cavalheiro Ribeiro

Fundamentação Legal: As citadas no texto.

FIQUE POR DENTRO

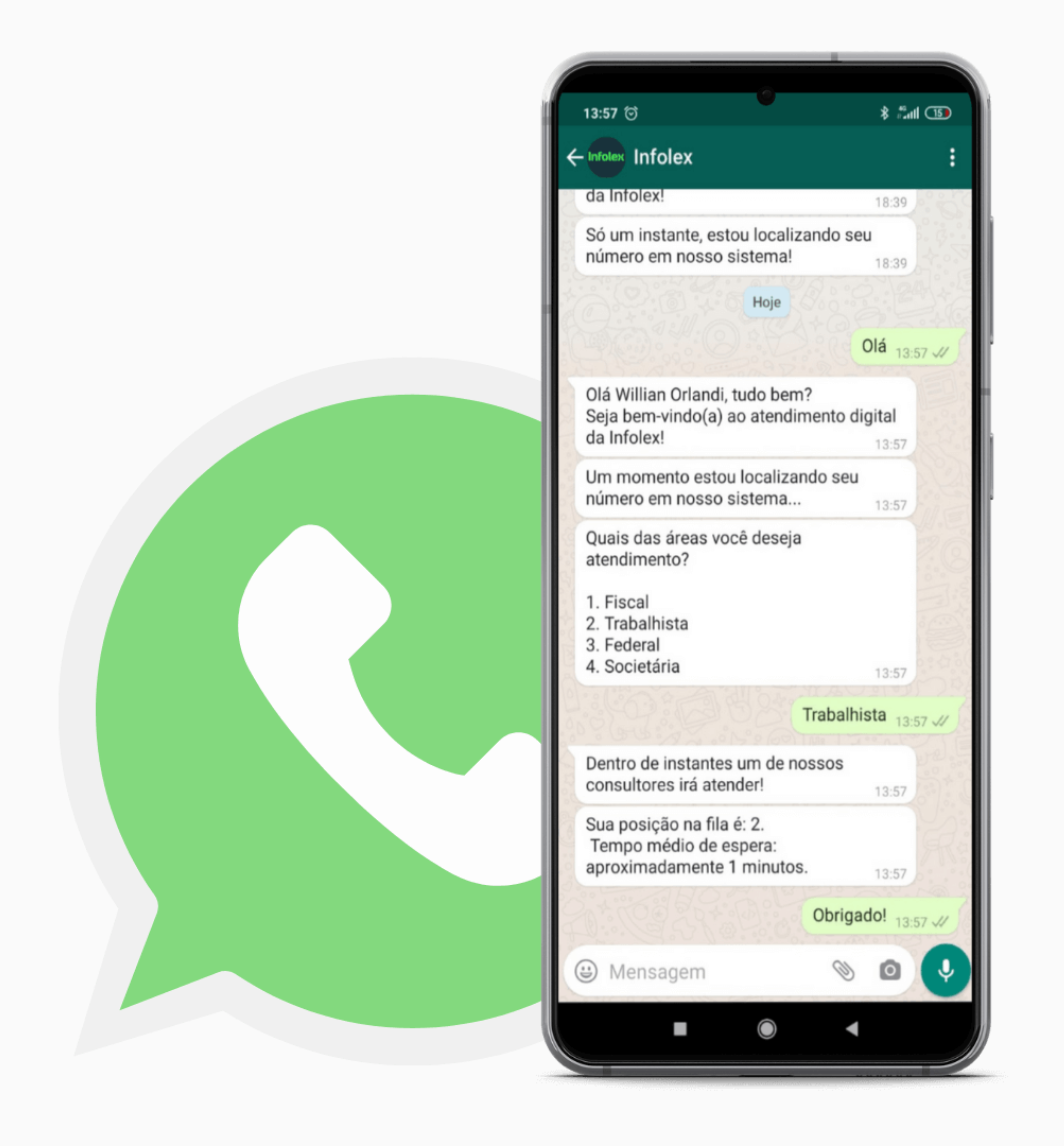

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado