Fiscal Mato Grosso

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraNOVO DIFERENCIAL DE ALÍQUOTAS

NOVO DIFERENCIAL DE ALÍQUOTAS

Parte 1 – Aplicabilidade e Cálculo

Elaborado em 29.01.2016

SUMÁRIO

- INTRODUÇÃO

- DIFAL NA CONSTITUIÇÃO FEDERAL

- DIFAL EM OPERAÇÕES E PRESTAÇÕES INTERESTADUAIS DESTINADAS A NÃO CONTRIBUINTES

- OPERAÇÕES INTERESTADUAIS

- PRESTAÇÕES INTERESTADUAIS

- CÁLCULO

- ALÍQUOTAS INTERNAS

- ALÍQUOTAS INTERESTADUAIS

- BASE DE CÁLCULO

- FUNDO ESTADUAL DE COMBATE À POBREZA

- PARTILHA

- SIMPLES NACIONAL

- LEGISLAÇÃO RELACIONADA

- INTRODUÇÃO

Esta matéria inicia uma série que versará sobre os procedimentos a serem observados nas operações e prestações iniciadas em outras unidades da Federação que destinem bens e serviços a consumidor final, localizado neste Estado, não contribuinte do ICMS, no que tange a apuração e o recolhimento do ICMS incidente sobre essas operações e essas prestações de serviços.

Nesta primeira etapa, serão abordadas questões pertinentes à aplicabilidade e o cálculo do DIFAL.

- DIFAL NA CONSTITUIÇÃO FEDERAL

Até 31 de dezembro de 2015, os incisos VII e VIII do § 2º do art. 155 da Constituição Federal trazia o seguinte texto:

Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

(…)

II – operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior;

(…)

- 2º O imposto previsto no inciso II atenderá ao seguinte:

(…)

VII – em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á:

a) a alíquota interestadual, quando o destinatário for contribuinte do imposto;

b) a alíquota interna, quando o destinatário não for contribuinte dele;

VIII – na hipótese da alínea “a” do inciso anterior, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e a interestadual;

(…)

Com a promulgação da Emenda Constitucional n° 87, de 16 de abril de 2015, os dispositivos supracitados sofreram alterações, passando a contar com o seguinte texto:

Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

(…)

II – operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior;

(…)

- 2º O imposto previsto no inciso II atenderá ao seguinte:

(…)

VII – nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado, adotar-se-á a alíquota interestadual e caberá ao Estado de localização do destinatário o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual;

VIII – a responsabilidade pelo recolhimento do imposto correspondente à diferença entre a alíquota interna e a interestadual de que trata o inciso VII será atribuída:

- a) ao destinatário, quando este for contribuinte do imposto;

- b) ao remetente, quando o destinatário não for contribuinte do imposto;

(…)

Observa-se que, anteriormente, as operações interestaduais destinadas a não contribuintes tinham seu ICMS calculado pela aplicação, sobre a base de cálculo, da alíquota interna prevista para o item ou serviço na legislação da Unidade Federada de origem, cabendo a ela o produto total da arrecadação.

A partir de 1º de janeiro de 2016, quando entrou em vigor as alterações impostas pela EC 87/15, em tais operações, o ICMS devido em tais operações passou a ser calculado com a aplicação da alíquota interestadual aplicável sobre a base de cálculo, cabendo à Unidade Federada de destino o valor correspondente à aplicação, sobre a base de cálculo, do diferencial entre a alíquota interna prevista para o item ou serviço e a alíquota interestadual aplicável na operação ou prestação.

- DIFAL EM OPERAÇÕES E PRESTAÇÕES INTERESTADUAIS DESTINADAS A NÃO CONTRIBUINTES

Em operações e prestações interestaduais, cujo destinatário, pessoa física ou jurídica, não seja contribuinte do ICMS, conforme exposto acima, caberá à UF de domicílio do destinatário o valor referente ao DIFAL.

- OPERAÇÕES INTERESTADUAIS

Considera-se operação interestadual aquela em que remetente e destinatário estejam localizados em Unidades Federadas diversas.

Não se consideram interestaduais, para fins de aplicabilidade dos termos da presente matéria, as operações com mercadorias entregues a consumidor final não contribuinte do imposto, no território da Unidade Federada onde estiver estabelecido o fornecedor, independentemente do seu domicílio em outra Unidade Federada.

- PRESTAÇÕES INTERESTADUAIS

Considera-se prestação interestadual de serviço de transporte aquela em que o trajeto tenha início e fim em Unidades Federadas distintas.

O DIFAL não se aplica não se aplica quando o transporte for efetuado pelo próprio remetente ou por sua conta e ordem (cláusula CIF – Cost, Insurance and Freight).

- CÁLCULO

O cálculo do DIFAL em operações e prestações interestaduais destinadas a não contribuintes se dará pela aplicação, sobre a base de cálculo, da diferença entre as alíquotas interna da Unidade de Destino e interestadual aplicável à operação, conforme fórmula abaixo:

ICMS origem = BC x ALQ inter

ICMS destino = [BC x ALQ intra] – ICMS origem

Onde:

BC = base de cálculo do imposto;

ALQ inter = alíquota interestadual aplicável à operação ou prestação;

ALQ intra = alíquota interna aplicável à operação ou prestação no Estado de destino.

- ALÍQUOTAS INTERNAS

A alíquota interna não é única e uniforme, podendo variar de acordo com a mercadoria.

- ALÍQUOTAS INTERESTADUAIS

A alíquota interestadual será definida tomando-se como parâmetro a localização do remetente e do destinatário. Segue abaixo, fluxograma demonstrativo das alíquotas aplicáveis:

Salienta-se que, de acordo com o Ajuste SINIEF n° 09, de 22 de maio de 2013, e do Convênio ICMS n° 38, de 22 de maio de 2014, aplica-se a alíquota do ICMS de 4% nas operações interestaduais com bens e mercadorias importados do exterior que, após o desembaraço aduaneiro, não tenham sido submetidos a processo de industrialização, bem como aos que, ainda que submetidos a processo de transformação, beneficiamento, montagem, acondicionamento, reacondicionamento renovação ou recondicionamento, resultem em mercadorias ou bens com Conteúdo de Importação superior a 40%.

- BASE DE CÁLCULO

A base de cálculo do imposto de que tratam os incisos I e II do caput é única e corresponde ao valor da operação.

Compõem a base de cálculo os valores cobrados do destinatário, em nota, pelo remetente, referentes a frete, seguro e demais despesas acessórias, além de, quando for o caso, do montante eferente ao Imposto sobre Produtos Industrializados.

Deve ser descontado da base de cálculo o valor dos descontos incondicionais concedidos pelo remetente ao destinatário.

- FUNDO ESTADUAL DE COMBATE À POBREZA

O adicional de até dois pontos percentuais na alíquota de ICMS aplicável às operações e prestações, nos termos previstos no art. 82, § 1°, do ADCT da Constituição Federal, destinado ao financiamento dos fundos estaduais e distrital de combate à pobreza, é considerado para o cálculo do DIFAL, como parte integrante da alíquota interna da UF de destino, cujo recolhimento deve observar a legislação da respectiva unidade federada de destino.

No cálculo do imposto devido à unidade federada de destino, o remetente deve calcular, separadamente, o imposto correspondente ao diferencial de alíquotas, por meio da aplicação sobre a respectiva base de cálculo de percentual correspondente:

- à alíquota interna da unidade federada de destino sem considerar o adicional de até 2% (dois por cento);

- ao adicional de até 2% (dois por cento).

O adicional deve ser recolhido integralmente para a unidade federada de destino.

- PARTILHA

Nos exercícios de 2016, 2017 e 2018, no caso de operações e prestações que destinem bens ou serviços a consumidor final não contribuinte localizado em outra unidade federada, o imposto correspondente à diferença entre a alíquota interna e a interestadual deve ser partilhado entre as unidades federadas de origem e de destino, cabendo à unidade federada:

– de destino:

a) no ano de 2016: 40% (quarenta por cento) do montante apurado;

b) no ano de 2017: 60% (sessenta por cento) do montante apurado;

c) no ano de 2018: 80% (oitenta por cento) do montante apurado;

– de origem:

a) no ano de 2016: 60% (sessenta por cento) do montante apurado;

b) no ano de 2017: 40% (quarenta por cento) do montante apurado;

c) no ano de 2018: 20% (vinte por cento) do montante apurado.

5. SIMPLES NACIONAL

Aplicam-se as disposições desta matéria aos contribuintes optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – Simples Nacional, instituído pela Lei Complementar n° 123, de 14 de dezembro de 2006, em relação ao imposto devido à unidade federada de destino, inclusive a parcela do DIFAL que caberá à UF de origem durante os anos de 2016, 2017 e 2018, de que trata o tópico anterior.

- LEGISLAÇÃO RELACIONADA

As indicações contidas na presente matéria têm como base, além dos dispositivos já citados no texto, o Convênio ICMS n° 93, de 17 de setembro de 2015, e Decreto n° 381, de 29 de Dezembro de 2015.

Autor: Diego Marques Lora, consultor especialista em ICMS e IPI.

FIQUE POR DENTRO

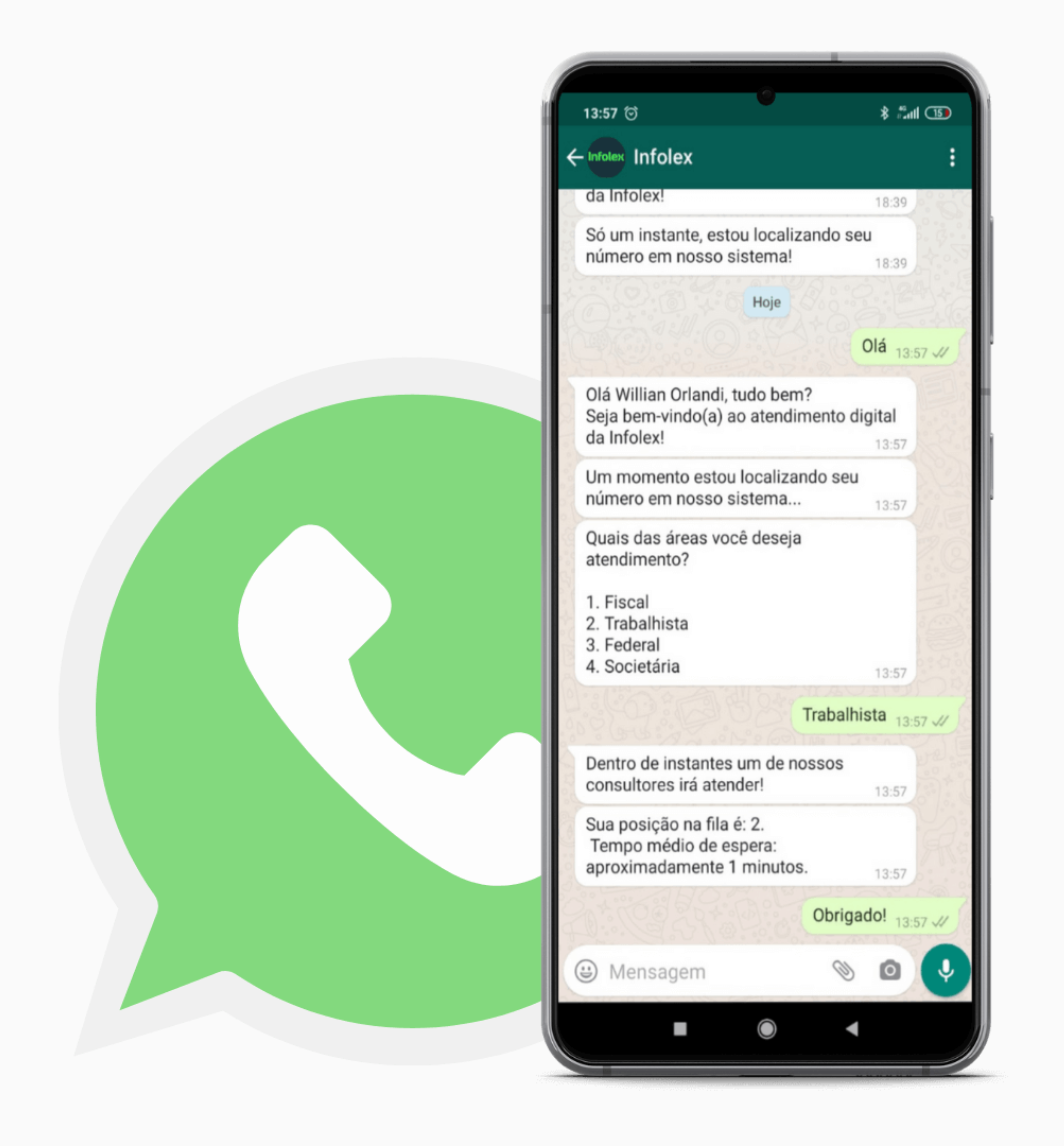

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado