Fiscal Pernambuco

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraPE – CONSERTO

Elaborado em 31/07/2017

CONSERTO

Aspectos Fiscais

Roteiro:

1. INTRODUÇÃO

2. CONCEITO DE CONCERTO

3. REMESSA PARA CONSERTO

3.1 Operações internas

3.2. Operações interestaduais

4. EMISSÃO DO DOCUMENTO FISCAL

4.1 Remessa

4.2 Retorno

5. PARTES E PEÇAS APLICADAS NO CONSERTO

6 .PARTES E PEÇAS APLICADAS NO CONSERTO PELO PRESTADOR DE SERVIÇO

7. FATO GERADOR DO ISS

7.1 Cobrança do serviço

8. ESCRITURAÇÃO FISCAL

8.1 Escrituração pela parte remetente

8.2. Escrituração pela empresa que realizara o conserto

9. SIMPLES NACIONAL

1. INTRODUÇÃO

Nesta matéria serão abordados aspectos ao tratamento tributário estabelecido às operações de conserto, tanto internas quanto interestaduais, tendo como base a Legislação Estadual de Pernambuco.

2. CONCEITO DE CONCERTO

“A palavra “conserto” é proveniente do vocábulo consertar, reparar ou remendar, ou seja, considera-se um ato de reparar, ou seja, é a recuperação de mercadoria danificada ou em mau funcionamento.”

FONTE: http://www.dicionariodoaurelio.com/conserto

3. REMESSA PARA CONSERTO

3.1 Operações internas

Conforme artigo 676-A e 676-B do RICMS/PE, as operações internas denominadas como “remessa para conserto” em regra, são amparadas legalmente pela suspensão do ICMS.

A suspensão é condicionada ao retorno da mercadoria ao estabelecimento de origem no prazo de 360 (trezentos e sessenta) dias, não havendo base legal para prorrogação do prazo conforme disciplina alguns estados.

O implemento da condição a que está subordinada a suspensão resolve a respectiva obrigação.

Obs.: Decorrido o prazo previsto na legislação para o retorno, a saída será considerada definitiva, para fins de tributação, devendo o encomendante recolher o imposto até o primeiro dia útil subsequente ao vencimento dos referidos prazos, devidamente atualizado e adicionado dos acréscimos moratórios incidentes a partir da data da remessa das mercadorias destinadas a conserto.

3.2. Operações interestaduais

No caso das saídas interestaduais, a tributação para esta operação ocorrerá de forma habitual, sendo que o destaque do imposto será devido desclassificando portanto aplicação da suspensão aplicada na operação interna.

A suspensão não será aplicada às saídas interestaduais de sucatas e de produtos primários de origem vegetal ou mineral, salvo se a remessa e o retorno se fizerem nos termos de protocolos celebrados entre os Estados interessados, conforme previsto dispositivo legal indicado acima.

Considerando as operações destinadas à contribuintes do imposto estabelecidos em outros estados a aplicação da alíquota será efetivamente de 12% ou 4% conforme o caso.

4. EMISSÃO DO DOCUMENTO FISCAL

Conforme mencionado anteriormente, as empresas que remeterem mercadorias amparadas pela não incidência do ICMS terão que indicar no campo “Informações Complementares” do documento fiscal o seguinte:

“Suspensão nos termos artigo 676-A e 676-B do RICMS/PE”.

4.1 Remessa

Afim de documentar o transito das mercadorias destinadas à conserto o contribuinte deverá proceder com a emissão do documento fiscal de remessa onde serão utilizados os seguintes CFOP’s 5.915 (internas) ou 6.915 (interestaduais);

CST: X50 – Suspensão

| 5.915 | 6.915 | Remessa de mercadoria ou bem para conserto ou reparo Classificam-se neste código as remessas de mercadorias ou bens para conserto ou reparo. |

Tendo em vista o estabelecimento que recebedor da mercadoria ou bem para conserto, em regra, dará entrada utilizando o seguinte CFOP’s:

| 1.915 | 2.915 | Entrada de mercadoria ou bem recebido para conserto ou reparo Classificam-se neste código as entradas de mercadorias ou bens recebidos para conserto |

4.2 Retorno

As operações internas de mercadorias em retorno de conserto serão amparadas também pela suspensão do ICMS conforme prazo supracitado , todavia, o relação ao valor cobrado a título de conserto, deverá ser resguardado por uma nota fiscal de serviço, tendo em vista que a prestação se sujeita à incidência do ISS, na forma prevista na legislação do Município onde se encontra estabelecimento do prestador.

5. PARTES E PEÇAS APLICADAS NO CONSERTO

O estabelecimento que vier a realizar o conserto ou manutenção do bem, ao retorná-lo, emitirá nota fiscal para acobertar o retorno “se devido”, mencionando os dados da nota fiscal de remessa na qual se originou a operação em questão, juntamente com seus valores referente as mercadorias ou bens recebidos, serviços prestados bem como materiais empregados no conserto.

Para emissão do documento fiscal de retorno, o contribuinte aplicará os seguintes CFOP’s:

| 5.916 | 6.916 | Retorno de mercadoria ou bem recebido para conserto ou reparo Classificam-se neste código as remessas em devolução de mercadorias ou bens recebidos para conserto ou reparo. |

Contudo, o estabelecimento que enviou a mercadoria ou bem para conserto, no ato do recebimento do retorno, dará entrada utilizando o seguinte CFOP:

| 1.916 | 2.916 | Retorno de mercadoria ou bem remetido para conserto ou reparo Classificam-se neste código as entradas em retorno de mercadorias ou bens remetidos para conserto ou reparo. |

6 .PARTES E PEÇAS APLICADAS NO CONSERTO PELO PRESTADOR DE SERVIÇO

As peças e partes que vierem a ser aplicadas as prestações de serviços denominados como conserto estão sujeitas ao ICMS, e para tanto deverá ser emitida nota de venda como por exemplo o CFOP 5.102/6.102 ou os CFOPs próprios da substituição tributária na venda, caso a mercadoria seja sujeita a substituição tributária

Desta forma, deverá ser emitida NFS-e pela prestação do serviço de conserto ou reparo, tributando normalmente o Imposto Sobre serviço (ISS), e nota fiscal, modelo 1 ou 1-A, ou a Nota Fiscal Eletrônica (NF-e), modelo 55, pelo fornecimento de materiais aplicados no serviço, sendo estes tributados normalmente pelo ICMS.

| 5.102 | 6.102 | 7.102 | Venda de mercadoria adquirida ou recebida de terceiros Classificam-se neste código as vendas de mercadorias adquiridas ou recebidas de terceiros para industrialização ou comercialização, que não tenham sido objeto de qualquer processo industrial no estabelecimento. Também serão classificadas neste código as vendas de mercadorias por estabelecimento comercial de cooperativa destinadas a seus cooperados ou estabelecimento de outra cooperativa. |

7. FATO GERADOR DO ISS

Baseando-se pela Lei complementar 116/2003, o ISS tem como fato gerador as prestações de serviços constantes na lista anexa à referida, anda que esses não se constituam como atividade preponderante do prestador, onde este determinará a aplicação devida do imposto caracterizando como fato gerador.

Ainda, perante a Lei Complementar 116/2003, especificamente no subitem 14.01, considerar-se-á atividade de conserto sujeita ao ISS, exceto peças e partes empregadas, que ficam sujeitas ao ICMS, vejamos:

| 14.01 – Lubrificação, limpeza, lustração, revisão, carga e recarga, conserto, restauração, blindagem, manutenção e conservação de máquinas, veículos, aparelhos, equipamentos, motores, elevadores ou de qualquer objeto (exceto peças e partes empregadas, que ficam sujeitas ao ICMS). |

7.1 Cobrança do serviço

Considerando que haja efetivo fato gerador do Tributo ISS caracterizado pela prestação de serviço realizada pelo contribuinte, o prestador de serviço emitirá nota fiscal com cobrança do imposto detalhando a prestação realizada.

Salienta-se que cada município tem sua própria legislação municipal portanto o prestador de serviço deverá levar em consideração as regras previstas ao município onde encontra-se estabelecido.

8. ESCRITURAÇÃO FISCAL

8.1 Escrituração pela parte remetente

- Pelo estabelecimento remetente:

ICMS – “Operações sem débito imposto” – Valor Contábil e Outras;

- Pelo estabelecimento destinatário:

ICMS – “Operações sem crédito do imposto” – Valor Contábil e Outras.

8.2. Escrituração pela empresa que realizara o conserto

Pelo estabelecimento que realizou o conserto:

ICMS – “Operações sem débito do imposto” – Valor Contábil e Outras (referente ao valor do bem anteriormente recebido);

ICMS – “Operações com débito do imposto” – (referente ao material empregado).

9. SIMPLES NACIONAL

Regra geral, conforme artigo 2º, §4º-B, inciso III da Resolução CGSN 94/2011, não compõem a receita bruta para as empresas optantes pelo Simples Nacional, a remessa de mercadorias a título de bonificação, doação ou brinde, desde que seja incondicional e não haja contraprestação por parte do destinatário.

Desta forma, de acordo com o artigo 18, § 4°, da Lei Complementar n° 123/2006, somente tributam ou auferirão receita nas operações de venda efetiva, sendo assim não haverá o que se falar em receita perante as operações em remessa em bonificação, e consequentemente não haverá tributação no PGDAS-D.

Para tal, o contribuinte do Simples Nacional emitirá documento fiscal para acobertar a circulação da mercadoria com código de CFOP 5.910/6.910 e código CSOSN 400 – não tributada pelo Simples Nacional. Nas operações com mercadorias sujeitas a substituição tributária na condição de contribuinte substituto deverá ser utilizado o mesmo CFOP de bonificação e o código CSOSN 900 – Outros, considerando que a legislação não regulamenta nenhum código específico ao caso.

Por fim, nas operações internas sujeitas a substituição tributária na condição de contribuinte substituído deverá ser utilizado o código de CFOP 5.910 e CSOSN 500 – ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação.

Autora: Tatiane Cavalheiro Ribeiro

Fundamentação Legal: As citadas no texto.

FIQUE POR DENTRO

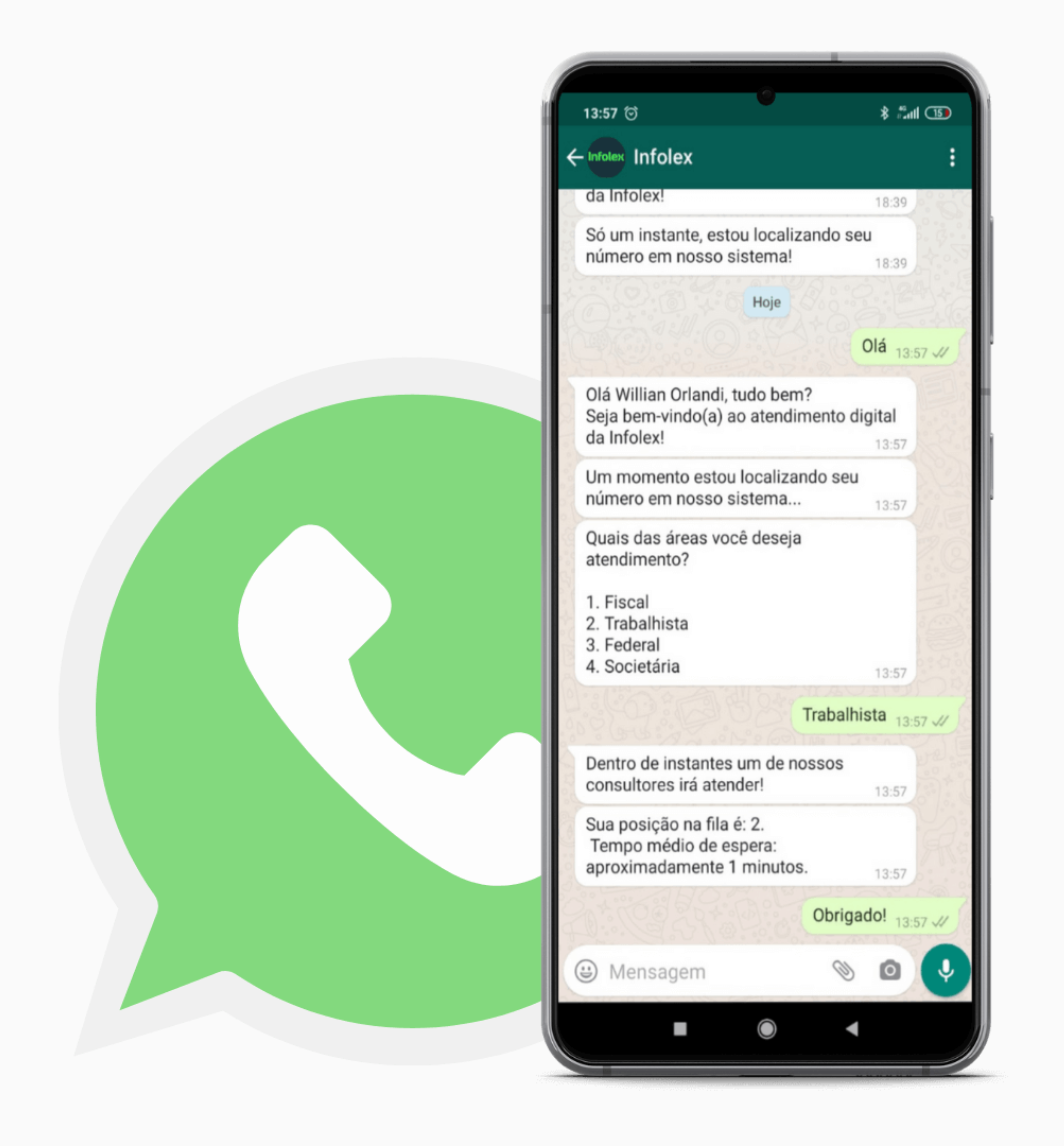

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado