Fiscal Paraná

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraDIFERENÇA DE ICMS EM OPERAÇÕES E PRESTAÇÕES INTERESTADUAIS COM CONSUMIDOR FINAL NÃO CONTRIBUINTE DO ICMS Emenda Constitucional nº 87/2015 e Convênio ICMS nº 93/2015

ROTEIRO

- INTRODUÇÃO

- ICMS – Incidência

- ICMS – Não Incidência

- ICMS – Contribuinte

4.1 Outras hipóteses de contribuintes

- ICMS – Fato Gerador

- CONVÊNIO ICMS nº 93/2015 e Emenda Constitucional nº 87/2015 – Incidência do ICMS em operações interestaduais destinadas a adquirentes não contribuintes

6.1 Forma de cálculo

6.2 Base de Cálculo

- RECOLHIMENTO DO IMPOSTO

7.1 Recolhimento do imposto – Operações destinadas ao Paraná

7.1.2 Recolhimento UF de destino

7.1.3 Recolhimento UF de origem

7.2 Recolhimento do imposto – Operações oriundas do Paraná

- INSCRIÇÃO NO CADASTRO DE CONTRIBUINTE DO ICMS NO PARANÁ

8.1 Obrigações Acessórias

8.2 Cancelamento da inscrição

- EXEMPLO DE CÁLCULO

- FORMA DE EMISSÃO DA NOTA FISCAL

- FISCALIZAÇÃO

- PARTILHA DO IMPOSTO ANTECIPADO

- FECOP

- SIMPLES NACIONAL

- CONSIDERAÇÕES IMPORTANTES

- INTRODUÇÃO

O ICMS é o imposto devido na circulação da mercadoria, e é recolhido para o Estado de origem da mesma.

Esse imposto é devido pelo contribuinte, sendo conhecido como ICMS da Operação Própria.

Além do ICMS da Operação Própria, em diversas vezes é exigido do ICMS antecipado pela cadeia de comercialização, e o antecipado em operações interestaduais destinadas a adquirentes não contribuintes.

No decorrer desta matéria iremos explicar sobre o ICMS antecipado nas operações interestaduais destinadas à consumidor final não contribuinte, conforme disposto na Emenda Constitucional nº 87/2015 e Convênio 93/2015, o qual deverá ser recolhido a partir de 1º de janeiro de 2016.

- ICMS – Incidência

O artigo 2º do RICMS/PR traz disposições quanto à incidência do ICMS no Estado do Paraná:

– operações relativas à circulação de mercadorias, inclusive o fornecimento de alimentação e bebidas em bares, restaurantes e estabelecimentos similares;

– prestações de serviços de transporte interestadual e intermunicipal, por qualquer via, de pessoas, bens, mercadorias ou valores;

– prestações onerosas de serviços de comunicação, por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição e a ampliação de comunicação de qualquer natureza;

– fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos Municípios;

– o fornecimento de mercadorias com prestação de serviços sujeitos ao imposto sobre serviços, de competência tributária dos Municípios, quando a lei complementar aplicável expressamente o sujeitar à incidência do imposto estadual;

– a entrada no estabelecimento de contribuinte, de mercadoria ou bem oriundos de outras unidades da Federação, destinados ao uso ou consumo ou ao ativo permanente;

– operações e prestações iniciadas em outra unidade da Federação que destinem bens e serviços a consumidor final não contribuinte do imposto localizado neste.

Ressalte-se que o imposto incide também:

– sobre a entrada de mercadoria ou bem importados do exterior, por pessoa física ou jurídica, ainda que não seja contribuinte habitual do imposto, qualquer que seja a sua finalidade;

– sobre o serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior;

– sobre a entrada, no território paranaense, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, e de energia elétrica, quando não destinados à industrialização ou à comercialização pelo destinatário adquirente aqui localizado, decorrentes de operações interestaduais, cabendo o imposto a este Estado.

- ICMS – Não Incidência

O artigo 3º do RICMS/PR traz previsão a não incidência do ICMS nas seguintes situações:

- operações com:

– livros, jornais e periódicos e o papel destinado a sua impressão;

– livros, jornais e periódicos em meio eletrônico ou mídia digital;

– operações e prestações que destinem ao exterior mercadorias, inclusive produtos primários e produtos industrializados semielaborados, ou serviços;

– operações interestaduais relativas a energia elétrica e petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, quando destinados à industrialização ou à comercialização;

– operações com ouro, quando definido em lei como ativo financeiro ou instrumento cambial;

– operações relativas a mercadorias que tenham sido ou que se destinem a ser utilizadas na prestação, pelo próprio autor da saída, de serviço de qualquer natureza definido em lei complementar como sujeito ao imposto sobre serviços, de competência tributária dos Municípios, ressalvadas as hipóteses previstas na mesma lei complementar;

– operações de qualquer natureza de que decorra a transferência de propriedade de estabelecimento industrial, comercial ou de outra espécie;

– operações decorrentes de alienação fiduciária em garantia, inclusive a operação efetuada pelo credor em decorrência do inadimplemento do devedor;

– operações de arrendamento mercantil, não compreendida a venda do bem arrendado ao arrendatário;

– operações de qualquer natureza decorrentes da transferência de bens móveis salvados de sinistro para companhias seguradoras;

– saídas de produção do estabelecimento gráfico de impressos personalizados que não participem de etapa posterior de circulação promovida pelo destinatário;

– saídas de peças, veículos, ferramentas, equipamentos e de outros bens, não pertencentes à linha normal de comercialização do contribuinte, quando utilizados como instrumentos de sua própria atividade ou trabalho;

– serviços prestados pelo rádio e pela televisão, ainda que iniciados no exterior, exceto o Serviço Especial de Televisão por Assinatura;

– saídas de bens do ativo permanente;

– transferência de ativo permanente e de material de uso ou consumo entre estabelecimentos do mesmo titular, inclusive quanto ao diferencial de alíquotas de que trata o inciso XIV do art. 7° do RICMS/PR.

Nota: Equipara-se às operações de exportação a saída de mercadoria realizada com o fim específico de exportação para o exterior, destinada a:

– empresa comercial exportadora, inclusive “tradings” ou outro estabelecimento da mesma empresa;

– armazém alfandegado ou entreposto aduaneiro.

- ICMS – Contribuinte

A Lei Kandir define que contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.

Nota: Em regra pessoa física não pode ser considerada contribuinte para fins de ICMS, uma vez que a mesma não possui Inscrição Estadual.

4.1 Outras hipóteses de contribuintes

É também contribuinte a pessoa física ou jurídica que, mesmo sem habitualidade ou intuito comercial:

– importe mercadorias ou bens do exterior, qualquer que seja a sua finalidade;

– seja destinatária de serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior;

– adquira em licitação mercadorias ou bens apreendidos ou abandonados;

– adquira lubrificantes e combustíveis líquidos e gasosos derivados de petróleo e energia elétrica oriundos de outro Estado, quando não destinados à comercialização ou à industrialização.

Ressalte-se que a Lei poderá atribuir a terceiros a responsabilidade pelo pagamento do imposto e acréscimos devidos pelo contribuinte ou responsável, quando os atos ou omissões daqueles concorrerem para o não recolhimento do tributo.

A Lei estadual poderá atribuir a contribuinte do imposto ou a depositário a qualquer título a responsabilidade pelo seu pagamento, hipótese em que assumirá a condição de substituto tributário.

A responsabilidade poderá ser atribuída em relação ao imposto incidente sobre uma ou mais operações ou prestações, sejam antecedentes, concomitantes ou subseqüentes, inclusive ao valor decorrente da diferença entre alíquotas interna e interestadual nas operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, que seja contribuinte do imposto.

- ICMS – Fato Gerador

Considera-se ocorrido o fato gerador do imposto no momento:

– da saída de mercadoria de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular;

– do fornecimento de alimentação, bebidas e outras mercadorias por qualquer estabelecimento;

– da transmissão a terceiro de mercadoria depositada em armazém geral ou em depósito fechado, na unidade federada do transmitente;

– da transmissão de propriedade de mercadoria, ou de título que a represente, quando a mercadoria não tiver transitado pelo estabelecimento transmitente;

– do início da prestação de serviços de transporte interestadual e intermunicipal, de qualquer natureza;

– do ato final do transporte iniciado no exterior;

– das prestações onerosas de serviços de comunicação, feitas por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição e a ampliação de comunicação de qualquer natureza;

– do fornecimento de mercadoria com prestação de serviços:

- não compreendidos na competência tributária dos Municípios;

- compreendidos na competência tributária dos Municípios e com indicação expressa de incidência do imposto de competência estadual, como definido na lei complementar aplicável;

– do desembaraço aduaneiro de mercadoria ou bem importados do exterior;

– do recebimento, pelo destinatário, de serviço prestado no exterior;

– da aquisição em licitação pública de mercadoria ou bem importados do exterior e apreendidos ou abandonados;

– da entrada no território do Estado de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, e de energia elétrica, oriundos de outra unidade federada, quando não destinados à industrialização ou comercialização;

– da utilização, por contribuinte, de serviço cuja prestação se tenha iniciado em outra unidade federada e não esteja vinculada a operação ou prestação subsequente, alcançada pela incidência do imposto;

– da entrada no estabelecimento de contribuinte, de mercadoria ou bem oriundos de outra unidade da Federação, destinados ao uso ou consumo ou ao ativo permanente;

– da realização de operações e prestações iniciadas em outra unidade da Federação que destinem bens e serviços a consumidor final não contribuinte do imposto localizado neste Estado.

- CONVÊNIO ICMS nº 93/2015 e Emenda Constitucional nº 87/2015 – Incidência do ICMS em operações interestaduais destinadas a adquirentes não contribuintes

Nas operações e prestações que destinem bens e serviços à consumidor final não contribuinte do ICMS, localizado em outra unidade federada, devem ser observadas as disposições previstas no Convênio 93/20015, ou seja, o contribuinte que as realizar deverá recolher o ICMS antecipado a partir de 1º de janeiro de 2016.

6.1 Forma de cálculo

- se remetente do bem:

– utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na operação;

– utilizar a alíquota interestadual prevista para a operação, para o cálculo do imposto devido à unidade federada de origem;

– recolher, para a unidade federada de destino, o imposto correspondente à diferença entre o imposto calculado na forma disposta acima;

- se prestador de serviço – Transporte

– utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na prestação;

– utilizar a alíquota interestadual prevista para a prestação, para o cálculo do imposto devido à unidade federada de origem;

– recolher, para a unidade federada de destino, o imposto correspondente à diferença entre o imposto calculado na forma disposta acima.

Nota: O recolhimento na hipótese da prestação de serviço não se aplica quando o transporte for efetuado pelo próprio remetente ou por sua conta e ordem – CIF – Cost, Insurance and Freight.

Ressalte-se que o adicional de até dois pontos percentuais na alíquota de ICMS aplicável às operações e prestações, destinado ao financiamento dos fundos estaduais e distrital de combate à pobreza, é considerado para o cálculo do imposto, cujo recolhimento deve observar a legislação da respectiva unidade federada de destino.

Cláusula terceira O crédito relativo às operações e prestações anteriores deve ser deduzido do débito correspondente ao imposto devido à unidade federada de origem, observado o disposto nos arts. 19 e 20 da Lei Complementar n° 87/96.

6.2 Base de Cálculo

A base de cálculo do imposto a ser calculado será o valor da operação ou o preço do serviço, sendo assim, para fins de base de cálculo deverá incluir frete, seguro, despesas acessórias, IPI e demais encargos se for o caso.

- RECOLHIMENTO DO IMPOSTO

7.1 Recolhimento do imposto – Operações destinadas ao Paraná

O recolhimento do imposto antecipado deve ser efetuado por meio da Guia Nacional de Recolhimento de Tributos Estaduais – GNRE, por ocasião da saída do bem ou do início da prestação de serviço, em relação a cada operação ou prestação.

Ressalte-se que se o remetente tiver inscrição na UF de destino, o recolhimento se dará por apuração, e não por operação.

7.1.2 Recolhimento UF de destino

O código de recolhimento para a UF de destino será:

| Código | Descrição |

| 10010-2 | ICMS Consumidor Final não contribuinte outra UF por Operação |

| 10011-0 | ICMS Consumidor Final não contribuinte outra UF por Apuração |

| 10012-9 | ICMS Fundo Estadual de Combate à Pobreza por Operação |

| 10013-7 | ICMS Fundo Estadual de Combate à Pobreza por Apuração |

7.1.3 Recolhimento UF de origem

Neste caso deve-se observar a legislação do Estado de origem.

7.2 Recolhimento do imposto – Operações oriundas do Paraná

Os códigos de GNRE são os descritos abaixo:

| Código | Descrição |

| 10010-2 | ICMS Consumidor Final não contribuinte outra UF por Operação |

| 10011-0 | ICMS Consumidor Final não contribuinte outra UF por Apuração |

O recolhimento será feito no ato da saída da mercadoria, independente do regime de tributação do remetente, se for realizado por operação, ou até dia 12 do mês subsequente se for realizado por apuração.

Nota: O recolhimento para o Estado de destino deverá ser conforme prevê a legislação daquele Estado.

- INSCRIÇÃO NO CADASTRO DE CONTRIBUINTE DO ICMS NO PARANÁ

O pedido de inscrição no CAD/ICMS dar-se-á da seguinte forma:

– Caso não seja usuário, o contabilista responsável pela requerente deverá providenciar seu acesso ao Portal de Serviços Receita/PR que é a área restrita do site da Secretaria da Fazenda do Estado do Paraná, sendo:

Serviços->Receita/PR – >Torne-se usuário do Receita/PR.

– Tendo acessado a área restrita do Portal Receita/PR, no menu Solicitação de Inscrição Estadual, o contabilista deverá selecionar a Opção “Inscrição de estabelecimento localizado em outro Estado, exceto ST (… Operações e Prestações Interestaduais a consumidor final não contribuinte do ICMS), e preencher o formulário de cadastro eletrônico. Vale destacar que é dispensada a apresentação de documentos. Fica dispensado da inscrição o contribuinte já inscrito no CAD/ICMS na condição de substituto tributário, hipótese em que utilizará esta inscrição.

Base Legal: Boletim Informativo 50/2015.

8.1 Obrigações Acessórias

O contribuinte detentor da inscrição especial deverá apresentar:

– a GIA-ST, quando se tratar de contribuinte sujeito ao regime normal de tributação para o Estado do PR, quando contribuinte de outra UF e possuir inscrição neste Estado;

– a GIA-ST, quando se tratar de contribuinte sujeito ao regime normal de tributação, quando for do PR e possuir inscrição em outra UF;

– a Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação – DeSTDA, quando se tratar de contribuinte optante pelo Simples Nacional, quando for contribuinte de outro Estado e possuir inscrição no pr;

– a Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação – DeSTDA, quando se tratar de contribuinte optante pelo Simples Nacional, quando for contribuinte do pr e possuir inscrição em outra UF.

8.2 Cancelamento da inscrição

A inscrição especial no CAD/ICMS de que trata este artigo poderá ser cancelada de ofício quando ocorrer:

– omissão de entrega da GIA-ST ou da DeSTDA;

– falta de recolhimento do imposto, por sessenta dias, consecutivos ou não.

- EXEMPLO DE CÁLCULO

O cálculo do ICMS diferencial de alíquotas será calculado pelo valor da operação, conforme previsto na Cláusula Segunda do Convênio 93/2015:

Nas operações e prestações de serviço de que trata este convênio, o contribuinte que as realizar deve:

- se remetente do bem:

– utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na operação;

– utilizar a alíquota interestadual prevista para a operação, para o cálculo do imposto devido à unidade federada de origem;

- se prestador de serviço:

– utilizar a alíquota interna prevista na unidade federada de destino para calcular o ICMS total devido na prestação;

– utilizar a alíquota interestadual prevista para a prestação, para o cálculo do imposto devido à unidade federada de origem.

Exemplo

Contribuinte do Estado do Paraná está realizando uma venda de mercadoria para o Estado de São Paulo para um consumidor final pessoa física, segue dados:

Origem do Produto – Nacional

Valor da Mercadoria – R$ 1.000,00

Alíquota do ICMS interestadual – 12%

Alíquota interna – 18%

Cálculo:

Primeiramente deverá encontrar o valor do ICMS interestadual

ICMS interestadual = Valor da operação x alíquota interestadual

ICMS interestadual = 1.000,00 x 12%

ICMS interestadual = 120,00

Após encontrar o valor do ICMS interestadual, deverá deduzir esse valor do valor da operação

Valor da operação – ICMS interestadual

1.000,00 – 120,00 = 880,00

Após fazer a dedução acima, deverá calcular o ICMS por dentro

ICMS por dentro = 880,00/0,82 x 18%

ICMS por dentro = 1.073,17 x 18%

ICMS por dentro = 193,17

Após encontrar o ICMS por dentro, irá deduzi-lo do ICMS interestadual para achar o valor do diferencial de alíquotas

Diferencial de Alíquotas = ICMS por dentro – ICMS interestadual

Diferencial de Alíquotas = 193,17 – 120,00

Diferencial de Alíquotas = 73,17

DIFAL = 73,17, onde:

60% UF de origem – 43,90

40% UF de destino – 29,27

Abaixo segue simulador de cálculo:

https://wp.infolex.com.br/simulador-para-nao-contribuinte/

- FORMA DE EMISSÃO DA NOTA FISCAL

No leiaute do DANFE não houve alteração, devendo as empresas remetente indicar, no campo de “Informações Complementares”, os valores recolhidos através de GNRE, visando à conferência nas unidades de fiscalização de mercadorias em trânsito da Unidade da Federação de destino.

Abaixo segue matéria sobre o assunto:

https://wp.infolex.com.br/conteudo/229508/

- FISCALIZAÇÃO

A fiscalização do estabelecimento contribuinte situado na unidade federada de origem pode ser exercida, conjunta ou isoladamente, pelas unidades federadas envolvidas nas operações ou prestações, condicionando-se o Fisco da unidade federada de destino a credenciamento prévio na Secretaria da Fazenda, Economia, Finanças, Tributação ou Receita da unidade federada do estabelecimento a ser fiscalizado.

Fica dispensado o credenciamento prévio na hipótese de a fiscalização ser exercida sem a presença física da autoridade fiscal no local do estabelecimento a ser fiscalizado.

Na hipótese do credenciamento, a unidade federada de origem deve concedê-lo em até dez dias, configurando anuência tácita a ausência de resposta.

- PARTILHA DO IMPOSTO ANTECIPADO

Nos exercícios de 2016, 2017 e 2018, no caso de operações e prestações que destinem bens ou serviços a consumidor final não contribuinte localizado em outra unidade federada, o imposto correspondente à diferença entre a alíquota interna e a interestadual deve ser partilhado entre as unidades federadas de origem e de destino, cabendo à unidade federada:

- de destino:

– no ano de 2016: 40% do montante apurado;

– no ano de 2017: 60% do montante apurado;

– no ano de 2018: 80% do montante apurado;

- de origem:

– no ano de 2016: 60% do montante apurado;

– no ano de 2017: 40% do montante apurado;

– no ano de 2018: 20% do montante apurado.

Nota: A critério da unidade federada de origem, a parcela do imposto mencionada acima deve ser recolhida em separado.

Ressalte-se que o adicional de 2% referente ao Fundo de Combate à Pobreza deve ser recolhido integralmente para a unidade federada de destino.

- FECOP

O Governador do Estado do Paraná, por meio da Lei nº 18.573/2015 institui neste Estado o Fundo Estadual de Combate e Erradicação da Pobreza – FECOP, referente ao adicional de 2 pontos percentuais na arrecadação do ICMS.

Maiores informações quanto ao FECOP no Paraná poderá acessar a matéria abaixo:

- SIMPLES NACIONAL

Por meio de Súmula do STF, a partilha do ICMS está suspensa no momento para as empresas Optantes pelo Simples Nacional, sendo assim, nas operações oriundas ou destinadas ao Paraná, o recolhimento não precisará ser realizado, porém, deverá ser calculado e informado no documento fiscal para fins de validação.

Nesse caso, orienta-se a informar no campo “Informações Complementares” do documento fiscal, que o recolhimento não será efetuado.

Orienta-se consulta ao Fisco de destino nas operações oriundas de São Paulo, para ver se o recolhimento referente aos 40% está dispensado.

- CONSIDERAÇÕES IMPORTANTES

Aplicam-se as disposições dispostas no Convênio nº 93/2015 aos contribuintes optantes pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – Simples Nacional, em relação ao imposto devido à unidade federada de destino.

Ressalte-se que em relação ao imposto devido ao Estado de origem, em se tratando de remetente Optante pelo Simples Nacional, há uma grande discussão se o mesmo será devido ou não, sendo assim, para confirmar se o mesmo será devido, enquanto a legislação estadual não trouxer previsão expressa, orienta-se consulta ao Fisco.

Abaixo segue material sobre o assunto:

https://wp.infolex.com.br/emenda-constitucional-no-0872015/

Fundamentação Legal: Emenda Constitucional nº 87/2015; Lei Complementar nº 87/1996, Convênio ICMS nº 93/2015; Decreto 7.871/17-RICMS/PR, artigos 540 à 547.

FIQUE POR DENTRO

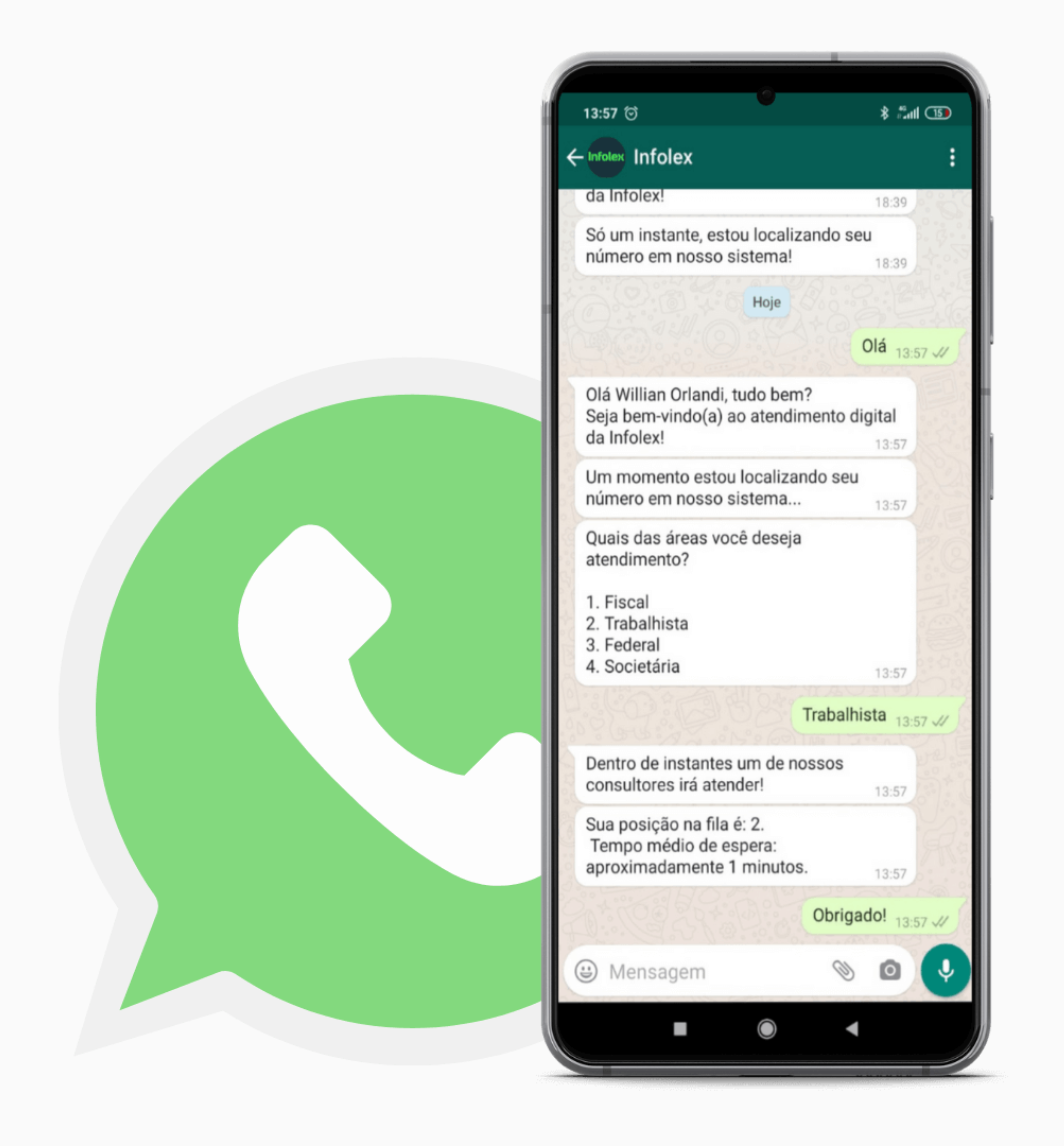

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado