Fiscal Rio de Janeiro

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraRETORNO DE MERCADORIA NÃO ENTREGUE Procedimentos

Elaborado em 13/05/2016

RETORNO DE MERCADORIA NÃO ENTREGUE

Procedimentos

Roteiro:

1. INTRODUÇÃO

2. RETORNO DE MERCADORIA NÃO ENTREGUE X DEVOLUÇÃO DE MERCADORIA

2.1 Devolução

2.2 Retorno de Mercadoria não entregue

3. PROCEDIMENTOS

4. CRÉDITO DO ICMS NO RETORNO DA MERCADORIA

5. TRANSPORTE NO RETORNO DA MERCADORIA NÃO ENTREGUE AO DESTINATÁRIO

6. APLICAÇÃO DA SUBSTITUIÇÃO TRIBUTÁRIA

6.1 Substituto Tributário

6.2 Substituído Tributário

6.3 CFOP

7. SIMPLES NACIONAL

8. PENALIDADES PREVISTAS

1. INTRODUÇÃO

O material em questão visa abordar informações inerentes à operação em retorno de mercadoria não entregue ao destinatário.

Em regra, o retorno da mercadoria neste caso geralmente se dá pelo fator desacordo comercial ou qualquer outro motivo que impossibilite a realização da operação, consequentemente ocasionando o retorno da mercadoria ao remetente.

2. RETORNO DE MERCADORIA NÃO ENTREGUE X DEVOLUÇÃO DE MERCADORIA

Tendo em vista a semelhança das operações, o contribuinte pode vir a se confundir quanto a aplicação da operação de devolução com o retorno de mercadorias não entregue , deste modo o material em questão tratará de distinguir as operações, enfatizando a operação de retorno de mercadorias não entregue ao destinatário.

2.1 Devolução

A operação de devolução de mercadoria se dá quando há entrega efetiva do bem ao destinatário, este entra com o bem em seu estabelecimento e ao contar algum tipo de irregularidade realiza posteriormente a devolução do bem.

Não menos importante salientar, que para que a operação seja denominada devolução, o fato tem por obrigatoriedade ser consumado.

Base Legal: Artigo 35, Anexo XIII da Resolução SEFAZ nº 720/2014.

2.2 Retorno de Mercadoria não entregue

Considerando o retorno de mercadoria não entregue ao destinatário, ocorrerá no momento em que por exemplo:

– o destinatário se recusar a efetuar o recebimento por encontrar-se em desacordo com o que foi pedido;

– horário posterior àquele em que o destinatário estabeleceu para a recepção da mercadoria; entre outros motivos.

Nota: No que tange ao fato ocorrendo impossibilidade da entrega ou o não aceite do produto pelo destinatário, procederá com o retorno imediato da mercadoria, permanecendo novamente em poder da parte remetente da operação, inclusive retornando no transporte que trouxera. O Contribuinte que realizar a recusa deverá informar o motivo pelo qual a mercadoria não foi entregue por ocasião da saída, pelo destinatário ou pelo transportador.

Base Legal: Artigo 39, Anexo XIII da Resolução SEFAZ nº 720/2014.

3. PROCEDIMENTOS QUANTO AO RETORNO DE MERCADORIA NÃO ENTREGUE

No tocante ao momento do não aceite ou da não localização do destinatário para execução da operação, na hipótese do transporte ser executado por terceiros (transportadores), o retorno da mercadoria deve ser acompanhado pela nota fiscal e pelo Conhecimento de Transporte Rodoviário de Cargas – CTRC emitidos inicialmente para a remessa. O motivo da não entrega deverá ser declarado no verso deste, datado, assinado e sendo o destinatário contribuinte, aporá nela o seu carimbo do Cadastro Nacional de Pessoa Jurídica – CNPJ.

Quando da ocorrência do transporte de mercadorias pelo próprio vendedor da operação, ou seja, sem contratação de serviços de terceiros, utilizando-se de veículo da empresa ou em sua posse, o retorno da mercadoria será acompanhado apenas pela nota fiscal que deu origem à saída portando a justificativa da recusa.

4. CRÉDITO DO ICMS NO RETORNO DA MERCADORIA

O estabelecimento que receber em retorno mercadoria não entregue ao destinatário poderá se recuperar do imposto devido na operação pelo fato gerador que não se consumou, devendo:

- emitir Nota Fiscal de entrada, na qual deverá constar, além dos demais requisitos exigidos:

- referência ao documento fiscal emitido por ocasião da saída;

- respectivo crédito do imposto.

- manter arquivada a 1ª via da Nota Fiscal emitida por ocasião da saída, ou o respectivo DANFE.

NOTA: “A mercadoria será acompanhada, no retorno, pela 1ª via da Nota Fiscal emitida por ocasião da saída, ou pelo respectivo DANFE, que deverá conter, no verso, o motivo pela qual não foi entregue, com identificação e assinatura do destinatário ou transportador.”

Base Legal: Artigo 39, Anexo XIII da Resolução SEFAZ nº 720/2014.

5. TRANSPORTE NO RETORNO DA MERCADORIA NÃO ENTREGUE AO DESTINATÁRIO

Ainda, baseando-se no artigo 39 do Anexo XIII da resolução SEFAZ 720/2014, a mercadoria será acobertada, em seu retorno, pela mesma nota fiscal inclusive pelo mesmo transporte.

Nota: Caso não seja possível a recusa pelo destinatário da operação, o transportador mediante declaração datada e assinada, consignará, no verso da nota fiscal, o motivo pelo qual a mercadoria não foi entregue e, sendo o destinatário contribuinte, aporá nela o seu carimbo do CNPJ conforme já mencionado em tópicos anteriores.

6. APLICAÇÃO DA SUBSTITUIÇÃO TRIBUTÁRIA

No que tange a aplicabilidade da substituição tributária , que eventualmente que retornem ao estabelecimento por não terem sidos entregues ao destinatário, deverão ser observados os procedimentos adotados pelos contribuintes substitutos e substituídos, como menciona o artigo 16 da Resolução SEFAZ 537/2012.

6.1 Substituto Tributário

Quando se tratar de retorno de mercadoria sujeita ao regime de substituição tributária não entregue ao destinatário, o contribuinte substituto deverá emitir nota fiscal de entrada e escriturá-la no livro Registro de Entradas, devendo lançar o valor do imposto relativo à operação própria na coluna “ICMS – Valores Fiscais – Operações com Crédito do Imposto”. O valor do imposto retido por substituição tributária deverá ser abatido do montante do período de apuração, como dispõe o artigo 35 do Livro II do RICMS/RJ.

6.2 Substituído Tributário

Considerando que o contribuinte substituído já adquire a mercadoria com o imposto retido anteriormente, não terá crédito na aquisição e nem débito nas saídas. Portanto, quanto receber o retorno de mercadoria não entregue ao destinatário, deverá emitir nota fiscal de entrada, escriturando-a na coluna “Outras” do livro Registro de Entradas, no quadro “Operação ou Prestação sem Crédito do Imposto”.

6.3 CFOP

No tocante ao caso em comento, o contribuinte que receber mercadoria em recusa emitirá nota fiscal modelos 1 ou 1-A(conforme o caso) ou modelo 55, deve ser emitida pelo contribuinte, sempre que quando entrar no seu estabelecimento mercadoria, ou bem, real ou simbolicamente.

Base Legal: Artigo 3º, inciso VII, Anexo I do Livro I do RICMS/RJ.

Quanto a aplicação do CFOP, a legislação estadual não dispões aplicabilidade específica, ou seja, para acobertar as operações de entrada por “retorno de mercadoria não entregue”, o contribuinte poderá utilizar normalmente o CFOP 1.949 ou 2.949, conforme a operação realizada.

| 1.949 | 2.949 | 3.949 | Outra entrada de mercadoria ou prestação de serviço não especificada Classificam-se neste código as outras entradas de mercadorias ou prestações de serviços que não tenham sido especificadas nos códigos anteriores. |

7. SIMPLES NACIONAL

Considerando as empresas optante pelo regime simples nacional e operação em que haja efetivo retorno da mercadoria, será devida a indicação da recusa da mercadoria no verso da nota fiscal e logo o retorno desta ao remetente normalmente como já mencionado em tópicos anteriores.

No ato do retorno, será emitida uma nota fiscal de entrada, devendo ser observadas as disposições mencionadas nos artigos 17 e 17-A da Resolução CGSN 094/2011.

Quanto a devolução da mercadoria deverá ser deduzida da receita bruta total no período de apuração da operação originária, ou seja, o valor do documento cancelado deve ser deduzido da receita bruta total no período de apuração da operação.

Ocorrendo a devolução o valor da mercadoria devolvida seja superior ao valor da receita bruta referente ao mês da devolução, o saldo remanescente deverá ser deduzido nos meses subsequentes, até que seja integralmente deduzido.

8. PENALIDADES PREVISTAS

O descumprimento das formalidades previstas na legislação implica ao contribuinte infrator, quando estas forem apuradas através de ação fiscal, às penalidades previstas nos artigos 67 a 71 da Lei nº 2.657/96, mediante lançamento de ofício.

Autora: Tatiane Cavalheiro Ribeiro

Fundamentação Legal: As citadas no texto.

FIQUE POR DENTRO

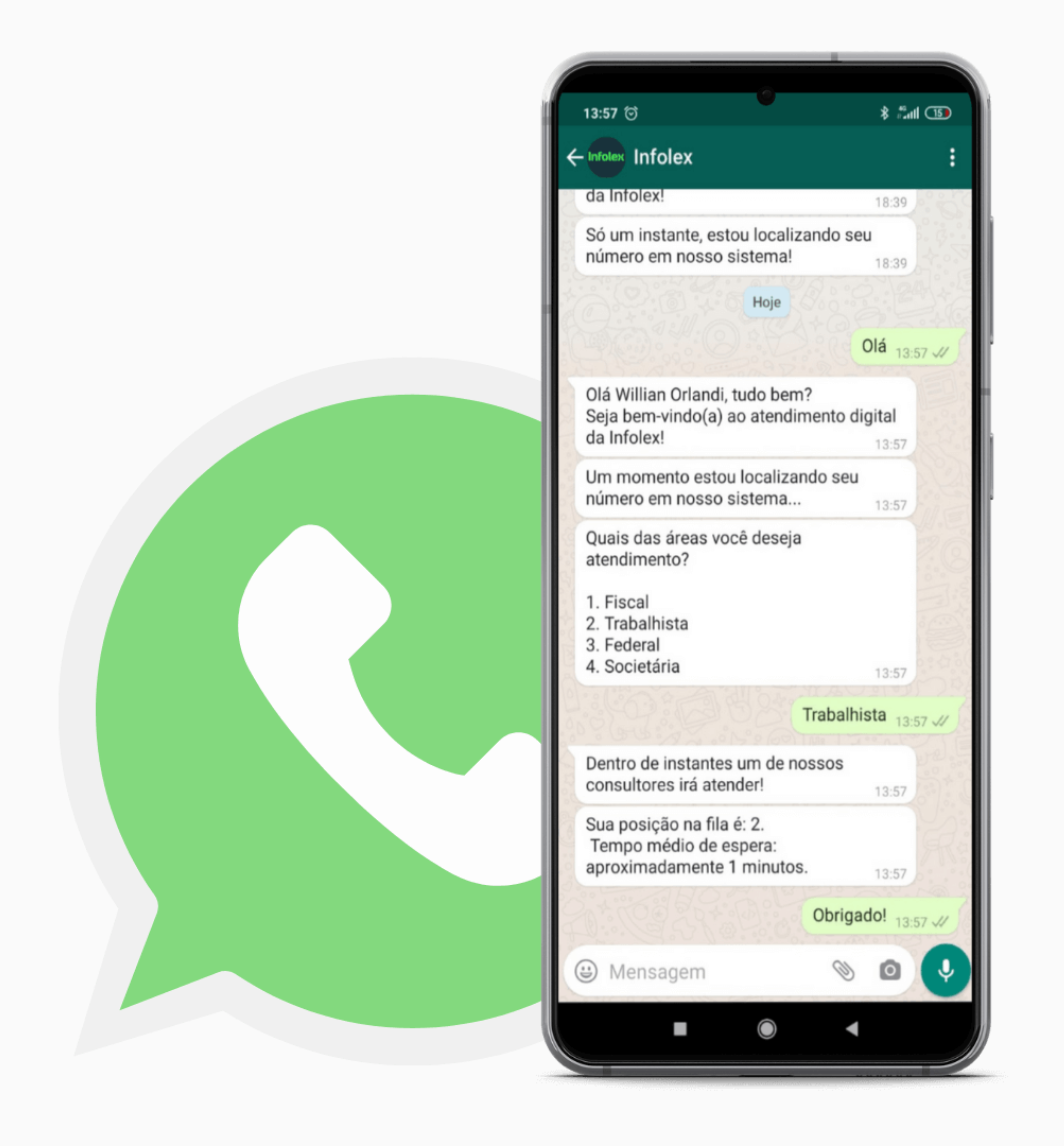

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado