Fiscal Santa Catarina

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraDIFERENCIAL DE ALÍQUOTAS – Considerações Gerais

Roteiro:

1. INTRODUÇÃO

2. DIFERENCIAL DE ALÍQUOTAS – Definição

2.1 Diferencial de Alíquota – Empresas Optantes pelo Simples Nacional

2.2 Diferencial de Alíquota – Empresas Regime Normal

3. BASE DE CÁLCULO

4. MERCADORIA SUJEITA A SUBSTITUIÇÃO TRIBUTÁRIA

4.1 Emissão da Nota Fiscal

5. CÁLCULO DO DIFERENCIAL DE ALÍQUOTAS

5.1 Exemplos de Cálculo

5.1.1 Remetente Regime Normal – Destinatário Regime Normal

6. RECOLHIMENTO

6.1 Regime Normal

6.2 Simples Nacional

1. INTRODUÇÃO

Na presente matéria iremos explicar o que é o diferencial de alíquotas, assim como a responsabilidade de recolhimento no Estado de Santa Catarina conforme instituído pelo Decreto 1.357/2013.

2. DIFERENCIAL DE ALÍQUOTAS – Definição

O diferencial de alíquotas é o imposto devido entre contribuinte do ICMS, em operações interestaduais, quando a alíquota interna for superior a interestadual, e a mercadoria for destinada a uso e consumo ou ativo neste Estado, conforme prevê o art. 3º, inciso XIV do RICMS/SC.

2.1 Diferencial de Alíquota – Empresas Optantes pelo Simples Nacional

As empresas optantes pelo Simples Nacional não estão dispensadas do recolhimento do diferencial de alíquotas, conforme prevê o art 5º, inciso V, alínea “h” da Resolução CGSN 94/2011:

“Art. 5º A ME ou EPP optante pelo Simples Nacional deverá recolher os seguintes tributos, devidos na qualidade de contribuinte ou responsável, nos termos da legislação aplicável às demais pessoas jurídicas, além daqueles relacionados no art. 4º: (Lei Complementar nº 123, de 2006, art. 13, § 1º, incisos I a XV)

(…)

X –ICMS devido:

(…)

h) nas aquisições em outros Estados e Distrito Federal de bens ou mercadorias, não sujeitas ao regime de antecipação do recolhimento do imposto, relativo à diferença entre a alíquota interna e a interestadual;”

2.2 Diferencial de Alíquota – Empresas Regime Normal

O art. mencionado acima também dispõe que em caso de entrada, real ou simbólica, de mercadoria oriunda de outro Estado, destinada a uso e consumo ou ativo será devido o diferencial de alíquotas.

3. BASE DE CÁLCULO

A base de cálculo para recolhimento do diferencial de alíquotas será o valor resultante da aplicação do percentual referente à diferença entre a alíquota interna e a interestadual, sobre a base de cálculo do ICMS constante no documento fiscal.

Nota: Na falta da base de cálculo no documento fiscal, deverá utilizar o valor da operação para cálculo do diferencial de alíquotas.

4. MERCADORIA SUJEITA A SUBSTITUIÇÃO TRIBUTÁRIA

Na operação interestadual de mercadorias sujeitas ao regime de substituição tributária, entre estados signatários de Convênio ou Protocolo, será devido o diferencial de alíquotas na forma de substituição tributária, ou seja, o remetente da mercadoria deverá destacar a substituição tributária no documento fiscal, bem como recolher o valor correspondente em favor do estado de destino.

Ressalte-se que neste caso, na fórmula de cálculo da substituição tributária, não incluirá a MVA, e sim calculará somente a diferença de alíquotas.

4.1 Emissão da Nota Fiscal

A nota fiscal com o destaque do diferencial de alíquotas na forma de substituição tributária será emitida com o CFOP 6.401, 6.403, 6.404 ou outro qualquer utilizado para operações com substituição tributária, conforme o caso, destacando-se além dos demais requisitos e valores definidos em legislação, os seguintes campos:

– “Base de Cálculo da Substituição Tributária”;

– “Valor da Substituição Tributária”, incluindo assim esse valor no campo “Total da Nota Fiscal”.

Nota: O valor do diferencial de alíquotas na forma de substituição tributária será recolhido em GNRE para o Estado de Santa Catarina.

5. CÁLCULO DO DIFERENCIAL DE ALÍQUOTAS

O diferencial de alíquotas será cálculo utilizando a alíquota interestadual e a alíquota interna do Estado de destino da mercadoria.

Ressalte-se que em se tratando de mercadorias importadas, sujeitas a alíquota interestadual de ICMS de 4%, este percentual será utilizado para fins de cálculo.

5.1 Exemplos de Cálculo

5.1.1 Remetente Regime Normal – Destinatário Regime Normal

Remetente – Minas Gerais

Destinatário – Santa Catarina

Alíquota interestadual de ICMS – 12%

Alíquota interna de ICMS – 17%

Valor dos Produtos – R$ 1.000,00

Base de Cálculo do ICMS – R$ 1.000,00

Valor Total da Nota Fiscal – R$ 1.000,00

Primeiramente será calculado o ICMS interestadual:

ICMS interestadual = valor dos produtos x alíquota interestadual de ICMS

ICMS interestadual = R$ 1.000,00 x 12%

ICMS interestadual = R$ 120,00

Depois será calculado o ICMS interno do Estado de destino:

ICMS interno = valor dos produtos x alíquota interna de ICMS

ICMS interno = R$ 1.000,00 x 17%

ICMS interno = R$ 170,00

Cálculo do Diferencial de Alíquotas:

DA = ICMS interno – ICMS interestadual

DA = 170,00 – 120,00

DA = 50,00

Portanto o valor do diferencial de alíquotas a ser recolhido para o Estado de Santa Catarina será de R$ 50,00.

5.1.2 Remetente Regime Normal Destinatário Simples Nacional

Remetente – Paraná

Destinatário – Santa Catarina

Alíquota interestadual de ICMS – 4%

Alíquota interna de ICMS – 17

Valor dos Produtos – R$ 1.000,00

Base de Cálculo do ICMS – R$ 1.000,00

Valor Total da Nota Fiscal – R$ 1.000,00

Primeiramente será calculado o ICMS interestadual:

ICMS interestadual = valor dos produtos x alíquota interestadual de ICMS

ICMS interestadual = R$ 1.000,00 x 4%

ICMS interestadual = R$ 40,00

Depois será calculado o ICMS interno do Estado de destino:

ICMS interno = valor dos produtos x alíquota interna de ICMS

ICMS interno = R$ 1.000,00 x 17%

ICMS interno = R$ 170,00

Cálculo do Diferencial de Alíquotas:

DA = ICMS interno – ICMS interestadual

DA = 170,00 – 40,00

DA = 130,00

Portanto o valor do diferencial de alíquotas a ser recolhido para o Estado de São Paulo será de R$ 130,00.

5.1.3 Remetente Simples Nacional Destinatário Regime Normal

Remetente – Alagoas

Destinatário – Santa Catarina

Alíquota interestadual de ICMS – 12% (Alíquota somente para fins de cálculo)

Alíquota interna de ICMS – 18%

Valor dos Produtos – R$ 1.000,00

Base de Cálculo do ICMS – não tem

Valor Total da Nota Fiscal – R$ 1.000,00

Primeiramente será calculado o ICMS interestadual:

ICMS interestadual = valor dos produtos x alíquota interestadual de ICMS

ICMS interestadual = R$ 1.000,00 x 12%

ICMS interestadual = R$ 120,00

Depois será calculado o ICMS interno do Estado de destino:

ICMS interno = valor dos produtos x alíquota interna de ICMS

ICMS interno = R$ 1.000,00 x 17%

ICMS interno = R$ 170,00

Cálculo do Diferencial de Alíquotas:

DA = ICMS interno – ICMS interestadual

DA = 170,00 – 120,00

DA = 50,00

Portanto o valor do diferencial de alíquotas a ser recolhido para o Estado de São Paulo será de R$ 50,00.

5.1.4 Remetente Simples Nacional Destinatário Simples Nacional

Remetente – Rio Grande do Sul

Destinatário – Santa Catarina

Alíquota interestadual de ICMS – 4% (alíquota somente para fins de cálculo)

Alíquota interna de ICMS – 17%

Valor dos Produtos – R$ 1.000,00

Base de Cálculo do ICMS – não tem

Valor Total da Nota Fiscal – R$ 1.000,00

Primeiramente será calculado o ICMS interestadual:

ICMS interestadual = valor dos produtos x alíquota interestadual de ICMS

ICMS interestadual = R$ 1.000,00 x 4%

ICMS interestadual = R$ 40,00

Depois será calculado o ICMS interno do Estado de destino:

ICMS interno = valor dos produtos x alíquota interna de ICMS

ICMS interno = R$ 1.000,00 x 17%

ICMS interno = R$ 170,00

Cálculo do Diferencial de Alíquotas:

DA = ICMS interno – ICMS interestadual

DA = 170,00 – 40,00

DA = 130,00

Portanto o valor do diferencial de alíquotas a ser recolhido para o Estado de São Paulo será de R$ 130,00.

6. RECOLHIMENTO

6.1 Regime Normal

O art. 60, §1º, inciso II do RICMS/SC prevê que as empresas do Simples Nacional recolherão o diferencial de alíquotas na entrada de mercadoria destinada a uso e consumo, remetido por contribuinte localizado em outro Estado ou no Distrito Federal.

6.2 Simples Nacional

O art. 60, §1º, inciso II do RICMS/SC prevê que as empresas do Regime Normal recolherão o diferencial de alíquotas na entrada de mercadoria destinada a uso e consumo, remetido por contribuinte localizado em outro Estado ou no Distrito Federal.

Autora: Viviane Katiele

Fundamentação Legal: Os citados no texto.

FIQUE POR DENTRO

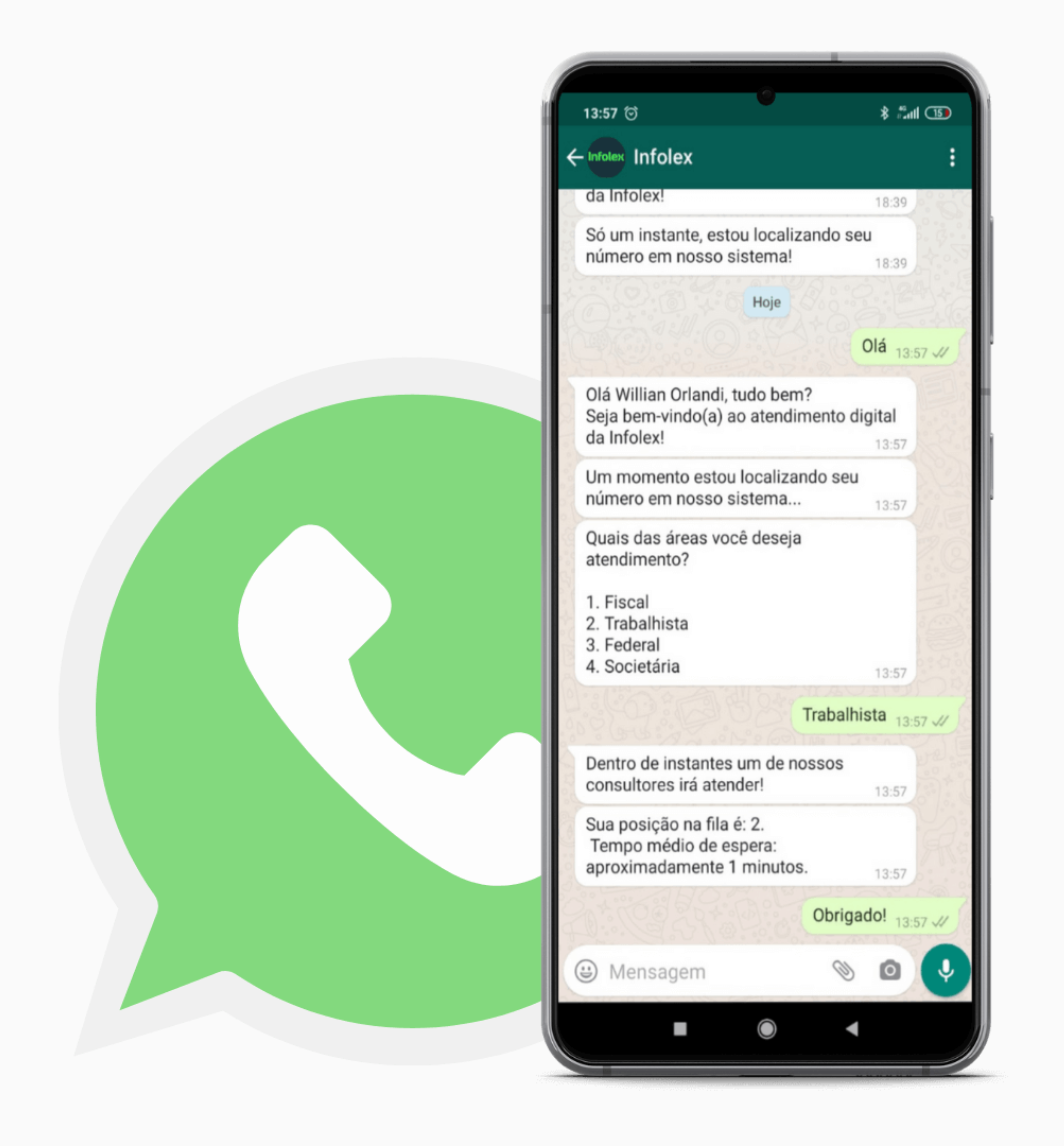

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado