Fiscal Santa Catarina

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraEFD – Escrituração Fiscal Digital

Roteiro:

1. INTRODUÇÃO

2. EFD – Escrituração Fiscal Digital – Conceito

3. EFD – Finalidade

3.1 EFD – Substituição de Livros Fiscais

4. EFD – Obrigatoriedade

5. EFD – Arquivo Eletrônico

6. EFD – Forma de Entrega

7. EFD – Prazo de Entrega

8. EFD – Prestação e guarda das informações

9. EFD – Geração e envio do arquivo digital

9.1 Recepção da EFD

10. EFD – Retificação

11. EFD – Dispensa do Sintegra

1. INTRODUÇÃO

Na presente matéria iremos explicar sofre a EFD ICMS/IPI, mais conhecida como Sped Fiscal, a qual substituiu a atual escrituração dos Livros Fiscais.

No Estado de Santa Catarina a EFD está prevista no Anexo 11 do RICMS/SC.

2. EFD – Escrituração Fiscal Digital – Conceito

Trata-se de arquivo digital com assinatura eletrônica, que substitui a atual escrituração dos livros fiscais. A implantação em SC ocorreu a partir de 1º de janeiro de 2009.

3. EFD – Finalidade

A Escrituração Fiscal Digital – EFD compõe-se da totalidade das informações, em meio digital, necessárias à apuração do imposto referente às operações e prestações praticadas pelo contribuinte, bem como outras de interesse da Secretaria de Estado da Fazenda e da Receita Federal do Brasil.

3.1 EFD – Substituição de Livros Fiscais

O contribuinte deverá utilizar a EFD para efetuar a escrituração do:

– Registro de Entradas;

– Registro de Saídas;

– Registro de Inventário;

– Registro de Apuração do ICMS;

– Registro de Apuração do IPI.

– Documento Controle de Crédito de ICMS do Ativo Permanente – CIAP, modelos “C” ou “D”

Nota: O contribuinte deverá utilizar a EFD para efetuar a escrituração dos créditos decorrentes de operações de que decorra entrada de mercadorias destinadas ao ativo permanente.

– Registro de Controle da Produção e do Estoque.

Nota: A escrituração do Livro Registro de Controle da Produção e do Estoque será obrigatória, a partir de 1° de janeiro de 2016, para os estabelecimentos industriais ou a eles equiparados pela legislação federal e para os estabelecimentos atacadistas.

4. EFD – Obrigatoriedade

A EFD está obrigada no Estado de SC desde nas seguintes datas:

- 1° de janeiro de 2009 para o contribuinte:

– cuja soma do valor contábil das saídas realizadas pelo conjunto dos seus estabelecimentos localizados neste Estado, informado na Declaração de Informações do ICMS e Movimento Econômico – DIME, referente ao exercício de 2007, seja igual ou superior a R$ 50.000.000,00;

– prestador de serviços de comunicação e de telecomunicação e fornecedor de energia elétrica, que emitiu em 31 de julho de 2008 seus documentos fiscais em uma única via por sistema eletrônico de processamento de dados, de acordo com o estabelecido no Anexo 7, Seção IV-A do RICMS/SC;

- a partir de 1° de abril de 2009, para os contribuintes cuja soma do valor contábil das saídas realizadas pelo conjunto dos seus estabelecimentos localizados neste Estado, informado na Declaração de Informações do ICMS e Movimento Econômico – DIME, referente ao exercício de 2008, seja superior a R$ 24.000.000,00, exceto quanto aos contribuintes já obrigados de acordo com o inciso I;

- a partir de 1° de julho de 2010, para o contribuinte cuja soma do valor contábil das saídas realizadas pelo conjunto dos seus estabelecimentos localizados neste Estado, informado na Declaração de Informações do ICMS e Movimento Econômico – DIME, referente ao exercício de 2008, seja superior a R$ 12.000.000,00 até R$ 24.000.000,00, exceto quanto aos contribuintes já obrigados em 2009;

- a partir de 1° de julho de 2011, para o contribuinte cuja soma do valor contábil das saídas realizadas pelo conjunto dos seus estabelecimentos localizados neste Estado, informado na Declaração de Informações do ICMS e Movimento Econômico – DIME, referente ao exercício de 2010, seja superior a R$ 6.000.000,00 até R$ 12.000.000,00, exceto quanto aos contribuintes já obrigados em 2009;

- a partir de 1° de janeiro de 2012, para o contribuinte cuja soma do valor contábil das saídas realizadas pelo conjunto dos seus estabelecimentos localizados neste Estado, informado na Declaração de Informações do ICMS e Movimento Econômico – DIME, referente ao exercício de 2010, seja igual ou superior a R$ 3.600.000,00 até R$ 6.000.000,00, exceto quanto aos contribuintes já obrigados em 2009;

- a partir de 1° de janeiro de 2013, para os estabelecimentos que tenham o seguinte CNAE principal: 4731800 – Comércio varejista de combustíveis para veículos automotores;

- a partir de 1° de abril de 2013, para os estabelecimentos que possuam CNAE principal iniciado por 10 a 33, 35, 60 e 61;

- a partir de 1° de julho de 2013, para os estabelecimentos que possuam CNAE principal iniciado por 47, exceto o CNAE 4731800;

- a partir de 14 de outubro de 2013, para os estabelecimentos que possuam CNAE principal iniciado por 45 e 46;

- a partir de 1° de janeiro de 2014, para os demais contribuintes, exceto os optantes pelo Simples Nacional.

Nota: A partir de janeiro de 2016 as empresas Optantes pelo Simples Nacional estavam obrigadas a EFD, mas conforme o Protocolo 49/2015, essas foram dispensadas por tempo indeterminados.

Salienta-se que mesmo dispensados da entrega da EFD por tempo indeterminado, a critério de cada UF, os mesmos podem ser obrigados.

Ressalte-se que no caso de fusão, incorporação ou cisão, a obrigatoriedade da EFD se estende à empresa incorporadora, cindida ou resultante da cisão ou fusão.

5. EFD – Arquivo Eletrônico

Para garantir a autenticidade, a integridade e a validade jurídica da EFD, as informações referente a mesma serão prestadas em arquivo digital, com assinatura digital do contribuinte ou seu representante legal certificada por entidade credenciada pela Infra-Estrutura de Chaves Públicas Brasileira – ICP-Brasil.

Na hipótese acima, a representação legal do contribuinte através de procuração deverá ser constituída de acordo com as normas e procedimentos da Receita Federal do Brasil no seu sitio na Internet.

O arquivo eletrônico da EFD para SC segue as regras e o leiaute do Ato Cotepe 09/2008 e suas alterações. Dever ser entregue arquivo individual por estabelecimento, ou seja, um para a matriz, outro para a filial, salvo previsão na legislação de centralização da inscrição no CCICMS.

6. EFD – Forma de Entrega

O contribuinte fará uso do Programa Validador de Arquivos – PVA-EFD, para importar, validar, digitar, visualizar, assinar e transmitir o arquivo da EFD.

A transmissão será feita pelo programa Receita Net para o SERPRO, onde este encaminhará imediatamente o arquivo para SC.

Nota: De 10 em 10 dias o SERPRO realizará um processamento das EFDs recebidas de contribuintes de todos os Estados e enviará para cada umas das UFs as operações interestaduais registros dos documentos fiscais) nas quais seus contribuintes participaram.

7. EFD – Prazo de Entrega

O arquivo EFD deve ser transmitido ao SPED até o 20º dia do mês subseqüente ao da apuração do imposto, conforme previsto no art. 33 do Anexo 11 do RICMS/SC.

Nota: Os estabelecimentos cuja atividade seja o comércio varejista de combustíveis deverão transmitir o arquivo da EFD ao SPED até o 14°dia do mês subsequente ao da apuração do imposto.

8. EFD – Prestação e guarda das informações

O arquivo digital da EFD será gerado pelo contribuinte de acordo com as especificações do leiaute e conterá a totalidade das informações econômico-fiscais e contábeis correspondentes ao período compreendido entre o primeiro e o último dia do mês.

Para efeito do dispositivo acima, considera-se totalidade das informações:

– as relativas às entradas e saídas de mercadorias bem como aos serviços prestados e tomados, incluindo a descrição dos itens de mercadorias, produtos e serviços;

– as relativas a quantidade, descrição e valores de mercadorias, matérias-primas, produtos intermediários, materiais de embalagem, produtos manufaturados e produtos em fabricação em posse ou pertencentes ao estabelecimento do contribuinte declarante ou fora do estabelecimento e em poder de terceiros;

– qualquer informação que repercuta no inventário físico e contábil, na apuração, no pagamento ou na cobrança de tributos de competência estadual ou federal ou outras de interesse das administrações tributárias.

Ressalte-se que qualquer situação de exceção na tributação do ICMS – tais como isenção, imunidade, não-incidência, diferimento ou suspensão do recolhimento – também deverá ser informada no arquivo digital, indicando-se o respectivo dispositivo legal.

9. EFD – Geração e envio do arquivo digital

Para geração de arquivos da Escrituração Fiscal Digital – EFD o contribuinte deverá observar as especificações técnicas contidas no Manual de Orientação do Leiaute da EFD instituído pelo Ato Cotepe n° 009/2008, as orientações do Guia Prático da EFD publicado no Portal Nacional do SPED e as instruções específicas para contribuintes estabelecidos no Estado previstas em portaria do Secretário de Estado da Fazenda.

O arquivo digital da EFD gerado pelo contribuinte deverá ser submetido a validação de consistência de leiaute efetuada pelo software denominado Programa de Validação e Assinatura da Escrituração Fiscal Digital – PVA-EFD, disponibilizado na Internet na página oficial da Receita Federal do Brasil.

Nota: O PVA-EFD também deverá ser utilizado para a assinatura digital e o envio do arquivo por meio da internet.

Ressalte-se que o procedimento de validação e assinatura deverá ser efetuado antes do envio do arquivo ao ambiente nacional do Sistema Público de Escrituração Digital – SPED.

9.1 Recepção da EFD

O arquivo digital da EFD será enviado e sua recepção será precedida da verificação:

– dos dados cadastrais do declarante;

– da autoria, autenticidade e validade da assinatura digital;

– da integridade do arquivo;

– da existência de arquivo já recepcionado para o mesmo período de referência;

– da versão do PVA-EFD e tabelas utilizadas.

Efetuadas as verificações previstas acima, será automaticamente expedida pela administração tributária, por meio do PVA-EFD, comunicação ao respectivo declarante quanto à ocorrência de um dos seguintes eventos:

– falha ou recusa na recepção, hipótese em que a causa será informada;

– regular recepção do arquivo, hipótese em que será emitido recibo de entrega.

Ressalte-se que a recepção do arquivo digital da EFD não implicará no reconhecimento da veracidade e legitimidade das informações prestadas, nem na homologação da apuração do imposto efetuada pelo contribuinte.

10. EFD – Retificação

O contribuinte poderá retificar a EFD:

– até o prazo de transmissão do arquivo EFD, independentemente de autorização da administração tributária;

– até o último dia do terceiro mês subsequente ao encerramento do mês da apuração, independentemente de autorização da administração tributária.

A retificação será efetuada mediante envio de outro arquivo para substituição integral do arquivo digital da EFD regularmente recebido pela administração tributária.

A autorização para a retificação da EFD não implicará o reconhecimento da veracidade e legitimidade das informações prestadas nem a homologação da apuração do imposto efetuada pelo contribuinte.

Nota: O Diretor de Administração Tributária, em caráter excepcional, por meio de ato próprio, poderá estabelecer critérios e procedimentos para a retificação extemporânea.

11. EFD – Dispensa do Sintegra

O contribuinte que está obrigado à entrega da EFD, está dispensado da entrega do Sintegra às Unidades de Federação.

Autora: Viviane Katiele

Fundamentação Legal: Arts. 24 a 33D do Anexo 11 do RICMS/SC.

FIQUE POR DENTRO

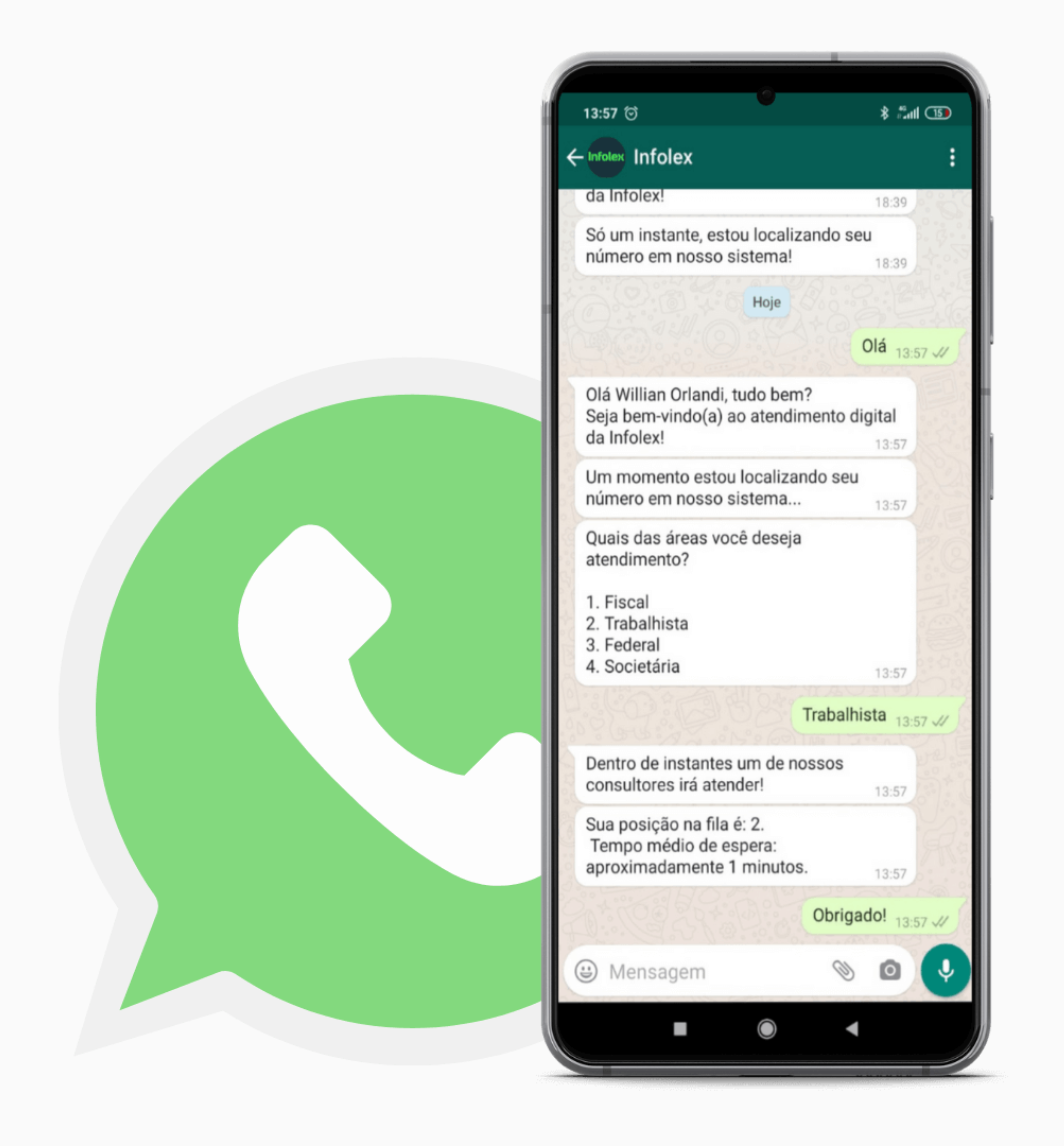

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado