Fiscal Santa Catarina

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraREDUÇÃO DE BASE DE CÁLCULO – Convênio nº 52/1991

Elaborado em 29/06/2016

Roteiro:

1. INTRODUÇÃO

2. REDUÇÃO DE BASE DE CÁLCULO – Máquinas, aparelhos e equipamentos industriais

3. REDUÇÃO DE BASE DE CÁLCULO – Máquinas e implementos agrícolas

4. DIFERENCIAL DE ALÍQUOTAS

5. TABELA DE EQUIVALÊNCIA

6. EXEMPLO DE REDUÇÃO DE BASE DE CÁLCULO

7. PRODUTOS AMPARADOS PELA REDUÇÃO DE BASE DE CÁLCULO

8. REGULAMENTAÇÃO PELOS ESTADOS

1. INTRODUÇÃO

O CONFAZ, por meio do Convênio nº 52/1991 concede redução de base de cálculo nas operações com equipamentos industriais e implementos agrícolas, e o Estado de Santa Catarina, regulamentou o mesmo, trazendo previsão no Anexo 2, artigo 9 do RICMS/SC.

No decorrer desta matéria iremos explicar sobre a referida redução de base de cálculo citando exemplos práticos no Estado de Santa Catarina.

2. REDUÇÃO DE BASE DE CÁLCULO – Máquinas, aparelhos e equipamentos industriais

Fica reduzida a base de cálculo do imposto incidente nas operações com máquinas, aparelhos e equipamentos industriais, ou com máquinas e implementos agrícolas, arrolados nos Anexos I e II do Convênio ICMS-52/91, de forma que a carga tributária final incidente corresponda a um dos percentuais a seguir indicados:

- nas operações interestaduais com máquinas, aparelhos e equipamentos industriais:

– em 48,23% nas operações sujeitas à alíquota de 17%;

– em 26,66%, nas operações sujeitas à alíquota de 12%;

– em 26,57%, nas operações sujeitas à alíquota de 7%.

Fica assegurado o aproveitamento integral do crédito, não se exigindo o estorno proporcional.

Salienta-se que não se aplicam as disposições deste item aos Estados de Piauí e Sergipe.

3. REDUÇÃO DE BASE DE CÁLCULO – Máquinas e implementos agrícolas

Fica reduzida a base de cálculo do imposto incidente nas operações com máquinas, aparelhos e equipamentos industriais, ou com máquinas e implementos agrícolas, arrolados nos Anexos I e II do Convênio ICMS-52/91, de forma que a carga tributária final incidente corresponda a um dos percentuais a seguir indicados:

- nas operações interestaduais com máquinas e implementos agrícolas:

– em 67,05%, nas operações sujeitas à alíquota de 17%;

– em 41,66%, nas operações sujeitas à alíquota de 12%;

– em 41,42%, nas operações sujeitas à alíquota de 7%.

Fica assegurado o aproveitamento integral do crédito, não se exigindo o estorno proporcional.

4. DIFERENCIAL DE ALÍQUOTAS

O Estado de Santa Catarina dispensa o recolhimento do imposto correspondente à aplicação da diferença entre a alíquota interna e a interestadual na aquisição interestadual, por contribuinte do imposto, de mercadoria destinada ao ativo permanente, uso ou consumo do estabelecimento.

5. TABELA DE EQUIVALÊNCIA

Para fins de redução de base de cálculo, faz necessário observar a tabela abaixo de acordo com a carga tributária final prevista no Convênio nº 52/1991, juntamente com a alíquota interna do Estado, ou interestadual, conforme for a operação:

| DE | 7 % | 12 % | 17 % | 18%* | 25% | 26% | 27% |

| PARA | |||||||

| 4,00 % | 57,1428 % | 33,3333 % | 23,5294 % | 22,2223 % | 16,0000 % | 15,3846% | 14,8148% |

| 4,10 % | 58,5714 % | 34,1667 % | 24,1176 % | 22,7778 % | 16,4000 % | 15,7692% | 15,1852% |

| 5,00 % | 71,4286% | 41,6667% | 29,4118% | 72,2222% | 20,0000% | 19,2308% | 18,5185% |

| 5,10 % | 72,8572 % | 42,5000 % | 30,0000 % | 28,3334 % | 20,4000 % | 19,6154% | 18,8889% |

| 5,14 % | 73,4286 % | 42,8334 % | 30,2353 % | 28,5556 % | 20.5600 % | 19,7692% | 19,0370% |

| 5,60 % | 80,0000 % | 46,6667 % | 32,9412 % | 31,1111% | 22,4000 % | 21,5385% | 20,7407% |

| 6,42 % | 91,7143 % | 53,5000 % | 37,7640 % | 35,6667 % | 25,6800 % | 24,6923% | 23,7778% |

| 7,00 % | ——- | 58,3334 % | 41,1760 % | 38,8889 % | 28,0000 % | 26,9231% | 25,9259% |

| 8,75 % | ——- | 72,9167 % | 51,4710 % | 48,6111 % | 35,0000 % | 33,6538% | 32,4074% |

| 8,80 % | ——- | 73,3334 % | 51,7650 % | 48,8889 % | 35,2000 % | 33,8461% | 32,5926% |

| 10,00 % | ——- | 83,3334 % | 58,8230 % | 55,5556 % | 40,0000 % | 38,4615% | 37,0370% |

| 11,00 % | ——- | 91,6667 % | 64,7060 % | 61,1112 % | 44,0000 % | 42,3077% | 40,7407% |

| 12,00 % | ——- | ——- | 70.5880 % | 66,6667 % | 48,0000 % | 46,1538% | 44,4444% |

| 12,60 % | ——- | ——- | 74,1176 % | 70,0000 % | 50,4000 % | 48,4615% | 46,6667% |

6. EXEMPLO DE REDUÇÃO DE BASE DE CÁLCULO

Abaixo segue um exemplo de cálculo de redução de base de cálculo com valores fictícios:

Dados:

Tipo de Produto – Máquina

Operação – interna

Valor da Mercadoria – R$ 1.000,00

Alíquota interna de ICMS – 18%

Carga Tributária Final – 8,80%

Percentual Tributável conforme tabela acima – 48,8889%

Percentual de Redução – 61,111%

Cálculo:

- Primeiramente encontraremos a base de cálculo reduzida:

Base de Cálculo do ICMS reduzida = Valor da Mercadoria x Percentual Tributável

Base de Cálculo do ICMS reduzida = R$ 1.000,00 x 48,8889%

Base de Cálculo do ICMS reduzida = R$ 488,88

- Cálculo do ICMS da Operação Própria

ICMS da Operação Própria = Base de Cálculo do ICMS reduzida x alíquota de ICMS

ICMS da Operação Própria = R$ 488,88 x 18%

ICMS da Operação Própria = R$ 88,00

7. PRODUTOS AMPARADOS PELA REDUÇÃO DE BASE DE CÁLCULO

Os produtos amparados pela redução de base de cálculo, previsto no Convênio nº 52/1991, estão conforme link abaixo, item 15 do Anexo II do RICMS/PR:

https://wp.infolex.com.br/conteudo/194791/

Autora: Viviane Katiele

Fundamentação Legal: Convênio nº 52/1991 e Anexo 2, artigo 9 do RICMS/SC.

FIQUE POR DENTRO

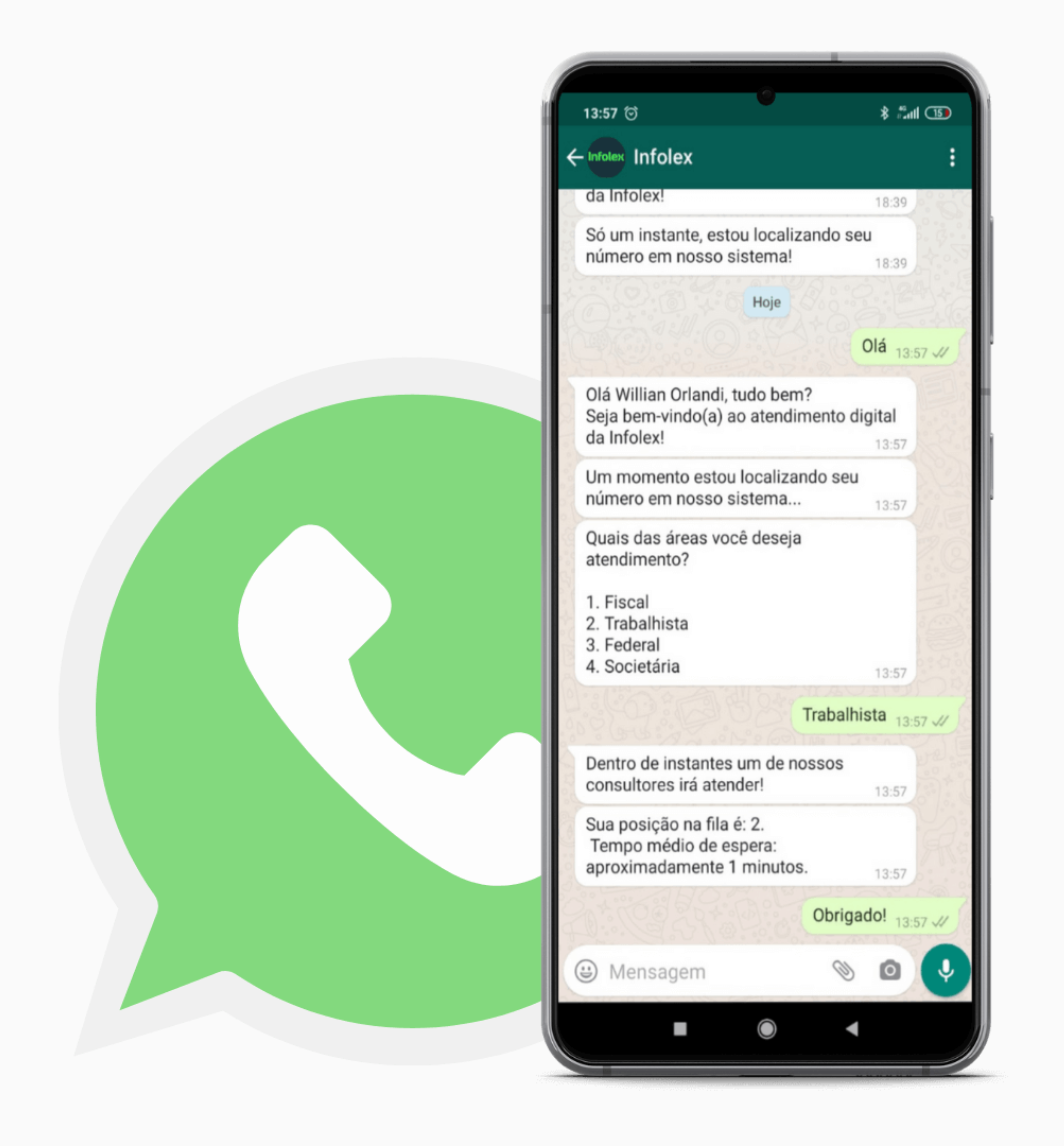

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado