Fiscal Santa Catarina

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraBONIFICAÇÃO

Roteiro

1. INTRODUÇÃO

2. DEFINIÇÃO DE BONIFICAÇÃO

3. INCIDÊNCIA DO ICMS

4. EMPRESA OPTANTE PELO SIMPLES NACIONAL

5. SUBSTITUIÇÃO TRIBUTÁRIA

6. BONIFICAÇÃO X DESCONTO

7. EMISSÃO DA NOTA FISCAL DE REMESSA EM BONIFICAÇÃO

1 – INTRODUÇÃO

Neste trabalho vamos discorrer da funcionalidade das remessas de mercadorias em bonificação e também a tributação do ICMS sobre estas saídas.

A bonificação é uma carga extra de mercadoria entregue ao destinatário como forma de beneficia-lo pela compra realizada.

2 – DEFINIÇÃO DE BONIFICAÇÃO

Na bonificação, o fornecedor visa entregar uma quantidade maior de produtos do que a adquirida por seus clientes ou, ainda, entregar outras mercadorias conjugadas às vendidas a título de bonificação.

Essas bonificações são entregues de forma gratuita, como exemplo, uma distribuidora de bebidas entrega ao mercado que comprou a mercadoria uma caixa a mais da mercadoria sem sua cobrança.

Desta forma, será considerada bonificação a entrega de forma gratuita de um mesmo produto vendido para o cliente.

3 – BASE DE CÁLCULO

Conforme Artigo 23, inciso III do RICMS/SC, determina que não integra a base de cálculo do ICMS as bonificações em mercadorias.

4 – EMPRESA OPTANTE PELO SIMPLES NACIONAL

As empresas optantes pelo Simples Nacional efetuam a apuração dos impostos sobre a receita bruta auferida no período. Diante disso, a remessa em bonificação não será tributada pelo ICMS próprio através da apuração do Simples Nacional. Conforme Artigo 3º e 18º da Lei Complementar Nº 123/2006.

5 – SUBSTITUIÇÃO TRIBUTÁRIA

De acordo com o art. 11, do Anexo 3, do RICMS-SC, o regime de substituição tributária recolhe o ICMS para todas as etapas seguintes de circulação da mercadoria que ocorrerem dentro do Estado.

Desta forma como a bonificação não integra a base de cálculo, se a empresa que receber a mercadoria em bonificação for promover nova etapa de circulação da mercadoria haverá o recolhimento do ICMS-ST se a mercadoria for tributada pelo Regime de substituição tributária.

6 – BONIFICAÇÃO X DESCONTO

As bonificações são mercadorias concedidas ao destinatário gratuitamente, a título de bônus, portanto esta mercadoria aparecerá na nota fiscal com os devidos valores, sendo este valor somado ao total da nota fiscal.

Já o desconto é um abatimento financeiro do valor da venda, portanto o desconto quando incondicional deduzirá o valor total da nota fiscal.

Como exemplo de desconto, podemos citar uma venda no valor de R$ 100,00 com R$ 10,00 de desconto. O valor do produto na nota fiscal será de R$ 100,00, será informado um desconto de R$ 10,00 e o valor total da nota fiscal será de R$ 90,00.

Em resumo a diferença básica entre bonificação e o desconto é que a bonificação constitui em uma premiação ao adquirente, através de mercadorias não cobradas e o desconto é um abatimento financeiro do valor a ser cobrado pela venda das mercadorias.

7 – EMISSÃO DA NOTA FISCAL DE REMESSA EM BONIFICAÇÃO

Quando da remessa de bens ou mercadorias em bonificação o estabelecimento o remetente deverá emitir Nota Fiscal, modelo 1, 1-A ou NF-e, para o destinatário (pessoa física ou jurídica que receberá o produto), contendo as seguintes indicações (RICMS-SC, Anexo 5, art. 36)

– Campo “CFOP”: 5.910/6.910 – Remessa em bonificação;

– Campo “Valor do ICMS”: sem destaque;

– Campo “Valor do IPI”: esta remessa está sujeita a tributação normal do IPI, não tendo previsão no RIPI de benefícios.

– Campo “CST”: 41 e se a empresa emissora de NF-e for optante pelo Simples Nacional será utilizado o CSOSN 400;

– Campo “Informações Complementares”: “Não incidência do ICMS, conforme Inciso III, do Art. 23, do RICMS-SC/01”.

Para que não ocorra nenhum entendimento errôneo por parte do fisco na operação, é sugerido que ao emitir a NF nesta operação deve destacar em dados adicionais a quantidade e o valor das mesmas.

Caso a empresa remetente seja optante pelo Simples Nacional deverá ser informado:

“Documento emitido por ME ou EPP, optante pelo Simples Nacional”;

“Não gera direito a crédito fiscal de IPI”.

Autor: Raphael H. Barbosa

Base Legal: Citados no texto

FIQUE POR DENTRO

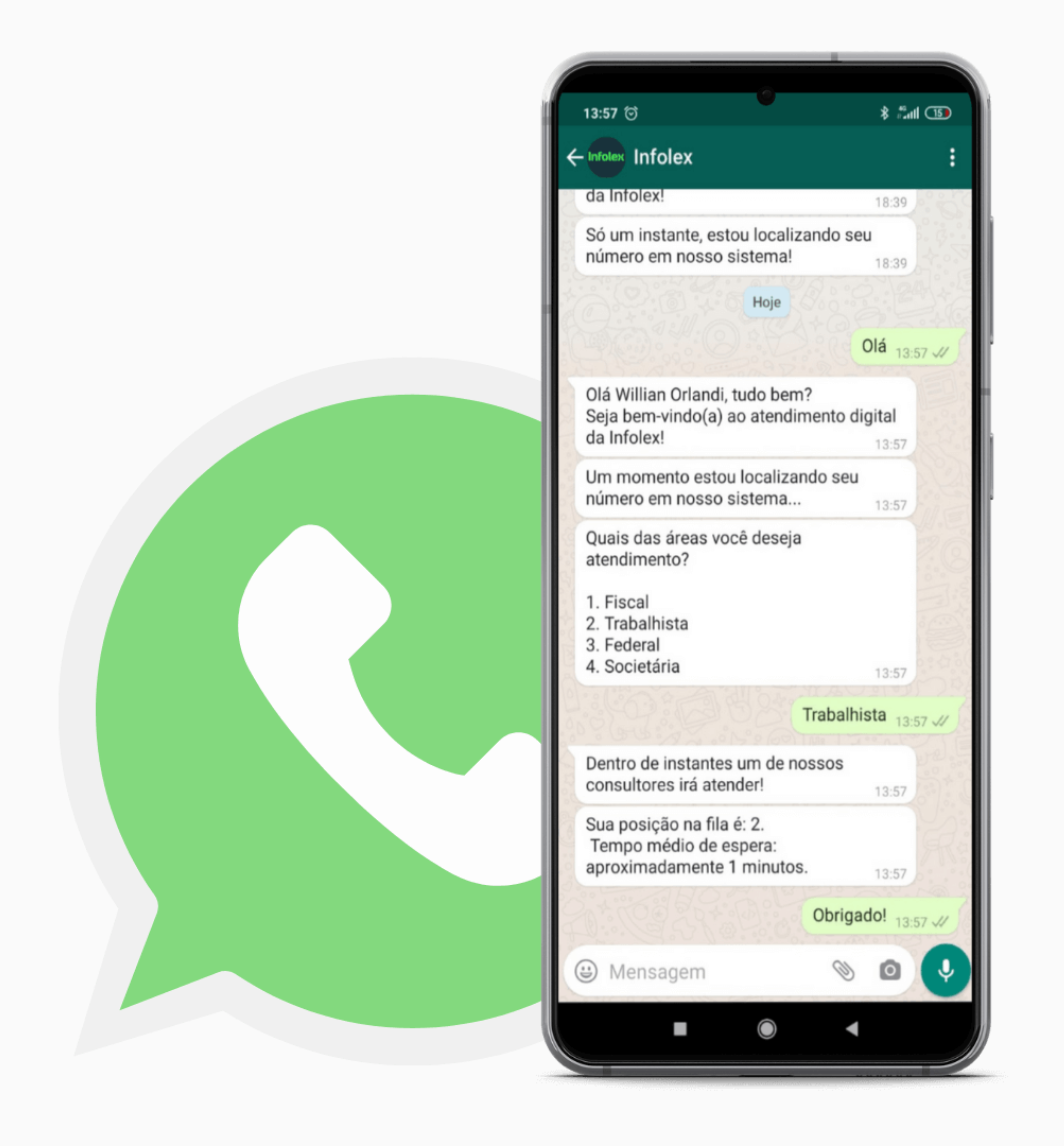

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado