Fiscal São Paulo

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraDeSTDA Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação – Obrigatoriedade em São Paulo

Elaborado em 22.02/2016

Roteiro:

1. INTRODUÇÃO

2. INSTITUIÇÃO DA DeSTDA

3. DECLARAÇÃO DE SUBSTITUIÇÃO TRIBUTÁRIA, DIFERENCIAL DE ALÍQUOTAS E ANTECIPAÇÃO – DeSTDA

3.1 DeSTDA – Finalidade

3.2 DeSTDA – Prazo de entrega

3.3 Outras hipóteses de entrega

4 – GERAÇÃO, TRANSMISSÃO E RECEPÇÃO DA DeSTDA

4.1 Transmissão

4.2 Recepção da DeSTDA

5. RETIFICAÇÃO DA DeSTDA

6. STDA – Declaração do Simples Nacional relativa à Substituição Tributária e ao Diferencial de Alíquota

7. CONSIDERAÇÕES FINAIS

1. INTRODUÇÃO

O Ajuste Sinief nº 12/2015 instituiu a DeSTDA – Declaração de Substituição Tributária, Diferencial de Alíquotas e Antecipação, devida pelas empresas Optantes pelo Simples Nacional a partir de 2016.

O Estado de São Paulo, por meio da Portaria CAT nº 23/2016 regulamentou a referida declaração, a qual será objeto de estudo no decorrer desta matéria.

2. INSTITUIÇÃO DA DeSTDA

Fica instituída a Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação – DeSTDA, conforme disposto no Ajuste Sinief nº 12/2015, a qual será apresentada mensalmente pelos contribuintes optantes pelo Simples Nacional.

3. DECLARAÇÃO DE SUBSTITUIÇÃO TRIBUTÁRIA, DIFERENCIAL DE ALÍQUOTAS E ANTECIPAÇÃO – DeSTDA

O contribuinte do ICMS Optantes pelo Simples Nacional, exceto o Microempreendedor Individual – MEI, ainda que localizado em outra unidade federada, deverá, para cada estabelecimento inscrito no Cadastro de Contribuintes do ICMS do Estado de São Paulo, entregar mensalmente a DeSTDA.

3.1 DeSTDA – Finalidade

A DeSTDA será utilizada para declarar o imposto:

– devido a título de substituição tributária;

– devido a título de antecipação do pagamento do imposto;

– correspondente à diferença entre a alíquota interna e a alíquota interestadual devido em face:

- de entradas interestaduais;

- da realização de operações e prestações interestaduais destinadas a consumidor final não contribuinte do imposto – saídas.

3.2 DeSTDA – Prazo de entrega

A DeSTDA deverá conter as informações relativas às operações e prestações praticadas no mês de referência e ser entregue até o dia 20 do mês subsequente ou, quando for o caso, até o primeiro dia útil imediatamente seguinte.

Nota: A Portaria Cat nº 2016 prorrogou a entrega da DeSTDA referente ao mês de janeiro/2016 até 21/03/2016.

3.3 Outras hipóteses de entrega

Deverá ser entregue a declaração, ainda que, no decorrer do mês de referência ou até a data de sua entrega:

– a eficácia da inscrição do estabelecimento no Cadastro de Contribuintes do ICMS tenha sido cassada ou suspensa;

– o contribuinte tenha deixado de se sujeitar às normas do Simples Nacional;

– não existam valores a serem declarados, hipótese em que o contribuinte deverá selecionar a opção “sem dados informados” no aplicativo.

Ressalte-se que nos casos de incorporação, cisão ou fusão de empresas, a obrigatoriedade se estenderá à empresa incorporadora e às empresas resultantes da cisão e da fusão.

4. GERAÇÃO, TRANSMISSÃO E RECEPÇÃO DA DeSTDA

A DeSTDA será entregue em arquivo digital, que deverá ser gerado e transmitido por meio do Sistema Eletrônico de Documentos e Informações Fiscais – SEDIF-SN, observadas as especificações de leiaute e demais disposições estabelecidas em Ato COTEPE.

Ressalte-se que o aplicativo poderá ser obtido, gratuitamente, nos endereços eletrônicos http://www8.receita.fazenda.gov.br e www.fazenda.sp.gov.br.

4.1 Transmissão

A transmissão do arquivo digital deverá ser feita pelo contribuinte exclusivamente por meio da internet, contendo a assinatura digital do contribuinte ou de seu representante legal, certificada por entidade credenciada pela Infraestrutura de Chaves Públicas Brasileira – ICP-Brasil.

Nota: O contribuinte localizado neste Estado que não possuir o certificado digital poderá utilizar o código de acesso e a senha do Posto Fiscal Eletrônico – PFE, para realizar a transmissão do arquivo digital.

Salienta-se que eventuais irregularidades detectadas na validação do arquivo digital inviabilizarão a conclusão de sua transmissão para a Secretaria da Fazenda, devendo ser efetuadas as correções necessárias.

4.2 Recepção da DeSTDA

Considera-se recepcionada a DeSTDA no momento em que for emitido o recibo de entrega.

A regular recepção do arquivo digital da DeSTDA pela Secretaria da Fazenda não implicará reconhecimento da veracidade e legitimidade das informações nele contidas, nem homologação da apuração do imposto informada pelo contribuinte.

Os documentos, livros e registros utilizados para o preenchimento da declaração, bem como o respectivo protocolo de entrega, deverão ser mantidos em arquivo pelo contribuinte durante o prazo previsto no artigo 202 do RICMS/SP.

5. RETIFICAÇÃO DA DeSTDA

O contribuinte poderá retificar a DeSTDA mediante envio de outro arquivo digital, que deverá indicar sua finalidade.

O pedido de substituição da declaração, quando implicar:

- redução do valor do ICMS devido anteriormente declarado e:

– tratando-se de débito não inscrito na dívida ativa, ficará sujeito a exame e deferimento da Secretaria da Fazenda, podendo o Chefe do Posto Fiscal solicitar a apresentação de livros fiscais ou a realização de verificações fiscais;

– tratando-se de débito inscrito na dívida ativa, ficará sujeito a exame e deferimento da Procuradoria Fiscal ou Procuradoria Regional competente e será encaminhado pelo Chefe do Posto Fiscal, com sua manifestação, podendo ser solicitadas as providências indicadas na alínea “a”;

- majoração do valor do imposto devido, anteriormente declarado, será deferido de plano.

Nota: Em caso de deferimento, a DeSTDA retificadora substituirá integralmente o arquivo digital anterior recebido pela Secretaria da Fazenda.

6. STDA – Declaração do Simples Nacional relativa à Substituição Tributária e ao Diferencial de Alíquota

Para os fatos geradores ocorridos até 31-12-2015, aplica-se a disciplina prevista na Portaria CAT-155/2010, ou seja, a declaração já existente no Estado de São Paulo referente à Substituição Tributária e ao Diferencial de Alíquota – STDA, a qual pode será entregue até outubro de 2016.

7. CONSIDERAÇÕES FINAIS

Fica vedado ao contribuinte obrigado à apresentação da DeSTDA, declarar o imposto devido correspondente a fatos geradores ocorridos a partir de 01-01-2016 de forma diversa da prevista na Portaria CAT nº 23/2016.

Ressalte-se que os contribuintes obrigados à apresentação da DeSTDA não estarão sujeitos à apresentação da Guia Nacional de Informação e Apuração do ICMS Substituição Tributária – GIA-ST.

Autora: Viviane Katiele

Fundamentação Legal: Portaria CAT nº 23/2016 e as demais citadas no texto.

FIQUE POR DENTRO

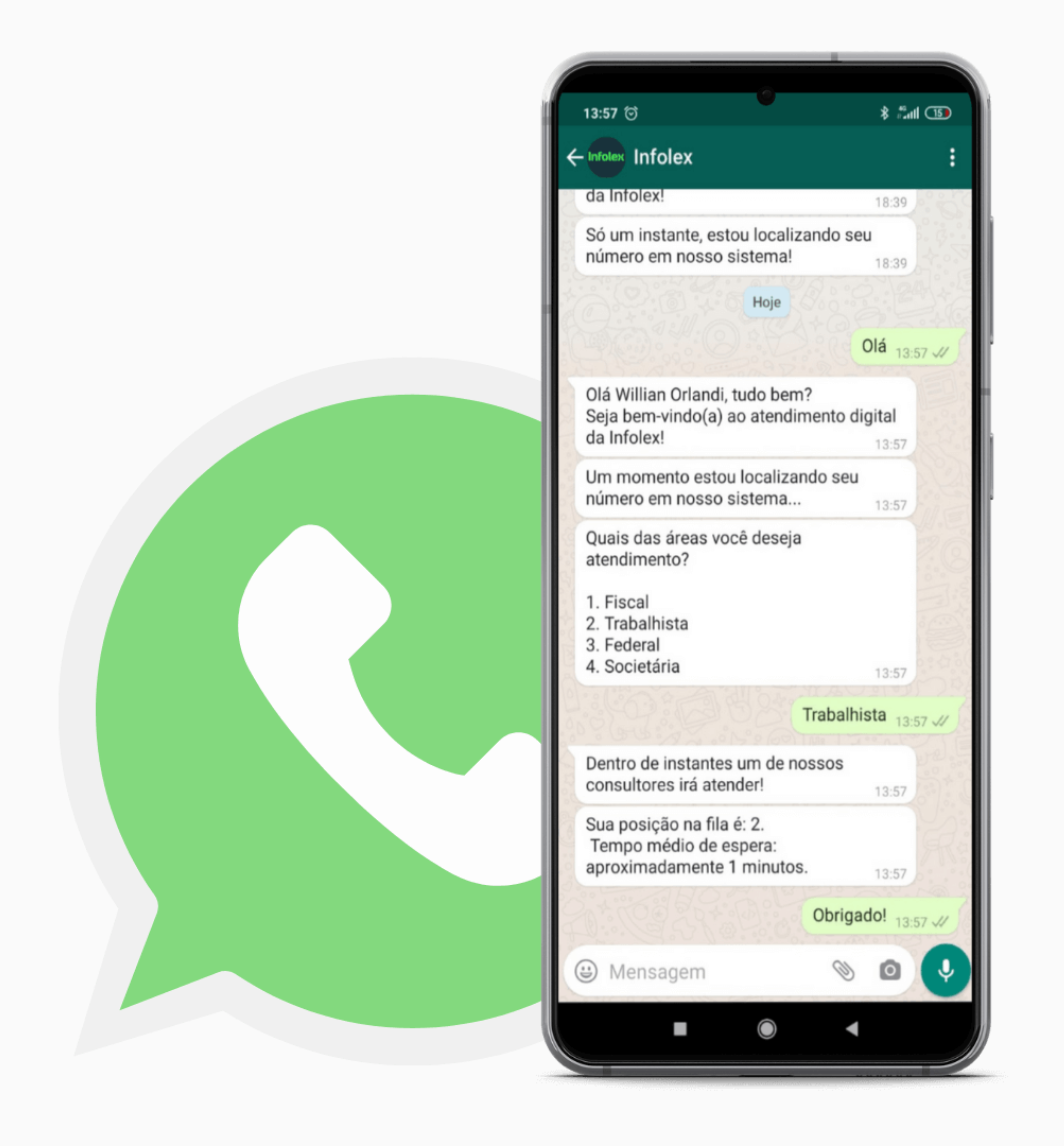

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado