Trabalhista e Previdenciária Trabalhista

[Ver todos os artigos desta categoria]Conteúdo Exclusivo para Assinantes da Infolex

Assine AgoraSEFIP/GFIP COMPETÊNCIA 13 – Obrigatoriedade

DIREITO DO TRABALHO

SEFIP/GFIP COMPETÊNCIA 13 – Obrigatoriedade

ROTEIRO

1. Introdução

2. SEFIP/GFIP

2.1 – Conceito Para o FGTS e Para a Previdência Social

3. SEFIP/GFIP Competência 13

3.1 – Obrigatoriedade

3.2 – Não há Emissão de Guia de FGTS (GRF)

4. Empregador Doméstico

5. Prazo

6. Informações Obrigatórias

7. Campos Que Não Devem Ser Informados

8. Fato Gerador

8.1 – Ausência de Fato Gerador na Competência 13 – Sem Movimento

8.2 – Pró-labore

9. Penalidades

10. Multa

10.1 – Multas Reduzidas

10.2 – Multa Mínima

10.3 – Código Para Recolhimento da Multa

11. Impedimento Para a Obtenção da CND

1. INTRODUÇÃO

A partir do ano de 2005, as empresas estão obrigadas a entregar GFIP/SEFIP distintas para os fatos geradores referentes à competência 12 (mês de dezembro) e competência 13 (décimo terceiro salário).

A Lei nº 8.212/1991, em seu artigo 32, inciso IV, com nova redação dada pela Lei nº 11.941/2009, trata da obrigatoriedade da empresa de declarar à Secretaria da Receita Federal do Brasil e ao Conselho Curador do Fundo de Garantia do Tempo de Serviço – FGTS, na forma, prazo e condições estabelecidos por esses órgãos, dados relacionados a fatos geradores, base de cálculo e valores devidos da contribuição previdenciária e outras informações de interesse do INSS ou do Conselho Curador do FGTS.

2. SEFIP/GFIP

O SEFIP é um aplicativo desenvolvido pela CAIXA, por meio do qual o empregador/contribuinte concretiza os dados cadastrais e financeiros da empresa e trabalhadores, para a geração da GRF – Guia de Recolhimento do FGTS e informações de interesse da RFB – Secretaria da Receita Federal do Brasil e da Previdência Social e do CCFGTS – Conselho Curador do Fundo de Garantia do Tempo de Serviço.

O GFIP – Guia de Recolhimento do Fundo de Garantia do Tempo de Serviço e Informações à Previdência Social compreende o conjunto de informações destinadas ao FGTS e à Previdência Social.

A partir de janeiro de 1999, todas as pessoas físicas ou jurídicas sujeitas ao recolhimento do FGTS, bem como às contribuições e/ou informações à Previdência Social, estão obrigadas ao cumprimento desta obrigação.

A empresa está obrigada à entrega da GFIP mesmo que não tenha recolhimento para o FGTS, ou seja, nesta situação, a GFIP será declaratória e deverá conter todas as informações cadastrais e financeiras de importância à Previdência Social.

2.1 – Conceito Para o FGTS e Para a Previdência Social

Para o FGTS, a GFIP é o conjunto de informações composto pela Guia de Recolhimento do FGTS – GRF e pelo arquivo SEFIP. A GRF é gerada e impressa pelo SEFIP após a transmissão do arquivo, pelo Conectividade Social.

A GFIP também é o formulário papel utilizado para recolhimento do FGTS em caso de depósito recursal e empregador doméstico (Manual do SEFIP 8.4).

3. SEFIP/GFIP COMPETÊNCIA 13

A GFIP/SEFIP da competência 13 deve ser utilizada exclusivamente para prestar informações à Previdência Social referente a fatos geradores das contribuições previdenciárias do décimo terceiro salário, não havendo, portanto, recolhimento de FGTS, ou seja, trata em particular das informações à Previdência Social.

3.1 – Obrigatoridedade

Desde o ano de 2005, é obrigatória a entrega de GFIP/SEFIP para a competência 13. E a partir da versão 8.0, o SEFIP está habilitado para o cumprimento desta obrigação.

A entrega da GFIP/SEFIP da competência 13 constitui uma obrigação acessória destinada, exclusivamente, a informar a base de cálculo da contribuição previdenciária sobre o 13º Salário. E o recolhimento das contribuições previdenciárias não dispensa a entrega da GFIP/SEFIP.

3.2 – Não há Emissão de Guia de FGTS (GRF)

Não há emissão de guia de FGTS (GRF) nesta SEFIP, pois o mesmo já foi emitido pelas movimentações de SEFIP anteriores, ou seja, dos meses em que ocorreu o pagamento das parcelas (adiantamentos, primeira parcela e parcela final), então, não se recolhe o FGTS na GFIP 13.

4. EMPREGADOR DOMÉSTICO

Conforme o Manual da SEFIP/GFIP versão 8.4, os empregadores domésticos não estão obrigados a entregar a GFIP competência 13 com a declaração das informações referentes ao 13º salário.

A Instrução Normativa RFB nº 971/2009, em seu artigo 82, parágrafo único, estabelece que as contribuições sociais previdenciárias do segurado empregado doméstico e a contribuição do empregador doméstico relativas à competência de novembro poderão ser recolhidas, até o dia 20 (vinte) de dezembro, juntamente com as contribuições incidentes sobre o 13º Salário, utilizando-se um único documento de arrecadação, identificado com a “competência 11 (onze)” e o ano a que se referir.

5. PRAZO

O último prazo para transmitir a informação referente à competência 13 no SEFIP é o dia 31 de janeiro de cada ano.

6. INFORMAÇÕES OBRIGATÓRIAS

Na GFIP/SEFIP da competência 13, o empregador/contribuinte deve informar:

a) a base de cálculo das contribuições previdenciárias da competência 13, referentes ao 13º salário;

b) o valor da dedução do 13º salário-maternidade, a ser abatido das contribuições devidas para a competência 13;

c) o valor da compensação, a ser abatido das contribuições devidas para a competência 13;

d) o valor referente a competências anteriores, inferiores ao limite mínimo para recolhimento, a ser incluído no documento de arrecadação – GPS da competência 13;

e) o valor da retenção sobre Nota Fiscal/fatura (Lei nº 9.711/1998) sofrida em dezembro e que foi abatido no documento de arrecadação – GPS da competência 13.

Os campos referentes à “Ocorrência” e o “Valor Descontado do Segurado” podem solicitar preenchimento caso o trabalhador se encontre exposto a agentes nocivos e/ou tenha múltiplos vínculos empregatícios ou múltiplas fontes pagadoras.

Nos casos de informações relativas a Anistiados, Acordo Coletivo, Convenção Coletiva, Dissídio Coletivo, Conciliação Prévia, Reclamatória Trabalhista e Reclamatória Trabalhista com Reconhecimento de Vínculo, os campos “Processo”, “Vara/JCJ” e “Período” também devem ser preenchidos.

O campo “Modalidade” pode ser informado exclusivamente com as modalidades 1 ou 9.

7. CAMPOS QUE NÃO DEVEM SER INFORMADOS

Na GFIP/SEFIP da competência 13, os seguintes campos não devem ser informados:

a) Valores pagos a cooperativas de trabalho;

b) Dedução do salário-família;

c) Dedução do salário-maternidade;

d) Comercialização da produção – Pessoa Física e Pessoa Jurídica;

e) Receita de evento desportivo/patrocínio;

f) Valor das faturas emitidas para o tomador;

g) Remuneração sem 13º Salário;

h) Remuneração 13º Salário;

i) Contribuição salário-base;

j) Base de Cálculo da Previdência Social;

k) Base de Cálculo 13º Salário Previdência Social – Referente à GPS da Competência 13;

l) Movimentação.

8. FATO GERADOR

Somente se considera corrigida a infração pela entrega da GFIP/SEFIP com omissão de fato gerador quando houver o envio de GFIP/SEFIP com a totalidade dos fatos geradores correspondentes à competência (fatos declarados anteriormente mais os omitidos).

8.1 – Ausência de Fato Gerador na Competência 13 – Sem Movimento

Na falta de fatos geradores na competência 13, as empresas que não possuem empregados no ano-base específico, mesmo com a não ocorrência de fato gerador do Décimo Terceiro, deverão também enviar GFIP/SEFIP (sem movimento) da competência 13 com ausência de fato gerador (SEFIP Negativa), obedecendo às disposições contidas no Manual SEFIP 8.4, item 5 do Capítulo I do Manual da SEFIP, para o código 115.

8.2 – Pró-labore

Mesmo a empresa que possui apenas Prola-bore deve entregar a SEFIP de Competência 13, pois trata de informações exclusivas à Previdência Social.

9. PENALIDADES

Conforme a Lei n° 8.212/1991, artigo 32, inciso IV, com redação dada pela Lei n° 11.941/2009, é obrigatória a entrega da GFIP Declaratória junto à Secretaria da Receita Federal do Brasil e ao Conselho Curador do Fundo de Garantia do Tempo de Serviço – FGTS, na forma, prazo e condições estabelecidos por esses órgãos, dados relacionados a fatos geradores, base de cálculo e valores devidos da contribuição previdenciária e outras informações de interesse do INSS ou do Conselho Curador do FGTS.

Deixando de cumprir com as obrigações citadas acima, fica sujeita a empresa infratora às penalidades, como também outras sanções administrativas, civis e criminais legalmente previstas.

Poderão gerar penalidades às empresas infratoras algumas situações, conforme abaixo:

a) deixar de apresentar a GFIP/SEFIP até o dia 7 (sete) de cada mês;

b) transmitir a GFIP/SEFIP ou apresentá-la com incorreções; ou

c) transmitir a GFIP/SEFIP com omissões ou com dados que não correspondem aos fatos geradores.

10. MULTA

O empregador que não apresentar a GFIP no prazo ou que a apresentar com incorreções ou omissões será notificado a apresentá-la ou mesmo a prestar esclarecimentos, e estará sujeito às seguintes multas, de acordo com a Lei nº 8.212/1991, artigo 32-A, incluído pela Lei nº 11.941/2009:

a) de R$ 20,00 (vinte reais) para cada grupo de 10 (dez) informações incorretas ou omitidas;

b) de 2% (dois por cento) ao mês-calendário ou fração, incidentes sobre o montante das contribuições informadas, ainda que integralmente pagas, no caso de falta de entrega da declaração ou entrega após o prazo, limitada a 20% (vinte por cento).

Para efeito de aplicação da multa, será considerado como termo inicial o dia seguinte ao término do prazo fixado para entrega da declaração e como termo final a data da efetiva entrega ou, no caso de não-apresentação, a data da lavratura do auto de infração ou da notificação de lançamento.

10.1 – Multas Reduzidas

As multas serão reduzidas, conforme situações abaixo:

a) à metade, quando a declaração for apresentada após o prazo, mas antes de qualquer procedimento de ofício;

b) a 75% (setenta e cinco por cento), se houver apresentação da declaração no prazo fixado em intimação.

10.2 – Multa Mínima

A multa mínima a ser aplicada será de:

a) R$ 200,00 (duzentos reais), tratando-se de omissão de declaração sem ocorrência de fatos geradores de contribuição previdenciária;

b) R$ 500,00 (quinhentos reais), nos demais casos.

10.3 – Código Para Recolhimento da Multa

O Ato Declaratório Executivo CODAC nº 69, de 06 de agosto de 2009 (DOU de 07.08.2009), dispõe sobre a instituição de código de receita para o caso específico, conforme tratam os artigos 1º e 2º, ficando instituído o código de receita 1107, que se refere à Multa por Falta ou atraso na entrega da GFIP, para utilização em Documento de Arrecadação das Receitas Federais (DARF) e produzindo efeitos a partir de 04 de dezembro de 2008.

11. IMPEDIMENTO PARA A OBTENÇÃO DA CND

A não entrega de GFIP 13 a partir de 2005 gera impedimento para obtenção de CND e torna o declarante sujeito a multa.

A emissão da CND é emitida pela Secretaria da Receita Federal do Brasil – RFB, que será emitida automaticamente, caso não haja pendências nos sistemas da RFB.

Fundamentos Legais: Os citados no texto e Manual SEFIP versão 8.4 – Item “9”, Capítulo IV.

FIQUE POR DENTRO

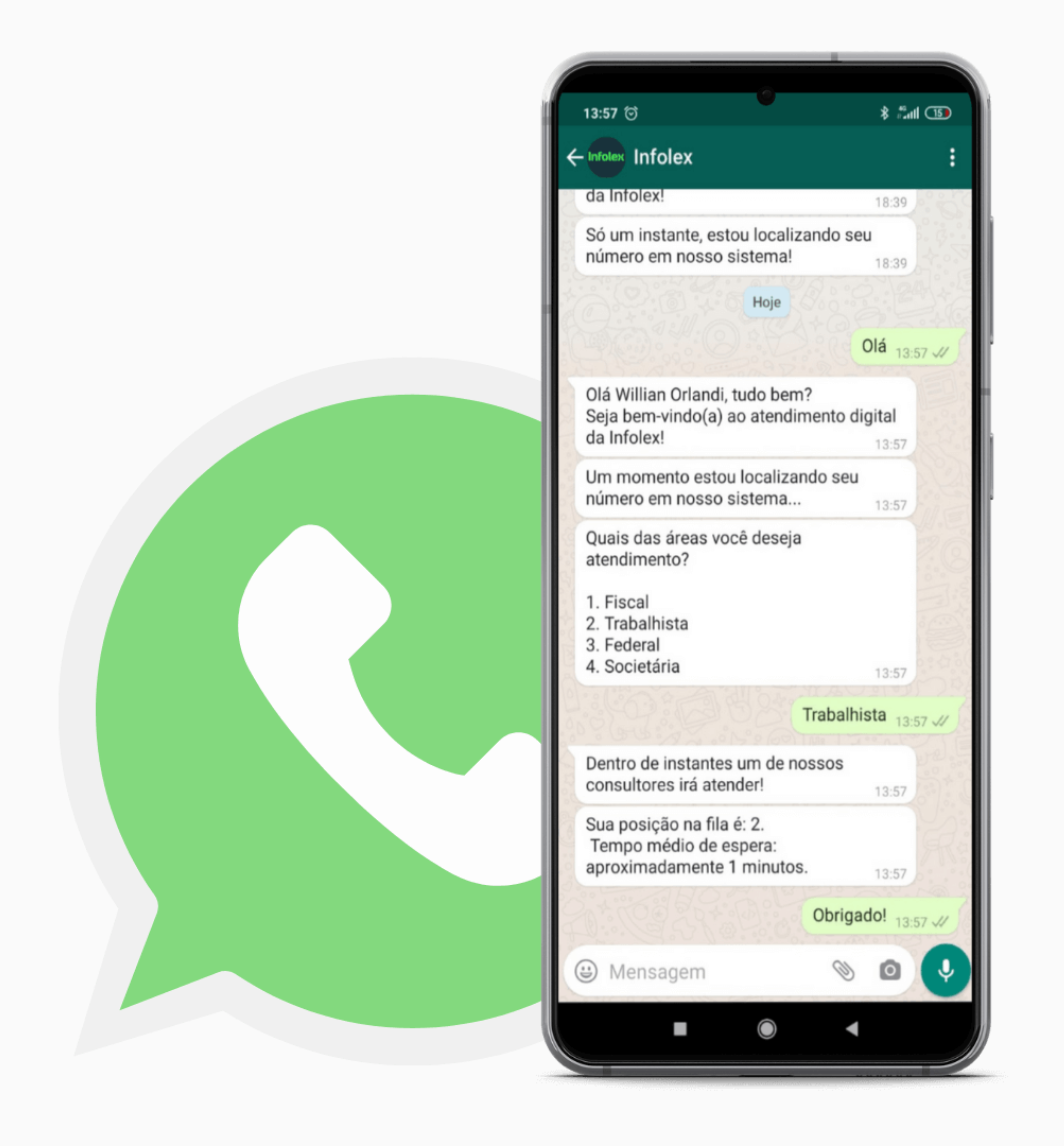

Consultoria na Ponta dos Dedos!

Quando se trata do seu ponto de partida, praticidade é essencial. Orgulhosamente, somos pioneiros em oferecer consultoria via WhatsApp.

Agora, sua consultoria está ao alcance dos seus dedos, na maior plataforma de mensagens do mundo. Atendemos as áreas Fiscal, Trabalhista, Previdenciária, Contábil e Societária. Sem limitações*, sem burocracia, apenas soluções eficientes e acessíveis.

*De acordo com o plano contratado